Para obtener una descripción general sobre otros requisitos relacionados con el IVA en España, lea esta página completa sobre el cumplimiento del IVA en España.

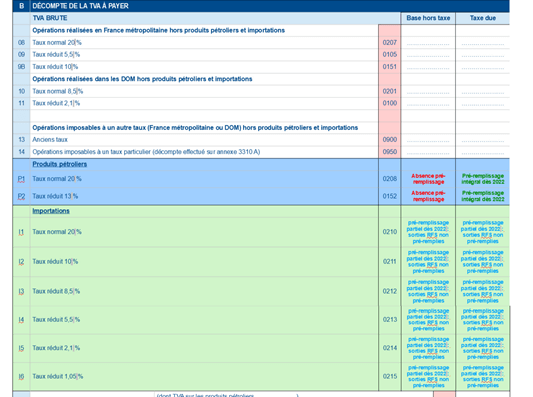

Figura 1: Borrador del extracto de la declaración del IVA de 2022

En hemos escrito anteriormente sobre la creciente tendencia de las autoridades fiscales a “precompletar” las declaraciones del IVA utilizando datos de las facturas electrónicas, una tendencia que comenzó en América Latina y que se ha extendido a varios países europeos. Estas declaraciones precumplimentadas, cuando son precisas, pueden servir como medida de simplificación para los contribuyentes, que pueden cumplir sus obligaciones de información simplemente aprobando lo que se ha generado para ellos. A finales de 2021, dos países europeos, Italia y España, introdujeron las declaraciones de IVA precumplimentadas, y Hungría y Portugal tienen previsto introducirlas en alguna medida.

El panorama de las declaraciones de IVA precumplimentadas ha cambiado significativamente en 2022. Hungría y Portugal han pospuesto sus planes de introducirlas. La autoridad fiscal húngara (NAV) ha dado marcha atrás en su decisión de introducir las declaraciones precumplimentadas después de retrasar el proyecto de eVAT durante varios meses debido a la pandemia de COVID en curso. En su lugar, la NAV se centrará en mejorar su modelo de declaración de facturas en tiempo real (RTIR). Dado que cualquier esfuerzo por rellenar previamente las declaraciones del IVA depende del estado del RTIR, no sería sorprendente ver a NAV reactivar el proyecto del eVAT más adelante.

Portugal, por su parte, había planeado rellenar potencialmente secciones de su declaración anual del IVA con datos del llamado “SAF-T contable”, que debía convertirse en una declaración obligatoria en 2022. Sin embargo, tras el rechazo de los presupuestos del Estado, la administración tributaria portuguesa afirma ahora que el SAF-T contable será de presentación obligatoria a partir de 2024.

En el otro extremo, en 2022 Francia ha introducido datos precumplimentados en sus declaraciones del IVA, mientras que Grecia está considerando la posibilidad de utilizar su sistema myDATA para precumplimentar las declaraciones del IVA para la aprobación de los contribuyentes.

Francia es un caso especialmente interesante, ya que no dispone de un régimen de facturación electrónica del que extraer datos. En cambio, la autocompletación de datos en la declaración del IVA francesa se limita a la información sobre las importaciones, basada en las declaraciones aduaneras electrónicas. Francia tiene previsto introducir la facturación electrónica B2B obligatoria en 2024, lo que puede acabar ampliando el alcance de la precopulación. Este nuevo enfoque fue impulsado por la transferencia de la responsabilidad de las autoridades aduaneras francesas a las autoridades fiscales francesas para recaudar el IVA adeudado por las importaciones. En particular, sólo se rellena previamente el IVA adeudado a las autoridades, tal y como se liquida en la declaración del IVA; el contribuyente debe rellenar los importes correspondientes del IVA soportado (probablemente porque algunos contribuyentes no podrán solicitar la totalidad de las deducciones).

Los planes griegos para introducir las declaraciones de IVA precumplimentadas son más indeterminados, pero algunos informes afirman que se introducirá un programa piloto en algún momento de 2022.

Está claro que, a pesar de los retrasos en Hungría y Portugal, las autoridades fiscales europeas están demostrando un interés continuo en la utilización de las declaraciones de IVA precumplimentadas. De hecho, desde el punto de vista de las autoridades fiscales, las declaraciones del IVA precumplimentadas son la evolución natural de un sistema obligatorio de facturación electrónica o de un sistema de notificación de datos de las facturas en tiempo real: los datos ya están a su disposición. Por tanto, desde el punto de vista del contribuyente, es imperativo mantener registros electrónicos precisos y completos que puedan conciliarse con las declaraciones del IVA precumplimentadas. Esto ayudará a los contribuyentes a corregir cualquier error o a plantear las impugnaciones necesarias a las liquidaciones del IVA. Un programa de software de contabilidad de alta calidad puede ser una herramienta útil para lograr este fin.

Póngase en contacto con para conocer las ventajas que puede ofrecer un proveedor de servicios gestionados para facilitar el cumplimiento del IVA.

En la actualidad, muchas empresas realizarán transacciones "transfronterizas", lo que significa que una empresa de un territorio venderá y, a menudo, entregará bienes a un cliente situado en otro territorio. La existencia de dos o más territorios fiscales en la transacción, y la posibilidad de que haya un cliente en la UE y un proveedor en un tercer país, como el Reino Unido, dará lugar inevitablemente a retos en materia de IVA con distintos grados de complejidad.

Los proveedores que participen en transacciones B2B tendrán que hacer frente a distintos retos en comparación con las transacciones B2C, aunque también habrá algunos problemas comunes. Este artículo se centrará en las transacciones B2B.

Consideremos un proveedor británico con un contrato de suministro de bienes fabricados en el Reino Unido a clientes de la UE.

El primer punto que hay que reconocer es que para entregar la mercancía al cliente de la UE, ésta debe pasar por una frontera aduanera de la UE. Y aquí está el primer punto para la gestión de la cadena de suministro.

¿Quién importará las mercancías a la UE y cuáles son las consideraciones?

Es probable que el punto de partida del cliente sea que quiere que el proveedor importe las mercancías y que un vendedor, deseoso de complacer a su cliente, acepte. ¿Es esto un problema para el proveedor? OH, SÍ.

Un vendedor vuelve triunfante con un pedido con Incoterms de DDP (Deliver Duty Paid) – pero ¿es esto un motivo de celebración?

Deliver Duty Paid significa que el proveedor debe entregar la mercancía en el territorio del cliente desde el que, a efectos del IVA, se realizará una venta local. Para ello, el proveedor británico deberá importar las mercancías a la UE, lo que plantea el primer problema.

Según el Código Aduanero de la Unión (CAU), la persona que presenta las mercancías a la autoridad aduanera (el declarante) debe estar establecida en la UE. Una empresa establecida en la UE que importe mercancías puede ser tanto el importador como el declarante. Una empresa establecida fuera de la UE puede ser el importador pero no el declarante. En este caso, el importador no comunitario debe designar a una empresa establecida en la UE para que actúe como su "agente de aduanas indirecto". Este agente es responsable solidario de los derechos de importación adeudados y no hay demasiadas empresas que presten este servicio debido al riesgo. Por lo tanto, el vendedor podría verse incapaz de cumplir una obligación contractual porque no puede encontrar a alguien que actúe como su agente de aduanas indirecto a tiempo para realizar la entrega requerida, o en absoluto.

Si un proveedor consigue superar este obstáculo, se plantea la cuestión del IVA local en la venta: ¿debe el proveedor registrarse a efectos del IVA y aplicarlo a la factura de venta, o se aplica la inversión del sujeto pasivo? ¿Y pagará el cliente los costes de derechos no reembolsables en los que incurra el proveedor en la frontera?

La conclusión es que un contrato celebrado en condiciones DDP puede ser mucho más fácil para el equipo de ventas, pero puede crear graves problemas en el futuro. Los proveedores del Reino Unido deberían intentar acordar cualquier Incoterm que no sea DDP siempre que sea posible.

Para reducir la posibilidad de retrasos, algunos proveedores británicos han creado almacenes en la UE desde los que se pueden realizar las entregas. Una cuestión que puede afectar tanto al IVA como a los impuestos directos es si el almacén crea un establecimiento permanente o fijo. A efectos de este artículo, suponemos que no, aunque la creación de un establecimiento permanente podría evitar la necesidad de designar un agente de aduanas indirecto.

Una vez que el proveedor del Reino Unido haya introducido la mercancía en un almacén de la UE, realizará las entregas a los clientes. Una de las principales cuestiones a tener en cuenta es el tratamiento del IVA a la importación. Varios Estados miembros ofrecen la posibilidad de posponer el IVA de importación a la declaración del IVA mediante la inversión del sujeto pasivo. En tales circunstancias, la deducción del IVA a la importación está garantizada siempre que se cumplan las formalidades y la empresa pueda recuperar el IVA en su totalidad. Cuando las mercancías se importan a un Estado miembro en el que el IVA a la importación debe pagarse primero y deducirse después, es importante considerar cómo se hará esto. Cuando existe un registro de IVA, el IVA puede recuperarse normalmente a través de la declaración de IVA. Sin embargo, si el Estado miembro de importación cuenta con un mecanismo de inversión del sujeto pasivo para las ventas nacionales, el proveedor no comunitario tendrá que presentar 13th solicitudes de Directiva para recuperar el IVA a la importación. Uno de los Estados miembros en los que se da esta circunstancia es España, que cuenta con normas de reciprocidad, por lo que no todas las empresas pueden presentar solicitudes con arreglo a la 13 Directiva.

Por lo tanto, si un proveedor está considerando la posibilidad de utilizar un almacén de la UE o de realizar ventas sobre la base de un DDP, primero debe trazar todos los flujos probables y, a continuación, determinar el tratamiento del IVA para comprender si surgirá algún problema de IVA negativo. Las oportunidades de planificación y los posibles escollos que se derivan de un almacén de este tipo se estudiarán en un artículo posterior.

Póngase en contacto con nuestros expertos en fiscalidad para hablar de los requisitos de IVA de su cadena de suministro o descargue nuestro libro electrónico Protección de las cadenas de suministro globales.

A diferencia de muchas otras iniciativas nacionales que hemos visto recientemente en el ámbito de la facturación electrónica, Australia no parece tener planes inmediatos de introducir controles continuos de las transacciones (CTC) o la participación del gobierno en su facturación B2B.

A juzgar por la reciente consulta pública de , los esfuerzos actuales se centran en las formas de acelerar la adopción de la facturación electrónica por parte de las empresas. Esta consulta se basa en la divulgación previa del gobierno realizada en noviembre de 2020 sobre "Opciones para la adopción obligatoria de la facturación electrónica por parte de las empresas", que dio lugar a un serio esfuerzo del gobierno para mejorar el valor de la facturación electrónica para las empresas y aumentar la conciencia y la adopción por parte de las empresas.

Además de la decisión de hacer obligatoria la recepción de facturas electrónicas PEPPOL por parte de todas las agencias gubernamentales de la Commonwealth a partir del 1 de julio de 2022, el gobierno australiano busca impulsar también la facturación electrónica en el espacio B2B, pero sin el mandato tradicional para que las empresas facturen electrónicamente. En su lugar, la propuesta es implementar el Derecho de Facturación Electrónica Empresarial (BER).

Según la propuesta del Gobierno, las empresas tendrían derecho a solicitar a sus interlocutores comerciales el envío de una factura electrónica a través de la red PEPPOL en lugar de facturas en papel.

Para realizar y recibir estas solicitudes, las empresas deben configurar sus sistemas para recibir facturas electrónicas PEPPOL. Una vez que una empresa tenga esta capacidad, podrá ejercer su "derecho" y solicitar a otras empresas que le envíen facturas electrónicas PEPPOL.

Según la propuesta actual, el sistema de facturación electrónica se implantaría en tres fases, la primera de las cuales incluiría a las grandes empresas y las posteriores a las pequeñas y medianas empresas. El posible despliegue de BER sería el siguiente:

El objetivo de la iniciativa australiana BER de impulsar la adopción de la facturación electrónica B2B se complementa con una propuesta de varias otras iniciativas de apoyo a las empresas en esta dirección. Una de las medidas sería la habilitación de redes EDI compatibles con PEPPOL. Dado que las redes de EDI representan un obstáculo para la adopción generalizada de la facturación electrónica PEPPOL, en particular para las pequeñas empresas que interactúan con grandes empresas que utilizan múltiples sistemas de EDI, la propuesta de habilitar redes de EDI compatibles con PEPPOL podría, en última instancia, reducir los costes de las empresas que actualmente interactúan con múltiples redes de EDI. Además, el Gobierno está contemplando la posibilidad de ampliar la facturación electrónica al Procure-to-Pay. Las empresas podrían sacar más provecho de la adopción de la facturación electrónica si el enfoque se centra en un proceso P2P eficiente y estandarizado que incluya la facturación electrónica.

Por último, la integración de la facturación electrónica con los pagos es otro medio propuesto para impulsar la facturación electrónica. Esto permitiría a las empresas recibir eficazmente las facturas de los proveedores directamente en su software de contabilidad y luego pagar esas facturas a través de sus sistemas de pago.

Queda por ver la eficacia de las medidas propuestas para acelerar la adopción de la facturación electrónica, y si el Gobierno australiano considerará que fue una decisión acertada no introducir un mandato de facturación electrónica propiamente dicho, como es cada vez más común en todo el mundo.

¿Necesita ayuda para estar al día de las últimas actualizaciones sobre el IVA y el cumplimiento de la normativa en Australia que pueden afectar a su negocio? Póngase en contacto hoy mismo con el equipo de expertos de Sovos en .

El 24 de febrero de 2022, la Junta Central de Impuestos Indirectos y Aduanas (CBIC) de la India emitió una notificación (Notificación nº 01/2022 – Impuesto Central) que rebajaba el umbral para la facturación electrónica obligatoria.

En la India, la facturación electrónica es obligatoria para los contribuyentes cuando superan un umbral específico (las empresas que operan en determinados sectores están exentas). El umbral actual para la facturación electrónica obligatoria es de 50 Cr. Rupias (aproximadamente 6,6 millones de USD). A partir del 1 de abril de 2022, los contribuyentes con un umbral anual de 20 Cr. Rupias (aproximadamente 2,65 millones de USD) o más deben cumplir con las normas de facturación electrónica.

La facturación electrónica es obligatoria en la India desde octubre de 2020. El IRP debe aprobar y validar las facturas electrónicas antes de ser enviadas al comprador. Por lo tanto, el sistema indio de facturación electrónica se clasifica como un sistema de facturación electrónica de autorización, un tipo de control continuo de las transacciones (CTC).

Desde el principio, la autoridad fiscal india expresó claramente su intención de ampliar gradualmente el alcance de la facturación electrónica. En consonancia con su mensaje, el límite del umbral se ha reducido en dos ocasiones; en enero de 2021 (de 500 CR. a 100 Cr.) y abril de 2021 (de 100 CR. a 50 Cr.). Una vez más, el límite del umbral se reduce para obligar a un mayor número de contribuyentes a transmitir sus datos transaccionales a la plataforma de la autoridad fiscal.

Una cosa importante que hay que señalar en este contexto es que la adopción voluntaria de la facturación electrónica todavía no es posible. Los contribuyentes no pueden optar por utilizar el sistema de facturación electrónica y transmitir sus facturas al IRP de forma voluntaria. Dada la reciente evolución, esto podría cambiar en el futuro.

Los proveedores incluidos en el ámbito de aplicación obligatorio de la facturación electrónica deben generar las facturas electrónicas relativas a las operaciones B2B, B2G y de exportación a través de la plataforma de facturación electrónica, ya que su acceso a la plataforma de facturación electrónica está bloqueado para generar las facturas electrónicas relativas a estas operaciones. Las facturas electrónicas relativas a las transacciones fuera del ámbito de la facturación electrónica pueden seguir generándose a través de la plataforma de facturación electrónica.

Por lo tanto, sería aconsejable que los contribuyentes que se están preparando para implementar la facturación electrónica tuvieran en cuenta este aspecto.

Póngase en contacto con nuestro equipo de expertos fiscales para saber cómo el software de cumplimiento fiscal de Sovos puede ayudarle a cumplir con sus requisitos de facturación electrónica en la India.

Actualización: 10 de febrero de 2023 por Carolina Silva

El gobierno español está siguiendo varias rutas para digitalizar los controles fiscales, incluida la introducción de requisitos de software en el sistema de facturación.

En febrero de 2022, España publicó un Proyecto de Real Decreto que establece requisitos de software de facturación para garantizar la normativa antifraude española.

El Anteproyecto de Decreto garantiza que los software de facturación cumplan con los requisitos legales de integridad, conservación, accesibilidad, legibilidad, trazabilidad e inalterabilidad de los registros de facturación. Establece estándares para los sistemas conocidos como SIF (Sistemas Informáticos de Facturación).

Para cumplir con los estándares del SIF, los contribuyentes pueden utilizar un sistema Verifactu, un sistema de emisión de facturas verificable que se detalla más adelante en este artículo.

Desde la publicación del Proyecto de Decreto y la conclusión de su consulta pública, la autoridad tributaria española ha publicado un proyecto de especificaciones técnicas para el sistema Verifactu y una lista de modificaciones que se introducirán en el Proyecto de Decreto. Uno es la fecha estimada de entrada en vigor de los requisitos del software de facturación.

Entre los múltiples requisitos del SIF establecidos en el Proyecto de Decreto se encuentra la capacidad de generar un registro de facturación en formato XML por cada venta de bienes o prestación de servicios. Este debe enviarse a la autoridad fiscal simultáneamente o inmediatamente antes de la emisión de la factura.

El Proyecto de Decreto establece dos sistemas alternativos que los contribuyentes pueden adoptar para cumplir con las normas técnicas del SIF: el SIF ordinario y el sistema Verifactu.

Un sistema Verifactu es un sistema de emisión de facturas verificable y su adopción es voluntaria según el Proyecto de Decreto. Los contribuyentes que utilicen sistemas informáticos de facturación para cumplir con sus obligaciones de facturación podrán optar por enviar continuamente a la autoridad tributaria todos los registros de facturación generados por sus sistemas.

Un sistema de facturación Verifactu cumple con todas las obligaciones técnicas impuestas por el Proyecto de Decreto. Los contribuyentes utilizan el sistema para enviar efectivamente todos los registros de facturación de manera electrónica de manera continua, automática, consecutiva, instantánea y confiable.

Un contribuyente opta por un “sistema de emisión de facturas verificable” iniciando sistemáticamente la transmisión de registros de facturación a la autoridad tributaria. Si los sistemas son Verifactu, las facturas deberán incluir una frase que así lo indique.

Existen varios beneficios para los contribuyentes que deciden optar por un sistema Verifactu:

Los contribuyentes y promotores de SIF deben conocer varios plazos establecidos por la autoridad tributaria española. Estos todavía son parte del borrador de desarrollo del SIF y los plazos oficiales están pendientes:

Aunque todavía se encuentra en borrador, se espera que se publique oficialmente el Proyecto de Real Decreto, junto con una Orden Ministerial que detalle las especificaciones técnicas y funcionales de los sistemas de facturación. Próximamente la publicación oficial de las especificaciones técnicas de Verifactu.

El Proyecto de Decreto establece explícitamente que su implementación es compatible con un mandato de facturación electrónica que también está en marcha en España. Por lo tanto, los contribuyentes deben prepararse para cumplir.

Para obtener más información sobre los próximos cambios fiscales en España, hable con un miembro de nuestro equipo de expertos.

Actualización: 24 de febrero de 2022 por Víctor Duarte

El Ministerio de Hacienda de España ha publicado un proyecto de resolución que, una vez adoptado, establecerá los requisitos para el software y los sistemas que respaldan los procesos de facturación de empresas y profesionales. Esta ley tendrá un impacto significativo en los actuales procesos de emisión de facturas. Será necesario implementar nuevos requisitos de contenido de las facturas, incluido un código QR, y la generación de registros de facturación para enero de

El reglamento también pretende adaptar el sector empresarial español, especialmente pymes, microempresas y autónomos, a las exigencias de la digitalización. Para ello se considera necesario estandarizar y modernizar los programas informáticos que apoyan la contabilidad, facturación y gestión de las empresas y emprendedores.

El reglamento establece los requisitos que debe cumplir cualquier sistema para garantizar la integridad, conservación, accesibilidad, legibilidad, trazabilidad e inalterabilidad de los registros de facturación sin interpolaciones, omisiones o alteraciones.

Las nuevas normas establecidas en el reglamento se aplicarán a:

Las empresas que no entran en las categorías anteriores no tienen que cumplir, pero las que sí lo hacen deben asegurarse de que sus sistemas informáticos están adaptados a esta normativa a partir del 1 de enero de 2024.

Las facturas generadas por los sistemas informáticos o los sistemas y programas electrónicos que soportan los procesos de facturación de las empresas y profesionales deben incluir un código de identificación alfanumérico y un código QR, generados según las especificaciones técnicas y funcionales establecidas por el Ministerio de Hacienda.

Los sistemas informáticos que soportan los procesos de facturación deben tener la capacidad de:

Para conseguir estos fines, todos los sistemas informáticos deberán certificar que garantizan el compromiso de cumplir con todos los requisitos establecidos en esta norma a través de una "declaración responsable". El Ministerio de Hacienda establecerá el contenido mínimo de esta declaración más adelante en una nueva resolución.

Los registros de facturación deben cumplir con varios requisitos de contenido establecidos por la normativa.

Los contribuyentes que utilicen sistemas informáticos para el cumplimiento de sus obligaciones de facturación podrán voluntariamente enviar a la AEAT todos sus registros de facturación generados por los sistemas informáticos de forma automática por medios electrónicos. La respuesta de un mensaje de aceptación formal por parte de la AEAT supondrá automáticamente la incorporación de estos registros a los libros de ventas e ingresos del contribuyente.

La AEAT podrá personarse en el lugar donde se encuentre o se utilice el sistema informático y podrá requerir el acceso total e inmediato al registro de datos, obteniendo, en su caso, el nombre de usuario, la contraseña y cualquier otra clave de seguridad que sea necesaria para el acceso total.

La AEAT podrá solicitar una copia de los registros de facturación, que las empresas podrán facilitar en formato electrónico mediante soporte físico o por medios electrónicos.

El reglamento no incluye ninguna norma específica para el mandato de la factura electrónica B2B proyecto de decreto que se está discutiendo actualmente en el Congreso y está a la espera de su aprobación. Sin embargo, si se aprueba el mandato, todas las facturas electrónicas B2B emitidas bajo este proyecto de decreto tendrán que cumplir con todas las nuevas reglas establecidas en este reglamento.

Aunque esta nueva normativa no parece llevar a España más allá del control continuo de transacciones (CTC), la propuesta tiene claras similitudes con los requisitos de facturación de Portugal.

El proyecto de resolución que los establece está actualmente abierto a consulta pública hasta el 11 de marzo de 2022. Una vez aprobada esta resolución, el Ministerio de Hacienda publicará las especificaciones técnicas y funcionales necesarias para cumplir con los nuevos requisitos y la estructura, contenido, detalle, formato, diseño y características de la información que las empresas deben incluir en los registros de facturación.

El Ministerio de Hacienda también publicará las especificaciones de la política de firma y los requisitos que debe cumplir la huella digital o ‘hash’. Una vez que se publiquen estos detalles, quedará más claro si España sigue el camino de Portugal o si se hace un camino propio.

¿Necesita ayuda para mantenerse actualizado con las últimas actualizaciones de IVA y cumplimiento en España que pueden afectar su negocio? Póngase en contacto con el equipo de expertos de Sovos hoy.

En 2020, la Comisión Europea (CE) adoptó un plan de cuatro años para desarrollar un marco fiscal más justo y sencillo. El Plan de Acción aspira a endurecer el sistema fiscal, garantizar que las plataformas digitales se atengan a las normas de transparencia y utilizar mejor los datos, reduciendo el fraude y la evasión fiscal.

En 2021, la Comisión aplicó cambios en el comercio electrónico, otro paso en el proceso de modernización. A partir de julio de 2021, el sistema de Mini Ventanilla Única (MOSS) se amplió a la Ventanilla Única (OSS) y Ventanilla Única de Importación (IOSS).

La implementación de OSS amplió el uso de los esquemas sindicales y no sindicales. Esto permite a los vendedores europeos y no europeos de servicios digitales y bienes simplificar sus prácticas de información. Por su parte, el IOSS permite a las empresas registrarse e importar a la UE bienes cuyo valor no supere los 150 euros.

En 2022, está previsto publicar la legislación en el marco del plan de acción “El IVA en la era digital” . Al igual que sus predecesores en 2020 y 2021, el objetivo principal de este plan es abordar el problema del fraude y mejorar la forma en que las empresas se relacionan con el sistema del IVA. La Comisión ha anunciado tres puntos que pretende abordar en su legislación:

En concreto, un punto de interés es el punto único de registro del IVA en la UE, que pretende facilitar el cumplimiento entre los Estados miembros. Con ello, la Comisión Europea solicita información sobre cómo creen las empresas que ha ido la implantación de las I/OSS y sobre otras posibles opciones legislativas para el futuro, entre ellas:

La Comisión Europea inició el 21 de enero un periodo de consulta pública sobre la adaptación de las normas del IVA en un panorama económico digital. Buscan opiniones sobre cómo la CE debe adaptar los procesos fiscales del IVA y cómo pueden incorporar la tecnología para resolver los principales problemas de los impuestos, como el fraude y la complejidad de sus sistemas. La Comisión está aceptando comentarios en este período de consulta pública hasta el 15 de abril de 2022 – las presentaciones se pueden hacer aquí.

Sovos continuará monitoreando el desarrollo de esta legislación a lo largo del año a medida que se publique más información sobre su estructura e impacto, ya que estos cambios seguramente serán impactantes en el panorama europeo del IVA.

¿Necesita más información? Los servicios gestionados de IVA de Sovos proporcionan un servicio completo de IOSS y OSS para su empresa. Póngase en contacto con nuestro equipo para obtener más información.

Corea del Sur cuenta con un sistema de facturación electrónica en funcionamiento, que combina la facturación electrónica obligatoria con la obligación de informar sobre los controles continuos de las transacciones (CTC). Este sistema maduro y bien establecido, puesto en marcha hace más de una década, está experimentando sus primeros cambios significativos en años.

El Decreto Presidencial nº 31445 (Decreto) ha modificado recientemente algunas disposiciones del Decreto de Aplicación de la Ley del Impuesto sobre el Valor Añadido. Entre otros cambios, se ha ampliado el ámbito de aplicación de la facturación electrónica y se ha introducido un nuevo plazo y límites máximos. Esto significa que un mayor número de contribuyentes en Corea del Sur debe cumplir con las normas de facturación electrónica de acuerdo con los plazos.

En Corea del Sur, la facturación electrónica es obligatoria para todas las empresas desde 2011. Desde 2012, las empresas individuales (empresarios) también están obligadas a cumplir con las obligaciones de facturación electrónica si cumplen con los límites de los umbrales, que se han actualizado un par de veces a lo largo de los años. En la actualidad, una empresa individual cuyo valor agregado de suministro (incluidas las transacciones exentas de impuestos) para el año fiscal inmediatamente anterior es de 300.000.000 de KRW o más, está obligada a cumplir con las normas de facturación electrónica del país.

Tras las recientes modificaciones, el umbral actual se ha reducido a 200.000.000 de KRW y el nuevo límite de umbral será aplicable a partir del 1 de julio de 2022. La autoridad fiscal ya ha comunicado otros ajustes, anunciando que a partir del 1 de julio de 2023, el umbral se reducirá aún más hasta el límite de 100.000.000 de KRW. La autoridad fiscal coreana pretende aumentar la transparencia de las fuentes de impuestos exigiendo a un mayor número de empresas el cumplimiento de las normas de facturación electrónica.

La ampliación del alcance de las obligaciones de facturación electrónica no es una sorpresa. Al igual que en muchas otras jurisdicciones de CTC, los datos transaccionales recogidos de un mayor número de contribuyentes proporcionan una mayor información a la autoridad fiscal sobre el IVA, las tendencias del mercado y mucho más.

Debido a su éxito y madurez, la facturación electrónica en Corea del Sur sigue inspirando a otros países de la región de Asia-Pacífico. La autoridad fiscal filipina está poniendo en marcha un proyecto piloto de facturación electrónica para los 100 mayores contribuyentes del país a partir del 1 de julio de 2022. A la hora de diseñar su sistema de facturación electrónica, la autoridad fiscal filipina mantuvo varias reuniones con sus homólogos surcoreanos para aprovechar los conocimientos y la experiencia de Corea. Por lo tanto, Filipinas está introduciendo un sistema de CTC relativamente similar al coreano.

¿Necesita garantizar el cumplimiento de los últimos requisitos de facturación electrónica en Corea del Sur? Póngase en contacto con nuestros expertos fiscales. Síganos en LinkedIn y Twitter para estar al día de las novedades y actualizaciones normativas.

Aunque la salida del Reino Unido de la Unión Europea (UE), el 31 de diciembre de 2020, parece muy lejana, las empresas británicas siguen teniendo que hacer frente a los cambios en los procesos vigentes a la hora de importar mercancías de proveedores de la UE.

A lo largo de 2021, las mercancías importadas a Gran Bretaña desde la UE estuvieron sujetas a varias flexibilidades desde el punto de vista aduanero. Con ello se pretendía reducir la carga que supone cumplimentar las declaraciones aduaneras completas y hacer frente a todas las consecuencias de la importación de mercancías que antes no estaban sujetas a la documentación y los controles de importación.

Las empresas británicas no estaban preparadas, en parte debido a las repercusiones de la pandemia de COVID-19, por lo que estas simplificaciones se prorrogaron varias veces durante 2021. A partir del 1 de enero de 2022, las mercancías que circulen entre la UE y Gran Bretaña estarán sujetas a declaraciones y controles aduaneros completos. Por lo tanto, ya no existe la posibilidad de aplazar las declaraciones de aduana, como sucedía anteriormente.

Además, los derechos de aduana que se deban pagar por las mercancías serán exigibles en el momento de la entrada y no cuando se presente la declaración de aduana, como sucedía en 2021. Las empresas pueden conseguir retrasar el pago de los derechos de aduana solicitando una cuenta de aplazamiento de los derechos en HMRC. En algunos casos, puede lograrse sin necesidad de presentar una garantía financiera, por lo que vale la pena considerarlo.

Debido a las negociaciones entre el gobierno del Reino Unido y la UE sobre el Protocolo de Irlanda del Norte, las importaciones de bienes no controlados de Irlanda e Irlanda del Norte no estarán sujetas a estos cambios. Se seguirán aplicando las anteriores servidumbres. Esto significa que las declaraciones aduaneras pueden retrasarse hasta 175 días. El gobierno del Reino Unido hará más anuncios una vez que las discusiones sobre el Protocolo hayan concluido. Cuando esto ocurra, le informaremos con más detalle.

En cuanto al IVA a la importación, la Contabilidad del IVA a la Importación Aplazada (PIVA) sigue estando disponible y, aunque no es obligatoria, se recomienda, ya que proporciona una valiosa ventaja de tesorería. Se aplica a las importaciones de todos los países y no sólo de la UE. A diferencia de lo que ocurre en algunos países de la UE, no se aplica automáticamente y debe solicitarse al presentar la declaración de importación. Por lo tanto, el importador debe aconsejar a quien presente la declaración que la rellene debidamente. Si no se solicita, el IVA a la importación es pagadero en el momento de la entrada y tendrá que recuperarse en la declaración del IVA – HMRC sigue emitiendo el certificado C79 cuando se paga el IVA en la frontera, y es una prueba necesaria para recuperar el IVA.

Las empresas también tendrán que recordar que deben descargar la declaración mensual del PIVA del sitio web de HMRC – es necesaria para determinar el importe del IVA a la importación pagadero en la declaración del IVA. Esto debe hacerse en un plazo de seis meses, ya que no está disponible después de ese tiempo.

Otro cambio es el relativo a la declaración de Intrastat para las importaciones en Gran Bretaña procedentes de la UE. Las declaraciones de llegada se exigían durante 2021 para proporcionar al gobierno británico estadísticas comerciales, dado que los importadores podían retrasar la presentación de las declaraciones aduaneras completas. Las llegadas de Intrastat ahora sólo se requieren para las mercancías que se mueven desde la UE a Irlanda del Norte – esto se debe a que Irlanda del Norte todavía se considera parte de la UE para las mercancías.

Las disposiciones del Acuerdo de Comercio y Cooperación entre la UE y el Reino Unido tienen que ser consideradas cuando se importan mercancías de la UE, especialmente en lo que respecta al origen de las mercancías y si la importación está libre de aranceles. Esto ha estado en vigor desde el 1 de enero de 2021, pero hay cambios prácticos que se consideran más adelante en nuestro artículo que discute el origen de los bienes y la solicitud de alivio en el comercio entre la UE y el Reino Unido. Estos cambios significan que las importaciones procedentes de la UE se tratan de la misma manera que las importaciones de cualquier otro país, a excepción de las mercancías procedentes de Irlanda e Irlanda del Norte, que siguen estando sujetas a un régimen especial.

¿Quiere saber cómo afectarán los cambios entre la UE y el Reino Unido a sus obligaciones en materia de IVA? Póngase en contacto con nosotros para obtener más información.

Durante la última década, el gobierno vietnamita ha estado desarrollando una solución factible para reducir el fraude del IVA en el país mediante la adopción de un requisito de factura electrónica para las empresas que realizan actividades económicas en Vietnam. Finalmente, el 1 de julio de 2022 está previsto que entre en vigor en todo el país un requisito obligatorio de facturación electrónica.

A pesar del aplazamiento de la fecha original de inicio de la obligación de facturación electrónica en todo el país, que en principio debía entrar en vigor en julio de 2020, el Gobierno vietnamita estableció rápidamente un nuevo plazo.

Ese mismo año, en octubre de 2020, se comunicó el nuevo plazo mediante el Decreto 123, que retrasa el mandato de facturación electrónica hasta el 1 de julio de 2022. Este nuevo plazo coincide también con las fechas de aplicación de las normas relativas al sistema de facturación electrónica previstas en la Ley de Administración Tributaria.

La Dirección General de Impuestos de Vietnam (DGI) anunció su plan de trabajar primero con las administraciones fiscales locales de seis provincias y ciudades: Ho Chi Minh City Hanoi, Binh Dinh, Quang Ninh, Hai Phong y Phu Tho para comenzar a implementar soluciones técnicas para los nuevos requisitos de la factura electrónica y la construcción de un sistema de tecnología de la información que permita la conexión, la transmisión, la recepción y el almacenamiento de datos. Según el plan de acción del GTD, para marzo de 2022, estas seis ciudades y provincias deberán estar listas para la activación del sistema de facturación electrónica.

El GTD anunció que, a partir de abril de 2022, el nuevo sistema de facturación electrónica continuará desplegándose en las restantes provincias y ciudades.

Por último, según este plan de implementación local, para julio de 2022, todas las ciudades y provincias de Vietnam deberán desplegar el sistema de facturación electrónica sobre la base de las normas establecidas en el Decreto 123 y la Circular que orienta y aclara ciertos aspectos del nuevo sistema de facturación electrónica.

Los sujetos pasivos que operan en Vietnam estarán obligados a emitir facturas electrónicas para sus transacciones a partir del 1 de julio de 2022 y deberán estar preparados para cumplir con el nuevo marco legal. Las empresas, las organizaciones económicas, otras organizaciones, los hogares comerciales y los individuos deben registrarse en la administración fiscal local para empezar a utilizar las facturas electrónicas de acuerdo con las normas establecidas en el mencionado Decreto 123.

Vietnam avanza por fin en la adopción de la facturación electrónica obligatoria. Sin embargo, hay mucho trabajo relacionado con la documentación técnica necesaria y la implementación local del nuevo sistema de facturación electrónica. Seguiremos vigilando los últimos avances para determinar si la GTD puede cumplir todos los requisitos a tiempo para la implantación obligatoria de la facturación electrónica.

¿Necesita ayuda para estar al día de las últimas actualizaciones sobre el IVA y el cumplimiento de la normativa que pueden afectar a su empresa? Póngase en contacto hoy mismo con nuestro equipo de expertos en .

Recientemente hemos lanzado la 13 edición de nuestro informe anual Trends, el estudio más completo del sector sobre mandatos de IVA u controles de cumplimiento a nivel mundial. Tendencias ofrece una visión completa del panorama normativo mundial, destacando cómo los gobiernos de todo el mundo están promulgando nuevas y complejas políticas y controles para cerrar las brechas fiscales y recaudar los ingresos adeudados. Estas políticas y protocolos afectan a todas las empresas en los países en los que comercian, independientemente de dónde tengan su sede.

El informe de este año examina cómo las inversiones a gran escala en tecnología de digitalización en los últimos años han permitido a las autoridades fiscales de gran parte del mundo aplicar el análisis de datos en tiempo real y la aplicación permanente. Impulsadas por las nuevas tecnologías y capacidades, las administraciones están ahora en todos los aspectos de las operaciones empresariales y están siempre presentes en los datos de las empresas.

Las empresas tienen que enviar cada vez más lo que equivale a todos sus datos de ventas y de la cadena de suministro en directo, así como todo el contenido de sus sistemas contables a las administraciones fiscales. Este acceso a los libros de contabilidad crea oportunidades sin precedentes para que las administraciones fiscales triangulen los datos de origen de las transacciones de una empresa con su tratamiento contable y el movimiento real de los flujos de bienes y dinero.

Después de años en los que América Latina lideró con la innovación en estas áreas legislativas, Europa está empezando a acelerar la digitalización de la información fiscal. Nuestro informe de Tendencias destaca las principales novedades y normativas que seguirán teniendo impacto en 2022, entre ellas:

Según Christiaan van der Valk, autor principal de Tendencias, los gobiernos ya tienen todas las pruebas y capacidades que necesitan para impulsar programas agresivos de supervisión y aplicación en tiempo real. Estos programas existen en la mayor parte de Sudamérica y Centroamérica y se están extendiendo rápidamente por países de Europa como Francia, Alemania y Bélgica, así como por Asia y partes de África. Los gobiernos se están moviendo rápidamente para hacer cumplir estas normas y el incumplimiento puede llevar a interrupciones de la actividad empresarial e incluso a paros.

Este nuevo nivel de transparencia impuesta está obligando a las empresas a adaptar su forma de seguir y aplicar la facturación electrónica y los cambios en los mandatos de datos en todo el mundo. Para seguir cumpliendo la normativa, las empresas necesitan un enfoque continuo y sistemático de la supervisión de los requisitos.

Trends es el informe más completo de su clase. Ofrece una visión objetiva del panorama del IVA con un análisis imparcial de nuestro equipo de expertos en fiscalidad y reglamentación. El ritmo de cambio de la fiscalidad y la normativa sigue acelerándose y este informe le ayudará a prepararse.

Póngase en contacto con nosotros o descargue Tendencias para estar al día del cambiante panorama normativo del IVA.

Las Oficinas de Impuestos de Shanghái, la provincia de Guangdong y la región autónoma de Mongolia Interior han anunciado su intención de llevar a cabo un nuevo programa piloto para contribuyentes seleccionados con sede en algunas zonas de las provincias. El programa piloto implicará la adopción de un nuevo tipo de factura electrónica, conocida como factura electrónica totalmente digitalizada.

Muchas regiones de China forman parte actualmente de un programa piloto que permite a los contribuyentes recién registrados que operan en China emitir voluntariamente facturas electrónicas especiales de IVA para reclamar el IVA soportado, principalmente con fines B2B.

La nueva factura electrónica totalmente digitalizada es una versión simplificada y mejorada de las facturas electrónicas actuales en China. La emisión y las características de la factura totalmente digitalizada son diferentes de otras facturas electrónicas utilizadas anteriormente en el país.

Apoyándose en la plataforma nacional de servicio de factura electrónica unificada, las autoridades fiscales prestarán a los contribuyentes seleccionados para este programa piloto servicios como la emisión, la entrega y la inspección de facturas electrónicas totalmente digitalizadas las 24 horas del día. Los contribuyentes podrán verificar la información de todas las facturas electrónicas a través de la plataforma de servicio de facturas electrónicas o de la plataforma nacional de inspección de facturas del IVA (https://inv-veri.chinatax.gov.cn ).

Este nuevo programa piloto ha entrado en vigor en Shanghái, Guangzhou, Foshan, la Zona de Cooperación Intensiva de Guangdong-Macao y Hohhot desde el 1 de diciembre de 2021. A pesar de la falta de un calendario oficial para la implementación, se espera que el alcance de este programa piloto se amplíe en 2022 para cubrir nuevos contribuyentes y regiones en China, allanando el camino para la adopción a nivel nacional de la factura electrónica totalmente digitalizada.

Para saber más sobre lo que creemos que depara el futuro del IVA, descargue la 13ª edición de Tendencias. Síganos en LinkedIn y Twitter para estar al día de las noticias y actualizaciones sobre normativa.

Como resultado de la aplicación de la Ley de Finanzas de 2020, que transfiere la gestión y la recaudación del IVA a la importación de las aduanas a la Dirección General de Finanzas Públicas (DGFIP), Francia ha implementado la notificación obligatoria del IVA a la importación en la declaración del IVA en lugar de tener la opción de pagar a través de las aduanas, como es el proceso habitual. Este cambio entró en vigor el 1 de enero de 2022, con cambios adicionales en la declaración del IVA en Francia, incluyendo la división de la Declaración de Bienes de Cambio (DEB) donde el envío de Intrastat y la lista de ventas de la CE son ahora informes separados.

Este nuevo procedimiento de importación es obligatorio para todos los contribuyentes identificados a efectos del IVA en Francia. Los contribuyentes registrados ya no pueden optar por pagar el IVA de importación a la aduana y deben declarar todo el IVA de importación a través de la declaración del IVA. Esto supone un cambio con respecto al proceso anterior, en el que los contribuyentes necesitaban recibir una autorización previa para aplicar un mecanismo de inversión del sujeto pasivo para pagar el IVA a la importación a través de la declaración del IVA. Ahora, este proceso es automático y obligatorio, y no se requiere autorización.

En consecuencia, los contribuyentes con operaciones de importación en Francia deben ahora registrarse a efectos del IVA ante las autoridades fiscales francesas. Además, el número de IVA intracomunitario francés del responsable del pago del IVA a la importación debe figurar en todas las declaraciones aduaneras.

Los cambios en la declaración del IVA en Francia incluyen (ver Figura 1):

A partir del 31 de diciembre de 2021, los "operadores extranjeros" que hayan importado bienes y luego hayan realizado ventas locales al amparo de la inversión del sujeto pasivo nacional deberán registrarse como consecuencia de la parte de importación de la operación y seguirán aplicando la inversión del sujeto pasivo a sus ventas. Esto requerirá ahora la presentación de una nueva declaración de IVA.

Además, hasta el 31 de diciembre de 2021, una empresa extranjera que importaba bienes en Francia y realizaba ventas locales con el sistema de inversión del sujeto pasivo tenía que recuperar el IVA de importación pagado en virtud de la Directiva de devolución (empresas de la UE) o de la Directiva 13 (empresas de fuera de la UE). En el caso de las solicitudes de la Directiva de devolución, Francia habría obtenido una ventaja de tesorería porque, o bien las empresas no presentaron solicitudes (por su escaso valor), o bien porque las solicitudes fueron rechazadas por incumplimiento. En el caso de las reclamaciones en virtud de la Directiva 13y de las dos consideraciones anteriores, existía también el problema de la "reciprocidad", que impedía las reclamaciones de algunos países, como los Estados Unidos, por ejemplo. Con el nuevo régimen, se reclama todo el IVA a la importación, lo que supone un posible déficit presupuestario.

Para saber más sobre lo que creemos que nos depara el futuro, descargue Trends y síganos en LinkedIn y Twitter para estar al día de las últimas noticias y actualizaciones en materia de regulación.

Con la brecha de IVA más importante de la UE (34,9% en 2019), Rumanía ha estado avanzando hacia la introducción de un régimen de control continuo de las transacciones (CTC) para mejorar y reforzar la recaudación del IVA al tiempo que se combate la evasión fiscal.

Las principales características de este nuevo sistema de facturación electrónica, e-Factura, se han descrito en una entrada anterior del blog . Hoy vamos a ver con más detalle el despliegue para las operaciones B2B y la definición de productos de alto riesgo fiscal, así como el nuevo sistema de transporte electrónico que se introdujo a través de la Ordenanza de Urgencia del Gobierno (OG) núm. 130/2021, publicada en el Boletín Oficial el 18 de diciembre.

De acuerdo con el GEO no. 120/2021 (el acto legislativo que introduce el marco legal de e-Factura), tanto el proveedor como el receptor deben estar registrados en el sistema de e-Factura. El recientemente publicado GEO no. 130/2021 establece una excepción para los productos de alto riesgo fiscal y asegura que los contribuyentes utilizarán el sistema e-Factura independientemente de que los destinatarios estén registrados.

En línea con el GEO no. 130/2021, la Agencia Nacional de Administración Fiscal ha emitido una orden para aclarar qué productos se consideran de alto riesgo fiscal.

Las cinco categorías de productos son las siguientes:

Los productos de alto riesgo fiscal se definen en función de la naturaleza de los productos, el método de comercialización, la trazabilidad de la posible evasión fiscal y el grado de imposición en esos sectores. Las explicaciones detalladas, así como los códigos de los productos, se encuentran en el anexo del documento GEO núm. 130/2021.

El calendario de aplicación de este requisito significa que las empresas que suministran este tipo de productos deben estar preparadas para cumplir con el nuevo sistema rumano de e-Factura de la siguiente manera:

Otra reforma que muestra la intención de las autoridades rumanas de luchar contra el fraude y la evasión fiscal es la introducción de un sistema de transporte electrónico.

Los contribuyentes deberán declarar por adelantado el traslado de mercancías de un lugar a otro. Una vez declarados, el sistema emitirá un número único escrito en los documentos de transporte. A continuación, las autoridades verificarán la declaración en las rutas de transporte.

Además, en la carta de justificación se afirma que el sistema de transporte electrónico se interconectará con los sistemas actuales del Ministerio de Hacienda, la factura electrónica rumana y el control del tráfico, al igual que otras iniciativas similares en otros países, como India, Turquía y Brasil.

La introducción del sistema de transporte electrónico sigue pendiente, ya que el Ministerio de Hacienda aún no ha emitido la orden relativa al procedimiento de aplicación del sistema. Según el GEO 130/2021, el Ministerio de Hacienda tenía 30 días para hacerlo después de que el GEO 130/2021 se publicara en el Boletín Oficial. Sin embargo, el plazo expiró el 17 de enero, y todavía no se ha hecho ningún anuncio. Por lo tanto, aún se desconocen los detalles del sistema.

¿Necesita garantizar el cumplimiento de los últimos requisitos normativos rumanos? Hable con nuestro equipo. Síganos en LinkedIn y Twitter para estar al día de las últimas noticias y actualizaciones sobre normativa.

El Protocolo de Irlanda del Norte relativo a las mercancías que circulan de Gran Bretaña a Irlanda del Norte sigue causando problemas, lo que lleva a pedir su suspensión a través del artículo 16. Pero, al mismo tiempo, algunos políticos norirlandeses quieren aprovechar la posibilidad de que las empresas entren en el país y se beneficien de estar en el Reino Unido y en el mercado único al mismo tiempo. Será un círculo interesante que habrá que cuadrar.

En el caso de las mercancías que se trasladan de Gran Bretaña a la UE, ha sido necesario revisar las cadenas de suministro y el cumplimiento del IVA, especialmente cuando el proveedor de Gran Bretaña debe importar las mercancías. En este caso, la teoría choca con la realidad, lo que obliga a revisar los planes.

Muchos proveedores británicos que venden bienes a la UE decidieron que un buen enfoque sería obtener un número de IVA en los Países Bajos y, a continuación, importar los bienes con una licencia del artículo 23 para diferir el IVA de importación a la declaración del IVA, un esquema sencillo de establecer y gestionar. Sin embargo, según el Código Aduanero de la Unión, todo aquel que importe mercancías a la UE debe estar establecido en ella o designar a un "agente de aduanas indirecto" establecido en la UE.

Al aceptar este nombramiento, la entidad de la UE pasa a ser responsable conjuntamente con el importador del IVA y los derechos que se deben pagar. No es de extrañar que sea difícil encontrar empresas que ofrezcan este servicio. En 2020, el organismo que representa a los transitarios en Alemania sugirió que no se aceptaran tales nombramientos debido al riesgo financiero. Para muchas empresas británicas, la única solución ha sido crear una empresa en la UE, a menudo en los Países Bajos, para importar en su nombre.

El Brexit también causó problemas a las empresas británicas que suministran equipos que deben instalarse en fábricas u otros locales, como partes de las líneas de producción.

En el mercado único existe una simplificación para este tipo de entregas. El vendedor puede trasladar los bienes a otro Estado miembro para instalarlos, y el cliente debe pagar el impuesto de adquisición correspondiente a los bienes. Esto se debe a que no es necesario que el proveedor tenga un número de IVA local en el Estado miembro donde se instalan los bienes.

Tras el Brexit, los proveedores que envíen bienes desde Gran Bretaña a la UE para su instalación ya no podrán utilizar esta simplificación. En su lugar, el proveedor de Gran Bretaña debe ahora importar los bienes a la UE y luego realizar una venta. Si los bienes se importan y se instalan en un Estado miembro en el que se aplica la inversión del sujeto pasivo ampliada a la venta, se producirá un problema de tesorería en relación con el IVA de importación pagado. Las reclamaciones deben realizarse con arreglo a la Directiva 13 y, si el Estado miembro en cuestión aplica el concepto de "reciprocidad", la reclamación puede ser denegada.

La "reciprocidad" permite a un Estado miembro denegar la devolución del IVA a los contribuyentes de terceros países que no permiten la devolución del IVA a los contribuyentes del Estado miembro. El Estado miembro suele publicar una lista de terceros países que pueden presentar solicitudes cuando se invoca la reciprocidad.

Antes del Brexit, no era necesario que el Reino Unido estuviera en esa lista, por lo que ahora representa un riesgo real. Algunos Estados miembros, entre ellos España, añadieron al Reino Unido a su lista inmediatamente después del Brexit. Si no se tienen en cuenta estas sutiles complejidades antes de acordar una transacción, las consecuencias para la tesorería podrían ser graves, por lo que la planificación es esencial.

Las empresas también tienen que asegurarse de que están preparadas para los cambios que entrarán en vigor el 1 de enero de 2022.

En virtud del Acuerdo de Comercio y Cooperación entre la UE y el Reino Unido, las mercancías exportadas desde Gran Bretaña a la UE con origen en el Reino Unido están libres de derechos de importación. En algunas situaciones, los exportadores exigen a sus proveedores información sobre el origen de las mercancías que suministran.

Hasta el 31 de diciembre de 2021, un exportador de mercancías de Gran Bretaña a la UE no necesitaba disponer de una declaración del proveedor cuando realizaba una declaración de origen que debía utilizar el cliente para solicitar el tipo de derecho cero sobre las importaciones en la UE. Basta con que el exportador esté seguro de que se cumplen las normas de origen y haga todo lo posible por obtener las declaraciones de los proveedores a posteriori.

Supongamos que un exportador británico se encuentra con que la declaración del proveedor no está disponible a posteriori. En ese caso, debe informar al cliente de la UE, que tendrá que considerar la repercusión en las importaciones que ha realizado.

Si un exportador no puede atender una solicitud oficial de verificación del origen de las mercancías que son del Reino Unido, el cliente de la UE deberá pagar el tipo de derecho completo con carácter retroactivo.

A partir del 1 de enero de 2022, un exportador debe tener una declaración del proveedor, cuando se requiera, al hacer la declaración de origen al cliente o se pagará la tasa completa de derechos de aduana. Este importante cambio en la normativa afectará a todas las empresas que exporten a la UE, incluidos los minoristas de comercio electrónico que vendan productos por encima de 150 euros.

Póngase en contacto con para conocer las ventajas que puede ofrecer un proveedor de servicios gestionados para aliviar la carga de cumplimiento del IVA de su empresa.

En una entrada del blog a principios de año, escribimos sobre cómo varios países de Europa del Este han empezado a aplicar controles continuos de las transacciones (CTC) para combatir el fraude fiscal y reducir la brecha del IVA. Sin embargo, ha sido un año lleno de acontecimientos con muchas novedades en la región, así que veamos más de cerca algunos de los cambios que se avecinan.

Letonia ha revelado recientemente sus planes para el nuevo régimen de CTC. El Gobierno letón aprobó un informe elaborado por el Ministerio de Finanzas para implantar un sistema de facturación electrónica en el país. El concepto descrito en el informe prevé la introducción de la facturación electrónica como obligatoria para las transacciones B2B y B2G a partir de 2025 en el marco del PEPPOL. Los detalles sobre el sistema, incluida la legislación y la documentación técnica, se esperan a su debido tiempo.

Serbia es otro país que avanza rápidamente hacia un marco de CTC y, al parecer, varias partes interesadas consideran que este movimiento es bastante rápido. El Ministerio de Finanzas anunció recientemente que ante la solicitud de un periodo de transición para adaptarse al nuevo sistema de facturas electrónicas, han decidido posponer la fecha de entrada en vigor de la compensación CTC para las transacciones B2G hasta finales de abril de 2022. Cabe señalar que no se ha producido ningún retraso en lo que respecta a las transacciones B2B.

Según el calendario revisado:

Eslovenia también quiere introducir los CTC. En junio de 2021, el Ministerio de Finanzas presentó al Parlamento esloveno un proyecto de ley destinado a introducir la facturación electrónica B2B obligatoria en el país. Según el proyecto de normativa, todas las entidades comerciales estarían obligadas a intercambiar facturas electrónicas exclusivamente en sus transacciones mutuas (B2B). En el caso de las transacciones B2C, los consumidores podrían optar por recibir sus facturas en formato electrónico o en papel. Sin embargo, el Ministerio de Hacienda retiró el proyecto de ley por desacuerdo con varias partes interesadas, pero tiene intención de revisarlo simplificando el proceso y reduciendo la carga administrativa de las empresas.

Los debates en torno a la introducción de los CTC en el país continúan entre diversas partes interesadas, por ejemplo, la Cámara de Comercio local. Sin embargo, dado que las elecciones nacionales en Eslovenia están previstas para abril de 2022, no se espera que la reforma de los CTC cobre mucha fuerza hasta el verano de 2022 como muy pronto.

En los últimos meses, el gobierno eslovaco ha puesto en marcha el sistema CTC y ha publicado la nueva documentación . El sistema CTC se llama Electronic Invoice Information Systems (IS EFA, Informačný systém elektronickej fakturácie) y es un proceso unificado de circulación electrónica de facturas y de envío de datos estructurados de las mismas a la administración financiera. El calendario de la entrada en vigor gradual es el siguiente:

Se han producido graves avances en relación con el marco y el sistema de CTC de Polonia, el Krajowy System e-Faktur (KSeF). La legislación sobre CTC fue finalmente adoptada y publicada en el Boletín Oficial el 18 de noviembre de 2021. A partir de enero de 2022, el KSeF entra en funcionamiento como un sistema voluntario, lo que significa que no hay obligación de utilizar este sistema de facturación electrónica en las transacciones B2B. Se espera que el sistema sea obligatorio en 2023, pero aún no se ha fijado una fecha para el mandato.

Con la mayor brecha de IVA de la UE (34,9% en 2019), Rumanía también ha estado avanzando hacia la introducción de un régimen de CTC para racionalizar la recaudación de impuestos para mejorar y fortalecer la recaudación del IVA, al tiempo que se combate la evasión fiscal. En octubre de 2021, La Ordenanza Gubernamental de Emergencia (OG) núm. 120/2021 introdujo el marco legal para la implementación de e-Factura, regulando la estructura del proceso de facturación electrónica rumana y creando el marco para las especificaciones técnicas básicas del sistema de facturación electrónica CTC. Aunque la e-Factura rumana entró en funcionamiento como sistema voluntario el 6 de noviembre de 2021, todavía no se ha publicado ningún calendario para un mandato. Los proveedores, tanto en las transacciones B2B como B2G, pueden optar por utilizar este nuevo sistema de facturación electrónica y emitir sus facturas electrónicas en el formato estructurado rumano a través del nuevo sistema.

Póngase en contacto con nosotros o descargue Tendencias del IVA: Hacia un control continuo de las transacciones para mantenerse al día con el cambiante panorama normativo.

El paquete de IVA para el comercio electrónico de la UE se introdujo en julio de 2021. Los nuevos regímenes, Ventanilla Única (VU) y Ventanilla Única de Importación (VUI), introducen cambios significativos en el tratamiento del IVA y en los mecanismos de notificación de las ventas a particulares en la UE.

En el último de nuestra serie de blogs de preguntas frecuentes, respondemos a algunas de las preguntas más comunes que se hacen en la IOSS.

En artículos anteriores, hemos visto en cómo entender la responsabilidad del mercado, cómo entender el OSS y cómo entender el IOSS y las importaciones

El IVA IOSS es el IVA recaudado en el momento en que se realiza la entrega y posteriormente remitido a la autoridad fiscal del Estado miembro de identificación (EMI).

Con las antiguas normas, cuando los bienes importados de terceros países se vendían a particulares, los pasos normales requerían que el proveedor contabilizara el IVA de importación, luego contabilizara el IVA de la entrega posterior (la venta al particular) y después dedujera el IVA de importación.

En cambio, con el IOSS, el IVA de la importación está exento y sólo hay que recaudar y remitir a la autoridad fiscal el IVA de la entrega posterior.

IOSS es la abreviatura de Ventanilla Única de Importación. Se trata de un régimen especial que simplifica las obligaciones de registro para los contribuyentes que realizan ventas a distancia de bienes importados de terceros países a particulares en la UE.

Al igual que el OSS, el régimen IOSS permite a los contribuyentes registrarse en un solo Estado miembro de la UE, donde contabilizan el IVA que realmente debían pagar en otros Estados miembros.

He aquí un ejemplo. Una empresa registrada en las IOSS de los Países Bajos puede contabilizar sus ventas a clientes alemanes, franceses, italianos, polacos, etc. en su declaración de IOSS holandesa, evitando así el requisito de registrarse en múltiples jurisdicciones.

Otras ventajas de utilizar los esquemas son:

Sin embargo, el régimen se limita a los envíos de hasta 150 euros. Además, la inscripción en el régimen requiere un cuidadoso análisis del perfil del contribuyente, la forma en que está estructurada la cadena de suministro y otros factores. Todo ello afectará a la posibilidad de que la empresa se acoja al régimen, así como a los requisitos para designar un tipo especial de representante a efectos del régimen que se exige en determinados casos.

Si se requiere dicho representante, éste será responsable solidario con las obligaciones de IOSS del contribuyente. También es importante tener en cuenta que dicho representante debe estar establecido en la UE.

Un número IOSS es la identificación específica para el régimen IOSS que designa el MSI (el país donde el contribuyente es elegible o decide inscribirse en el régimen) a los contribuyentes que han decidido hacer uso de este mecanismo.

Aunque la identificación IOSS es un tipo de identificación de IVA, no es un registro de IVA residente real en el MSI.

En su lugar, se trata de un número IOSS específico para los fines del régimen. En este sentido, sólo se pueden contabilizar las entregas de tipo elegible utilizando el número IOSS y el registro IOSS. En caso de que el contribuyente vaya a realizar otro tipo de entregas que requieran un registro regular de IVA, deberá obtener este último a efectos de estar en conformidad.

El coste del cumplimiento de las normas IOSS puede variar en función de múltiples factores. En última instancia, esto se vería afectado por:

Se requiere un número IOSS para cualquier contribuyente que quiera hacer uso del régimen especial IOSS. Este mecanismo no es obligatorio, por lo que no hay obligación de solicitar un número IOSS.

Sin embargo, es aconsejable que cualquier contribuyente que realice suministros que puedan ser declarados utilizando las IOSS considere esta opción, ya que tiene algunas ventajas considerables. Por supuesto, la consideración debe incluir también los numerosos requisitos y condiciones que deben cumplirse si una persona opta por utilizar el régimen IOSS.

Ambos son regímenes especiales que se utilizan para simplificar las obligaciones de registro de los contribuyentes que realizan entregas B2C. Proporcionan una opción para contabilizar el IVA, que se debe en múltiples jurisdicciones de IVA de la UE, utilizando un solo registro y una sola declaración de IOSS u OSS.

La diferencia entre ambos regímenes estriba en los distintos tipos de suministros que se pueden contabilizar. Más concretamente:

Teniendo en cuenta lo anterior, la principal diferencia es que en el caso de las NIO las mercancías se encuentran en un tercer país (fuera del territorio aduanero de la UE) en el momento de la venta, mientras que en el caso de las NIO las mercancías se encuentran en el territorio de la UE.

No, el IOSS es actualmente un régimen opcional para los contribuyentes. Si no se utiliza, las entregas del contribuyente están sujetas a las normas normales y, en función de la forma en que esté estructurada la entrega, puede ser necesario el registro normal del IVA.

El número de identificación fiscal IOSS es el número especial de IVA IOSS asignado a un contribuyente que ha optado por el régimen IOSS. No es un número de IVA normal que se asigna en el curso de un registro de IVA normal, sino que se utiliza para identificar a un contribuyente específicamente a los efectos del régimen.

Además, en términos más prácticos, el número de la IOSS debe indicarse de manera específica en cada envío/suministro para identificarlo como elegible bajo la IOSS, ya que esto permitiría:

¿Necesita más información sobre los cambios y sobre cómo cumplir con el paquete de medidas del IVA del comercio electrónico de la UE? Acceda a nuestro seminario web a la carta y descargue nuestro libro electrónico sobre las nuevas normas para 2021.

El paquete de IVA para el comercio electrónico de la UE está a punto de cumplir seis meses y las empresas deberían haber presentado su primera declaración de la ventanilla única de la Unión (OSS) a finales de octubre de 2021. El sistema de ventanilla única de la Unión supone una simplificación del requisito de estar registrado a efectos del IVA en varios Estados miembros cuando se realizan entregas de bienes y servicios intracomunitarias.

Aunque se trata de una simplificación, hay varias condiciones que deben cumplirse de forma continuada para seguir utilizándolo. La Comisión Europea elaboró una serie de guías sobre la aplicación del OSS de la Unión antes de su introducción, que proporcionaban orientación sobre su funcionamiento. Sin embargo, todavía hay varias preguntas sobre cómo interactúa el OSS de la Unión con otras obligaciones de cumplimiento vigentes para los vendedores de comercio electrónico en la UE.

Intrastat es el mecanismo de la UE para proporcionar detalles del comercio intracomunitario en ausencia de fronteras aduaneras. Consta de dos componentes: las declaraciones de expedición presentadas en el Estado miembro donde se inicia el transporte y las declaraciones de llegada en el Estado miembro de entrega.

Las empresas de comercio electrónico que venden bienes intracomunitarios han tenido que cumplir durante mucho tiempo con las obligaciones de Intrastat cuando superaban los umbrales de notificación. Para muchas empresas, la obligación surgía en el Estado miembro desde el que se enviaban las mercancías, ya que éstas se entregaban en varios países de la UE, por lo que a menudo se superaban los umbrales.

Además, los vendedores de comercio electrónico más grandes también tenían la obligación de presentar declaraciones de llegada en el país de entrega de las mercancías aunque no fueran el comprador de las mismas. Los más grandes también pueden haber tenido la obligación de presentar declaraciones de expedición en el Estado miembro de su cliente debido a las mercancías devueltas.

No se menciona Intrastat en ninguna de las guías de la Comisión Europea sobre el OSS, por lo que no se ofrece ninguna orientación sobre cómo se aplicará cuando una empresa adopte el OSS de la Unión. Además, muchos Estados miembros no parecen tener actualmente una posición finalizada sobre la interacción con el OSS de la Unión.

La situación en el Estado miembro de expedición de los bienes parece clara, pero pueden surgir complejidades cuando los bienes se expiden desde más de un Estado miembro, especialmente si no se registra el IVA en ese país. Aunque esto es poco probable, hay circunstancias en las que no se requiere o incluso se permite el registro del IVA.

La verdadera complejidad está en las declaraciones de llegada de Intrastat. El principio del OSS de la Unión es que no se requiere el registro del IVA en el Estado miembro del cliente para las entregas intracomunitarias. Puede haber otras razones para registrar el IVA allí, pero para muchos vendedores de comercio electrónico, no tendrán que estar registrados en el Estado miembro de entrega.

Esto plantea la cuestión de si las declaraciones de llegada son necesarias en esos territorios. Algunas autoridades de Intrastat han proporcionado orientación y las que lo han hecho han tomado caminos diferentes. Algunas dejan claro que no es necesario declarar las llegadas cuando se utiliza el sistema de pago de la Unión, mientras que otras siguen exigiendo que se declaren aunque no exista un registro local del IVA.

Seguimos vigilando la situación y la actualizaremos cuando tengamos más información.

Los vendedores de mercancías por comercio electrónico pueden tener otras obligaciones fiscales y de cumplimiento en los países a los que entregan las mercancías. Entre ellas, el cumplimiento de las normas locales del país en materia de impuestos medioambientales. Por ejemplo, en Rumanía, los vendedores de comercio electrónico deben presentar declaraciones del Fondo Medioambiental, incluso si la empresa ha optado por utilizar el OSS de la Unión. Esto crea complejidad, ya que normalmente se utiliza el número de IVA rumano para presentar las declaraciones. Parece que es posible un registro separado para garantizar el cumplimiento de la normativa medioambiental.

También existe un problema potencial en Hungría con el impuesto sobre el comercio minorista que deben pagar las empresas con una facturación superior a 500 millones de HUF. Sigue existiendo la obligación de pagar el impuesto incluso si no se registra el IVA debido al OSS de la Unión. Las empresas afectadas tendrán que asegurarse de que siguen cumpliendo la normativa.

Es de esperar que surjan problemas con cualquier régimen nuevo, pero se puede argumentar que algunos de ellos deberían haberse previsto y haberse proporcionado orientaciones claras, especialmente en el caso de Intrastat. Está claro que algunas autoridades no han considerado el asunto en absoluto antes de la introducción de la Unión OSS. Seguiremos vigilando la situación y proporcionaremos más actualizaciones cuando dispongamos de más información.

Póngase en contacto con para tratar sus dudas sobre el OSS de la Unión con nuestros expertos en fiscalidad y síganos en LinkedIn y Twitter para estar al día de las noticias y actualizaciones sobre normativa.

Varios Estados miembros de la UE han introducido controles continuos de las transacciones (CTC), con el objetivo de colmar sus lagunas en materia de IVA, aumentar los ingresos y tener un mayor control de los datos de su economía. Sin embargo, los regímenes de CTC adoptados por esos países distan mucho de ser uniformes. Hasta ahora, Italia es el único país que ha obtenido una excepción a la Directiva del IVA para introducir la facturación electrónica obligatoria en los flujos nacionales. Otros países, como Hungría y España, adoptaron en cambio un enfoque de notificación electrónica, que evita la necesidad de una excepción del Consejo Europeo, ya que no impone la facturación electrónica.

Estos movimientos nacionales hacia los CTC no han pasado desapercibidos para la Comisión Europea, que encargó un estudio para evaluar el panorama actual de los CTC y analizar diferentes escenarios que implican nuevas tecnologías y la digitalización de los procesos empresariales. Este proyecto se denomina a grandes rasgos "El IVA en la era digital". Incluye el análisis de los regímenes de CTC, el tratamiento del IVA de la economía de plataforma y la creación de un número de identificación único en la UE.

Aunque el estudio final aún no se ha publicado, los resultados preliminares se han debatido en algunos foros. El estudio ha constatado que los CTCs existen en Europa, con el sur y el centro-este de Europa a la cabeza de las implementaciones locales. Ello significa también que los Estados miembros han implantado los CTC locales de forma no uniforme y no estandarizada, lo que a menudo supone una carga para las empresas multinacionales y el comercio transfronterizo.

Uno de los objetivos del estudio es evaluar la relación coste-beneficio para las autoridades fiscales y las empresas que comercian con las normas del CTC. El estudio investiga algunos enfoques, como la información en tiempo real, la facturación electrónica obligatoria y la información periódica (incluidos los sistemas SAF-T). Se prevé que la investigación estudie la posibilidad de establecer normas/plataformas a escala de la UE para los modelos de CTC y analice la posibilidad de dejar las cosas como están (pero eliminando la necesidad de que los Estados miembros soliciten una excepción antes de la aplicación de los regímenes de facturación electrónica obligatoria).

La iniciativa "El IVA en la era digital" no es el único proyecto de CTC en la agenda de la UE. Italia también ha pedido al Consejo Europeo que amplíe la excepción del país para su mandato de facturación electrónica. El debate en curso, que incluye datos italianos que estiman un aumento de los ingresos públicos de más de 2.000 millones de euros, podría influir considerablemente en las conclusiones de la iniciativa "El IVA en la era digital".

Tras la publicación del estudio, se espera que la Comisión Europea abra una consulta pública para debatir el futuro de los CTC en Europa, un registro único del IVA en la UE, la posible ampliación del régimen de ventanilla única ( ) para las transacciones y los sujetos que actualmente están fuera del ámbito de aplicación y el tratamiento del IVA de la economía de plataforma. Se espera que la consulta pública se abra antes del final de este trimestre.

Póngase en contacto con o descargue Tendencias del IVA: Hacia un control continuo de las transacciones para obtener una guía esencial sobre el cumplimiento del IVA.