Agisci

Scopri i vantaggi che un fornitore di servizi gestiti può offrire per alleggerire gli oneri di conformità IVA

Molte aziende saranno ora coinvolte in transazioni «transfrontaliere», il che significa che un’azienda in un territorio venderà e, spesso, consegnerà merci a un cliente situato in un altro territorio. L’esistenza di due o più territori fiscali nella transazione e la possibilità che vi siano un cliente nell’UE e un fornitore in un paese terzo come il Regno Unito, comporteranno inevitabilmente sfide in materia di IVA con vari gradi di complessità.

I fornitori coinvolti nelle transazioni B2B dovranno affrontare sfide diverse rispetto alle transazioni B2C, anche se ci saranno anche alcuni problemi comuni. Questo articolo si concentrerà sulle transazioni B2B.

Consideriamo un fornitore del Regno Unito con un contratto per la fornitura di beni fabbricati nel Regno Unito a clienti all’interno dell’UE.

Importazione di merci nell’UE

Il primo punto da riconoscere è che per consegnare la merce al cliente dell’UE, la merce deve passare attraverso una frontiera doganale dell’UE. Ed ecco il primo punto per la gestione della catena di fornitura.

Chi importerà le merci nell’UE e quali sono le considerazioni?

È probabile che il punto di partenza del cliente sia che vorrà che il fornitore importi la merce e un venditore, desideroso di accontentare il proprio cliente, è probabile che sia d’accordo. È un problema per il fornitore? OH SÌ!

Considerazioni doganali

Un venditore torna trionfante con un ordine con Incoterms di DDP (Deliver Duty Paid), ma è questo un motivo per festeggiare?

Deliver Duty Paid significa che il fornitore deve consegnare la merce nel territorio del cliente da cui, ai fini dell’IVA, verrà effettuata una vendita locale. Ciò richiederà al fornitore del Regno Unito di importare le merci nell’UE e questo crea il primo problema.

Ai sensi del codice doganale dell’Unione (CDU) la persona che presenta le merci all’autorità doganale (il dichiarante) deve essere stabilita all’interno dell’UE. Un’impresa stabilita nell’UE che importa merci può essere sia l’importatore che il dichiarante. Un’azienda stabilita al di fuori dell’UE può essere l’importatore ma non il dichiarante. In questo caso l’importatore extra UE deve nominare un’impresa stabilita nell’UE che agisca come suo «agente doganale indiretto». Questo agente è responsabile in solido per i dazi all’importazione dovuti e non ci sono troppe aziende che forniscono tale servizio a causa del rischio. Quindi il venditore potrebbe non essere in grado di soddisfare un obbligo contrattuale perché non riesce a trovare qualcuno che agisca come suo agente doganale indiretto in tempo utile per effettuare la consegna richiesta – o del tutto.

Comprendere le questioni IVA locali

Se un fornitore riesce a superare questo ostacolo, allora c’è il problema di gestire l’IVA locale sulla vendita – il fornitore deve registrarsi per l’IVA e applicarla alla fattura di vendita – o si applica l’inversione contabile? E il cliente pagherà i costi doganali non rimborsabili sostenuti dal fornitore alla frontiera?

Il punto è che un contratto concluso in base ai termini del DDP può essere molto più facile da raggiungere per il team di vendita, ma può creare seri problemi su tutta la linea. I fornitori del Regno Unito dovrebbero cercare di concordare qualsiasi Incoterm diverso dal DDP ove possibile.

Magazzini dell’UE

Per ridurre la possibilità di ritardi, alcuni fornitori del Regno Unito hanno istituito strutture di magazzino all’interno dell’UE da cui è possibile effettuare le consegne. Una questione che può influire sia sull’IVA che sulle imposte dirette è se il magazzino crea uno stabilimento permanente o fisso. Ai fini di questo articolo assumiamo di no, anche se la creazione di una stabile organizzazione potrebbe evitare la necessità di nominare un agente doganale indiretto.

Come gestire l’IVA sulle importazioni

Una volta che il fornitore del Regno Unito ha portato con successo la merce in un magazzino dell’UE, effettuerà le consegne ai clienti. Una grande considerazione qui è il modo in cui viene trattata l’IVA sulle importazioni. Diversi Stati membri offrono la possibilità di rinviare l’IVA all’importazione nella dichiarazione IVA mediante un’inversione contabile. In tali circostanze, la detrazione dell’IVA all’importazione è garantita purché vengano rispettate le formalità e l’impresa sia in grado di recuperare integralmente l’IVA. Quando le merci sono importate in uno Stato membro in cui l’IVA all’importazione deve essere prima pagata e poi detratta, è importante tenere conto di come ciò avverrà. Se è presente una registrazione IVA, l’IVA può normalmente essere recuperata tramite la dichiarazione IVA. Tuttavia, se lo Stato membro di importazione dispone di un meccanismo di inversione contabile per le vendite sul mercato interno, un fornitore non UE dovrà presentare richieste di rimborso della tredicesima direttiva per recuperare l’IVA sulle importazioni. Uno Stato membro in cui ciò si verificherà è la Spagna, che dispone di norme di reciprocità in modo che non tutte le imprese siano in grado di presentare richieste di tredicesima direttiva.

Pertanto, se un fornitore sta considerando di utilizzare un magazzino dell’UE o di effettuare vendite su base DDP, dovrebbe prima mappare tutti i flussi probabili e quindi determinare il trattamento IVA per capire se sorgeranno problemi di IVA negativa. Le opportunità di pianificazione e le potenziali insidie che derivano da tale magazzino saranno prese in considerazione in un articolo successivo.

Agisci

Mettiti in contatto con i nostri esperti fiscali per discutere dei requisiti IVA della tua catena di fornitura o scarica il nostro e-book Proteggere le catene di approvvigionamento globali.

A differenza di molte altre iniziative nazionali che abbiamo visto recentemente nel settore della fatturazione elettronica, l’Australia non sembra avere piani immediati per introdurre controlli continui delle transazioni (CTC) o il coinvolgimento del portale governativo nella fatturazione B2B.

A giudicare dalla recente consultazione pubblica, gli sforzi attuali si concentrano sui modi per accelerare l’adozione della fatturazione elettronica da parte delle imprese. Questa consultazione si basa sulla precedente sensibilizzazione del governo intrapresa nel novembre 2020 sulle «Opzioni per l’adozione obbligatoria della fatturazione elettronica da parte delle imprese», che ha portato a un serio sforzo del governo per aumentare il valore della fatturazione elettronica per le imprese e aumentare la consapevolezza e l’adozione delle imprese.

Oltre alla decisione di rendere obbligatorio per tutte le agenzie governative del Commonwealth ricevere le fatture elettroniche PEPPOL dal 1° luglio 2022, il governo australiano cerca di aumentare anche la fatturazione elettronica nello spazio B2B, ma senza il tradizionale mandato per le aziende di fatturare elettronicamente. La proposta è invece quella di implementare il Business e-Invoicing Right (BER).

Che cos’è il diritto di fatturazione elettronica aziendale (BER)?

Secondo la proposta del governo, le imprese avrebbero il diritto di richiedere che le loro parti commerciali inviino una fattura elettronica attraverso la rete PEPPOL anziché fatture cartacee.

Per fare e ricevere queste richieste, le aziende devono configurare i propri sistemi per ricevere le fatture elettroniche PEPPOL. Una volta che un’azienda ha questa capacità, sarebbe in grado di esercitare il suo «diritto» e richiedere ad altre società di inviare loro fatture elettroniche PEPPOL.

Secondo la proposta attuale, il regolamento di esenzione per categoria verrebbe erogato in tre fasi, con la prima per includere le grandi imprese e le fasi successive per includere le piccole e medie imprese. L’eventuale introduzione del BER sarebbe la seguente:

- Dal 1° luglio 2023: tutte le aziende avranno il diritto di richiedere fatture elettroniche PEPPOL alle grandi imprese. Le grandi imprese avrebbero l’obbligo legale di fornire la fattura elettronica PEPPOL al ricevimento di una richiesta valida.

- Dal 1° luglio 2024: tutte le aziende avrebbero il diritto di richiedere fatture elettroniche PEPPOL a medie e grandi imprese. Le medie e grandi imprese avrebbero l’obbligo legale di fornire fatture elettroniche PEPPOL al ricevimento di una richiesta valida.

- Dal 1° luglio 2025: tutte le aziende avranno il diritto di richiedere fatture elettroniche PEPPOL. Tutte le imprese interessate avrebbero l’obbligo legale di fornire fatture elettroniche PEPPOL al ricevimento di una richiesta valida.

Ulteriori misure a sostegno dell’adozione della fatturazione elettronica

L’obiettivo dell’iniziativa BER australiana di incentivare l’adozione della fatturazione elettronica B2B è completato da una proposta per diverse altre iniziative a sostegno delle imprese in questa direzione. Una misura potrebbe essere l’abilitazione di reti EDI compatibili con Peppol. Poiché le reti EDI rappresentano un ostacolo all’adozione più ampia della fatturazione elettronica PEPPOL, in particolare per le piccole imprese che interagiscono con grandi aziende che utilizzano più sistemi EDI, la proposta di abilitare reti EDI compatibili con PEPPOL potrebbe in ultima analisi ridurre i costi per le aziende che attualmente interagiscono con più Reti EDI. Inoltre, il governo sta pensando di espandere la fatturazione elettronica in Procure-to-Pay. Le aziende possono trarre più valore dall’adozione della fatturazione elettronica se l’attenzione si concentra su un processo P2P efficiente e standardizzato che includa la fatturazione elettronica.

Infine, l’integrazione della fatturazione elettronica con i pagamenti è un altro mezzo proposto per incrementare la fatturazione elettronica. Ciò consentirebbe alle aziende di ricevere in modo efficiente le fatture dai fornitori direttamente nel loro software di contabilità e quindi pagarle attraverso i loro sistemi di pagamento.

Resta da vedere quanto saranno efficaci le misure proposte nell’accelerare l’adozione della fatturazione elettronica e se il governo australiano riterrà che sia stata la decisione giusta non introdurre un mandato adeguato per la fatturazione elettronica, come sta diventando sempre più comune a livello globale.

Agisci

Hai bisogno di aiuto per rimanere aggiornato sugli ultimi aggiornamenti su IVA e conformità in Australia che potrebbero influire sulla tua attività? Mettiti in contatto con il team di esperti di Sovos oggi stesso.

Il 24 febbraio 2022, l’Indian Central Board of Indirect Taxes and Customs (CBIC) ha emesso una notifica (Notification No. 01/2022 – Central Tax) che ha abbassato la soglia per la fatturazione elettronica obbligatoria.

In India, la fatturazione elettronica è obbligatoria per i contribuenti quando si supera una determinata soglia (le imprese che operano in determinati settori sono esentate). La soglia attuale per la fatturazione elettronica obbligatoria è di 50 Cr. Rupie (circa 6,6 milioni di dollari). Dal 1 aprile 2022, i contribuenti con una soglia annua di 20 Cr. Le rupie (circa 2,65 milioni di dollari) o superiori devono rispettare le norme sulla fatturazione elettronica.

Evoluzione della fatturazione elettronica in India

La fatturazione elettronica è obbligatoria in India da ottobre 2020. L’IRP deve approvare e convalidare le fatture elettroniche prima di essere inviate all’acquirente. Pertanto, il sistema di fatturazione elettronica indiano è classificato come un sistema di fatturazione elettronica in liquidazione, un tipo di controllo continuo delle transazioni (CTC).

Fin dall’inizio, l’autorità fiscale indiana ha espresso chiaramente l’intenzione di ampliare gradualmente il campo di applicazione della fatturazione elettronica. In linea con il suo messaggio, il limite di soglia è stato abbassato due volte; nel gennaio 2021 (da 500 CR. A 100 Cr.) e aprile 2021 (da 100 CR. A 50 Cr.) . Ancora una volta, il limite di soglia viene ridotto per richiedere a più contribuenti di trasmettere i propri dati transazionali alla piattaforma dell’autorità fiscale.

Una cosa importante da notare in questo contesto è che l’adozione volontaria della fatturazione elettronica non è ancora possibile. I contribuenti non possono scegliere di utilizzare il sistema di fatturazione elettronica e trasmettere volontariamente le loro fatture all’IRP. Dati i recenti sviluppi, la situazione potrebbe cambiare in futuro.

Relazione tra fatturazione elettronica e lettera di vettura elettronica

I fornitori nell’ambito obbligatorio della fatturazione elettronica devono generare lettere di vettura elettroniche relative a transazioni B2B, B2G e di esportazione attraverso la piattaforma di fatturazione elettronica perché il loro accesso alla piattaforma di e-waybill è bloccato per la generazione di lettere di vettura elettroniche relative a tali transazioni. Le lettere di vettura elettroniche relative a transazioni al di fuori dell’ambito della fatturazione elettronica possono ancora essere generate attraverso la piattaforma delle lettere di vettura elettroniche.

Pertanto, sarebbe opportuno che i contribuenti che si stanno preparando a implementare la fatturazione elettronica considerino questo aspetto.

Agisci

Mettiti in contatto con il nostro team di esperti fiscali per scoprire come il software di conformità fiscale di Sovos può aiutarti a soddisfare i tuoi requisiti di fatturazione elettronica in India.

Il Ministero delle Finanze spagnolo ha pubblicato una bozza di risoluzione che, una volta adottata, stabilirà i requisiti per il software e i sistemi che supportano i processi di fatturazione di aziende e professionisti. Questa legge avrà un impatto significativo sugli attuali processi di emissione delle fatture. Richiederà l’implementazione di nuovi requisiti per il contenuto delle fatture, tra cui un codice QR, e la generazione di record di fatturazione entro gennaio 2024.

Il regolamento ha anche lo scopo di adattare il settore imprenditoriale spagnolo, in particolare le PMI, le microimprese e i lavoratori autonomi, alle esigenze della digitalizzazione. Per questo, si ritiene necessario standardizzare e modernizzare i programmi per computer che supportano la contabilità, la fatturazione e la gestione di imprese e imprenditori.

Ambito di applicazione del regolamento

Il regolamento stabilisce i requisiti che ogni sistema deve soddisfare per garantire l’integrità, la conservazione, l’accessibilità, la leggibilità, la tracciabilità e l’inalterabilità dei registri di fatturazione senza interpolazioni, omissioni o alterazioni.

Le nuove norme stabilite nel regolamento si applicheranno a:

- Contribuenti soggetti all’imposta sulle società (IS), ad eccezione delle entità esenti o parzialmente esenti.

- Contribuenti soggetti all’imposta sul reddito per le persone fisiche (IRPF) che ottengono redditi da attività economiche.

- Contribuenti soggetti all’imposta sul reddito per i non residenti (IRNR) con una stabile organizzazione in Spagna.

- Enti soggetti al sistema di allocazione del reddito che svolgono attività economiche.

Le aziende che non rientrano nelle categorie di cui sopra non devono conformarsi, ma quelle che lo fanno devono garantire che i loro sistemi informatici siano adeguati a questo regolamento a partire dal 1° gennaio 2024.

Nuovi requisiti per il contenuto delle fatture: ID e codici QR

Le fatture generate dai sistemi informatici o dai sistemi e programmi elettronici che supportano i processi di fatturazione di aziende e professionisti devono includere un codice di identificazione alfanumerico e un codice QR, generato secondo le specifiche tecniche e funzionali stabilite dal Ministero delle Finanze.

Requisiti del sistema di fatturazione

I sistemi informatici che supportano i processi di fatturazione devono avere la capacità di:

- Generare un record di fatturazione per ogni consegna di beni o fornitura di servizi, contemporaneamente o immediatamente prima dell’emissione della fattura.

- Il sistema informatico deve essere in grado di inviare tutti i record di fatturazione generati all’Agenzia statale dell’amministrazione fiscale (AEAT) in modo continuo, sicuro, corretto, completo, automatico, consecutivo, istantaneo e affidabile.

- Il sistema deve essere dotato di tracciabilità, verificando la sequenza di creazione dei dati. Creerà un registro eventi che raccoglie tutte le operazioni e gli incidenti di sistema durante il suo utilizzo.

- I record creati non possono essere alterati dall’utente o da qualsiasi mezzo interno o esterno.

- I sistemi devono aggiungere un’impronta digitale o un «hash» ai registri di fatturazione, in base alle specifiche e alla firma elettronica.

Per raggiungere questi scopi, tutti i sistemi informatici devono certificare di garantire l’impegno a rispettare tutti i requisiti stabiliti nel presente regolamento attraverso una «dichiarazione responsabile». Il Ministero delle Finanze stabilirà il contenuto minimo di questa dichiarazione più avanti in una nuova risoluzione.

Contenuto del record di fatturazione e sua trasmissione opzionale

I registri di fatturazione devono soddisfare diversi requisiti di contenuto stabiliti dal regolamento.

I contribuenti che utilizzano sistemi informatici per adempiere ai loro obblighi di fatturazione possono inviare volontariamente tutti i suoi registri di fatturazione generati dai sistemi informatici all’AEAT automaticamente per via elettronica. La risposta di un messaggio di accettazione formale da parte dell’AEAT significherà automaticamente che questi registri sono stati incorporati nei registri delle vendite e dei redditi del contribuente.

Verifiche dell’amministrazione fiscale

L’AEAT può presentarsi di persona nel luogo in cui si trova o si utilizza il sistema informatico e può richiedere l’accesso completo e immediato al record di dati, ottenendo, se del caso, il nome utente, la password e qualsiasi altra chiave di sicurezza necessaria per l’accesso completo.

L’AEAT può richiedere una copia dei registri di fatturazione, che le società possono fornire in formato elettronico tramite supporto fisico o con mezzi elettronici.

Applicazione al mandato di fatturazione elettronica B2B

Il regolamento non include alcuna regola specifica per il progetto di decreto sul mandato della fattura elettronica B2B attualmente in discussione al Congresso e in attesa di approvazione. Tuttavia, se il mandato viene approvato, tutte le fatture elettroniche B2B emesse ai sensi del presente progetto di decreto dovranno rispettare tutte le nuove regole stabilite nel presente regolamento.

Passaggi successivi

Sebbene questo nuovo regolamento non sembri portare la Spagna più in basso sulla rotta del controllo continuo delle transazioni (CTC), la proposta presenta chiare somiglianze con i requisiti in materia di fatturazione del Portogallo.

Il progetto di risoluzione che li istituisce è attualmente aperto alla consultazione pubblica fino all’11 marzo 2022. Una volta approvata questa risoluzione, il Ministero delle Finanze pubblicherà le specifiche tecniche e funzionali necessarie per soddisfare i nuovi requisiti e la struttura, il contenuto, i dettagli, il formato, il design e le caratteristiche delle informazioni che le aziende devono includere nei registri di fatturazione.

Il ministero delle Finanze pubblicherà anche le specifiche della politica di firma e i requisiti che l’impronta digitale o «hash» deve soddisfare. Una volta pubblicati questi dettagli, sarà più chiaro se la Spagna sta percorrendo la strada portoghese o si sta ritagliando la propria strada.

Agisci

Hai bisogno di aiuto per rimanere aggiornato sugli ultimi aggiornamenti in materia di IVA e conformità in Spagna che potrebbero influire sulla tua attività? Mettiti in contatto con il team di esperti di Sovos oggi stesso.

Nel 2020, la Commissione europea (CE) ha adottato un piano quadriennale per sviluppare un quadro fiscale più equo e semplice. Il piano d’azione mira a rendere più rigoroso il sistema fiscale, a garantire che le piattaforme digitali siano realizzate per rispettare le norme sulla trasparenza e utilizzare meglio i dati, riducendo la frode e l’evasione fiscali.

Nel 2021, la Commissione ha attuato le modifiche al commercio elettronico, un altro passo nel processo di modernizzazione. A partire da luglio 2021, il sistema Mini One Stop Shop (MOSS) è stato ampliato a One Stop Shop (OSS) e Import One Stop Shop (IOSS).

L’implementazione dell’OSS ha ampliato l’uso dei regimi sindacali e non sindacali. Ciò consente ai venditori europei ed extraeuropei di beni e servizi digitali business-to-consumer di semplificare le loro pratiche di rendicontazione. Nel frattempo, IOSS consente alle aziende di registrare e importare merci nell’UE con un valore non superiore a 150€.

Nel 2022, ci sono piani per rilasciare la legislazione nell’ambito del piano d’azione «IVA nell’era digitale». Proprio come i suoi predecessori nel 2020 e nel 2021, lo scopo principale di questo piano è affrontare il problema delle frodi e migliorare il modo in cui le imprese interagiscono con il sistema IVA. La Commissione ha annunciato tre punti che intende affrontare nella sua legislazione:

- Come l’IVA tratta l’economia della piattaforma

- Obblighi relativi alla fatturazione elettronica e alla dichiarazione IVA

- Registrazione IVA unica UE

In particolare, un punto di interesse è il punto di registrazione IVA unico dell’UE, che mira a facilitare la conformità tra gli Stati membri. Con questo, la Commissione europea sta chiedendo un feedback su come le aziende pensano che l’implementazione dell’I/OSS sia andata e su altre potenziali opzioni legislative per il futuro, tra cui:

- Estensione dell’OSS a:

- Coprire tutte le forniture di beni e servizi B2C da parte di fornitori non stabiliti

- Consentire le forniture e gli acquisti intracomunitari di beni, evitando così la registrazione IVA quando si trasferiscono i propri beni transfrontalieri

- Includere le forniture di beni e servizi B2B lasciando in atto l’attuale meccanismo di rimborso dell’IVA

- Includere le forniture di beni e servizi B2B introducendo anche un meccanismo di detrazione per OSS

- Reverse charge reso disponibile per tutte le forniture B2B effettuate da fornitori non stabiliti

- Rimozione della soglia di 150 EUR per IOSS in modo che si applichi alle vendite a distanza di beni di qualsiasi valore

- Rendere obbligatorio l’IOSS per:

- Tutte le vendite a distanza di beni importati

- Tutte le vendite a distanza di beni importati al di sopra della soglia di fatturato dell’UE (ad esempio 10.000 EUR)

- Solo marketplace

Il 21 gennaio la Commissione europea ha avviato un periodo di consultazione pubblica sull’adeguamento delle norme IVA in un panorama economico digitale. Stanno cercando un feedback su come la CE dovrebbe adattare i processi fiscali sull’IVA e su come incorporare la tecnologia per risolvere le principali questioni fiscali, come la frode e la complessità dei suoi sistemi. La Commissione sta accettando il feedback in questo periodo di consultazione pubblica fino al 15 aprile 2022: le proposte possono essere presentate qui.

Sovos continuerà a monitorare lo sviluppo di questa legislazione durante tutto l’anno man mano che verranno rilasciate ulteriori informazioni sulla sua struttura e sul suo impatto, poiché questi cambiamenti avranno sicuramente un impatto sul panorama IVA europeo.

Agisci

Hai bisogno di maggiori informazioni? I servizi gestiti IVA di Sovos forniscono un servizio IOSS e OSS completo per la tua azienda. Contatta il nostro team per saperne di più.

La Corea del Sud dispone di un sistema di fatturazione elettronica funzionante che combina la fatturazione elettronica obbligatoria con un obbligo di segnalazione dei controlli continui delle transazioni (CTC). Questo sistema maturo e consolidato, lanciato oltre un decennio fa, sta vedendo i suoi primi cambiamenti significativi negli anni.

Il decreto presidenziale n. 31445 (decreto) ha recentemente modificato alcune disposizioni del decreto di esecuzione della legge sull’imposta sul valore aggiunto. Tra le altre modifiche, l’ambito della fatturazione elettronica è stato ampliato e sono stati introdotti nuovi termini e limiti di soglia. Ciò significa che un numero maggiore di contribuenti in Corea del Sud deve rispettare le norme sulla fatturazione elettronica in conformità con le tempistiche.

Quali sono le nuove scadenze e i nuovi limiti di soglia per la fatturazione elettronica?

In Corea del Sud, la fatturazione elettronica è obbligatoria per tutte le aziende dal 2011. A partire dal 2012, anche le singole imprese (imprenditori) sono tenute a rispettare gli obblighi di fatturazione elettronica se rispettano i limiti di soglia che sono stati aggiornati un paio di volte nel corso degli anni. Attualmente, una singola azienda il cui valore aggregato dell’offerta (comprese le transazioni esenti da imposta) per l’anno fiscale immediatamente precedente è pari o superiore a 300.000.000 KRW, è tenuta a rispettare le norme sulla fatturazione elettronica del paese.

Dopo le recenti modifiche, l’attuale soglia è ora abbassata a 200.000.000 di KRW e il nuovo limite sarà applicabile a partire dal 1° luglio 2022. L’autorità fiscale ha già comunicato ulteriori adeguamenti, annunciando che dal 1° luglio 2023 la soglia sarà ulteriormente ridotta al limite di 100.000.000 di KRW. L’autorità fiscale coreana mira a migliorare la trasparenza delle fonti fiscali richiedendo a più imprese di rispettare le norme sulla fatturazione elettronica.

Quali sono le prospettive per i requisiti di fatturazione elettronica in Corea del Sud?

L’ampliamento del campo di applicazione degli obblighi di fatturazione elettronica non è una sorpresa. Come in molte altre giurisdizioni CTC, i dati transazionali raccolti da un numero maggiore di contribuenti forniscono maggiori informazioni all’autorità fiscale sull’IVA, sulle tendenze del mercato e altro ancora.

Grazie al suo successo e alla sua maturità, la fatturazione elettronica in Corea del Sud continua a ispirare altri paesi della regione Asia-Pacifico. L’autorità fiscale filippina sta avviando un progetto pilota per la fatturazione elettronica per i 100 maggiori contribuenti del paese a partire dal 1° luglio 2022. Durante la progettazione del proprio sistema di fatturazione elettronica, l’autorità fiscale filippina ha avuto diversi incontri con le sue controparti sudcoreane per beneficiare della competenza e dell’esperienza coreane. Pertanto, le Filippine stanno introducendo un sistema CTC relativamente simile a quello coreano.

Agisci

È necessario garantire la conformità ai più recenti requisiti di fatturazione elettronica in Corea del Sud? Mettiti in contatto con i nostri esperti fiscali. Seguici su LinkedIn e Twitter per essere sempre aggiornato con notizie e aggiornamenti normativi.

Mentre il Regno Unito ha lasciato l’Unione europea (UE) il 31 dicembre 2020 sembra molto tempo fa, le aziende del Regno Unito devono ancora affrontare le modifiche ai processi in atto quando importano merci da fornitori nell’UE.

Dichiarazioni doganali

Per tutto il 2021, le merci importate in Gran Bretagna dall’UE sono state soggette a diverse servitù dal punto di vista doganale. Ciò aveva lo scopo di ridurre l’onere di completare le dichiarazioni doganali complete e affrontare tutte le conseguenze dell’importazione di merci che in precedenza non erano soggette a documentazione e controlli di importazione.

Le imprese del Regno Unito erano impreparate, in parte a causa degli impatti della pandemia di COVID-19, quindi queste semplificazioni sono state estese alcune volte nel corso del 2021. A partire dal 1° gennaio 2022, le merci che si spostano tra l’UE e la Gran Bretagna saranno soggette a dichiarazioni e controlli doganali completi. Successivamente, non vi è più la possibilità di differire le dichiarazioni in dogana come accadeva in precedenza.

Inoltre, eventuali dazi doganali dovuti sulle merci saranno dovuti al momento dell’entrata piuttosto che al momento della presentazione della dichiarazione doganale, come nel caso del 2021. Le aziende possono ottenere un pagamento ritardato del dazio doganale richiedendo un conto di differimento dei dazi presso HMRC. In alcuni casi, può essere raggiunto senza la necessità di presentare una garanzia finanziaria, quindi vale la pena considerarlo.

A causa dei negoziati tra il governo del Regno Unito e l’UE sul protocollo dell’Irlanda del Nord, le importazioni di merci non controllate dall’Irlanda e dall’Irlanda del Nord non saranno soggette a questi cambiamenti. Le servitù precedenti continueranno ad applicarsi. Ciò significa che le dichiarazioni doganali possono subire ritardi fino a 175 giorni. Il governo del Regno Unito farà ulteriori annunci una volta completate le discussioni sul protocollo. Ci aggiorneremo ulteriormente quando ciò accadrà.

IVA all’importazione

Per quanto riguarda l’IVA sulle importazioni, la Contabilità IVA sulle importazioni posticipata (PIVA) rimane disponibile e, sebbene non obbligatoria, è consigliata, in quanto fornisce un prezioso vantaggio in termini di flusso di cassa. Si applica alle importazioni da tutti i paesi e non solo dall’UE. A differenza di alcuni paesi dell’UE, non viene applicato automaticamente e deve essere richiesto al momento della presentazione della dichiarazione di importazione. Pertanto, l’importatore deve consigliare a chi presenta la dichiarazione di completarla di conseguenza. Se non viene rivendicata, l’IVA all’importazione è pagabile al momento dell’entrata e dovrà essere recuperata nella dichiarazione IVA – HMRC continua a rilasciare il certificato C79 quando l’IVA viene pagata alla frontiera, ed è richiesta la prova per recuperare l’IVA.

Le aziende dovranno inoltre ricordarsi di scaricare l’estratto conto PIVA mensile dal sito web di HMRC, necessario per determinare l’importo dell’IVA all’importazione dovuta sulla dichiarazione IVA. Questa operazione deve essere effettuata entro sei mesi poiché non è disponibile dopo tale periodo.

Dichiarazioni Intrastat

Un altro cambiamento riguarda la segnalazione Intrastat per le importazioni in Gran Bretagna dall’UE. Le dichiarazioni di arrivo sono state richieste nel corso del 2021 per fornire al governo del Regno Unito le statistiche commerciali, dato che gli importatori potevano ritardare la presentazione delle dichiarazioni doganali complete. Gli arrivi Intrastat sono ora richiesti solo per le merci che si spostano dall’UE all’Irlanda del Nord, perché l’Irlanda del Nord è ancora considerata parte dell’UE per le merci.

Le disposizioni dell’accordo commerciale e di cooperazione UE-Regno Unito devono essere prese in considerazione quando si importano merci dall’UE, in particolare per quanto riguarda l’origine delle merci e se l’importazione è esente da dazi. Questo è in vigore dal 1° gennaio 2021, ma ci sono cambiamenti pratici che sono esaminati ulteriormente nel nostro articolo che discute l’origine delle merci e la rivendicazione di sgravi sul commercio tra l’UE e il Regno Unito. Questi cambiamenti significano che le importazioni dall’UE sono trattate allo stesso modo delle importazioni da qualsiasi altro paese, ad eccezione delle merci provenienti dall’Irlanda e dall’Irlanda del Nord, che sono ancora soggette a regimi speciali.

Agisci

Desideri sapere in che modo i cambiamenti tra l’UE e il Regno Unito influiranno sui tuoi obblighi di conformità IVA? Contattaci per saperne di più.

Le soglie del nesso economico sono diventate una procedura standard per la maggior parte degli Stati Uniti, ma la tassabilità del software e dei prodotti digitali continua a variare tra le giurisdizioni fiscali.

I fornitori di software e beni digitali hanno comprensibilmente domande sull’imposta sulle vendite. In che modo i miei prodotti o software digitali hanno un trattamento fiscale speciale? Come gestisco l’imposta sulle vendite per i prodotti in bundle? Devo considerare il metodo di spedizione quando applichiamo le aliquote dell’imposta sulle vendite?

Le aziende che vendono software o prodotti digitali non possono permettersi di mantenere l’imposta sulle vendite come ripensamento. Comprendere le domande giuste da porre sull’imposta sulle vendite e su come si applica al software e ai beni digitali garantirà alle organizzazioni di valutare meglio qualsiasi potenziale responsabilità fiscale.

Cosa viene venduto?

Capire cosa viene venduto è una domanda molto importante, che spesso rivela come verrà tassata una transazione. Tutti gli stati tassano le vendite di beni personali tangibili (TPP) a meno che non siano specificamente esenti, ma servizi, software e altre transazioni (incluso il software-as-a-service) possono spesso avere una tassabilità variabile tra le giurisdizioni fiscali negli Stati Uniti. In alcune giurisdizioni, il software-as-a-service (SaaS) può essere classificato come un servizio, mentre in altre giurisdizioni può essere tassato come software o TPP. Sapere cosa viene venduto aiuta le aziende a correggere le determinazioni fiscali.

Come viene consegnata?

Anche il metodo di consegna è una considerazione importante. Gli Stati possono avere diversi requisiti per la tassazione, a seconda del metodo di consegna. In alcuni stati, il metodo di consegna può influire drasticamente sulla tassabilità, mentre i metodi di consegna potrebbero non avere alcun impatto in altri stati. Le organizzazioni devono sapere come i loro software o beni digitali vengono consegnati ai loro clienti e le regole che si applicano negli stati in cui effettuano transazioni commerciali.

L’imposta sulle vendite continua ad evolversi

Nel complesso, le aziende che vendono software (in particolare offerte SaaS) o beni digitali devono tenersi aggiornate sui requisiti fiscali delle vendite. Un’organizzazione può comprendere la tassabilità dei beni digitali in alcuni stati, ma tali definizioni esatte, sebbene informative, potrebbero non essere applicabili in altre giurisdizioni. Supporre che i requisiti fiscali sulle vendite di software o beni digitali siano sempre gli stessi può essere una trappola.

Un’azienda di software potrebbe capire come le tasse si applicano ai beni digitali che hanno venduto in alcuni stati, ma forse ora quell’attività ha un nesso economico in più stati a causa di South Dakota contro Wayfair, Inc. Questi stati aggiuntivi possono avere regole molto diverse che si applicano al software o ai prodotti digitali da quelli in cui hai venduto originariamente.

Il software e i beni digitali hanno fatto molta strada e gli Stati stanno recuperando terreno per applicare tasse ai prodotti tecnologici. Ecco perché è essenziale che le aziende del settore del software rimangano vigili e sappiano come gli stati in cui vendono potrebbero aver iniziato ad applicare equamente l’imposta sulle vendite a questi tipi di prodotti.

Agisci

Dai un’occhiata al nostro recente webinar con Bennett Thrasher per saperne di più sulle sfumature dell’imposta sulle vendite per l’industria del software.

Nell’ultimo decennio, il governo vietnamita ha sviluppato una soluzione fattibile per ridurre le frodi IVA nel paese adottando un requisito di fatturazione elettronica per le aziende che svolgono attività economiche in Vietnam. Infine, il 1° luglio 2022, è prevista l’entrata in vigore a livello nazionale di un obbligo di fatturazione elettronica.

Rinvio del mandato per la fatturazione elettronica 2020

Nonostante il rinvio della data di inizio originale per l’obbligo di fatturazione elettronica obbligatorio a livello nazionale, che doveva entrare in vigore per la prima volta nel luglio 2020, il governo vietnamita ha rapidamente stabilito una nuova scadenza.

Più tardi nello stesso anno, nell’ottobre 2020, la nuova tempistica è stata comunicata con il decreto 123, ritardando il mandato di fatturazione elettronica fino al 1° luglio 2022. Questa nuova scadenza è anche in linea con le date di attuazione delle norme relative al sistema di fatturazione elettronica previste dalla legge sull’amministrazione fiscale.

Piano di preparazione regionale in corso

Il Dipartimento generale delle imposte (GTD) del Vietnam ha annunciato il suo piano di lavorare prima con le amministrazioni fiscali locali di sei province e città: Ho Chi Minh City Hanoi, Binh Dinh, Quang Ninh, Hai Phong e Phu Tho per iniziare a implementare soluzioni tecniche per i nuovi requisiti di fatturazione elettronica e la costruzione di un sistema informatico che consente la connessione, la trasmissione dei dati, la ricezione e l’archiviazione dei dati. Secondo il piano d’azione della GTD, entro marzo 2022, queste sei città e province dovrebbero essere pronte per l’attivazione del sistema di fatturazione elettronica.

Il GTD ha annunciato che, a partire da aprile 2022, il nuovo sistema di fatturazione elettronica continuerà ad essere implementato nelle restanti province e città.

Infine, nell’ambito di questo piano di attuazione locale, entro luglio 2022, tutte le città e le province del Vietnam devono implementare il sistema di fatturazione elettronica basato sulle norme stabilite nel decreto 123 e nella circolare che fornisce indicazioni e chiarimenti su alcuni aspetti del nuovo sistema di fatturazione elettronica.

Prossimi passi per le aziende

I soggetti passivi che operano in Vietnam saranno tenuti a emettere fatture elettroniche per le loro transazioni a partire dal 1° luglio 2022 e devono essere pronti a rispettare il nuovo quadro giuridico. Le imprese, le organizzazioni economiche, le altre organizzazioni, le famiglie e gli individui devono registrarsi presso l’amministrazione fiscale locale per iniziare a utilizzare le fatture elettroniche secondo le norme stabilite nel citato decreto 123.

Il Vietnam sta finalmente procedendo all’adozione della fatturazione elettronica obbligatoria. Tuttavia, c’è molto lavoro relativo alla documentazione tecnica necessaria e all’implementazione locale del nuovo sistema di fatturazione elettronica. Continueremo a monitorare gli ultimi sviluppi per determinare se la GTD è in grado di soddisfare tutti i requisiti in tempo utile per l’introduzione obbligatoria della fatturazione elettronica.

Agisci

Hai bisogno di aiuto per rimanere aggiornato sugli ultimi aggiornamenti in materia di IVA e conformità che potrebbero avere un impatto sulla tua attività? Mettiti in contatto con il nostro team di esperti oggi.

Di recente abbiamo lanciato la 13a edizione del nostro rapporto annuale sulle tendenze, lo studio più completo del settore sui mandati IVA globali e sui controlli di conformità. Trends fornisce uno sguardo completo al panorama normativo mondiale, evidenziando come i governi di tutto il mondo stiano attuando nuove politiche e controlli complessi per colmare le lacune fiscali e riscuotere le entrate dovute. Queste politiche e protocolli hanno un impatto su tutte le aziende nei paesi in cui commerciano, indipendentemente da dove abbiano sede.

Il rapporto di quest’anno esamina come gli investimenti su larga scala nella tecnologia di digitalizzazione negli ultimi anni abbiano consentito alle autorità fiscali di gran parte del mondo di applicare l’analisi dei dati in tempo reale e l’applicazione sempre attiva. Spinti da nuove tecnologie e capacità, i governi si occupano ora di ogni aspetto delle operazioni aziendali e sono sempre presenti nei dati aziendali.

Le aziende devono sempre più inviare ciò che equivale a tutti i dati relativi alle vendite in tempo reale e alla catena di approvvigionamento, nonché a tutti i contenuti dai loro sistemi contabili alle amministrazioni fiscali. Questo accesso ai registri finanziari crea opportunità senza precedenti per le amministrazioni fiscali di triangolare i dati di origine delle transazioni di una società con il loro trattamento contabile e l’effettivo movimento di merci e flussi monetari.

Il panorama europeo dell’IVA

Dopo anni di leadership dell’America Latina con l’innovazione in questi settori legislativi, l’Europa sta iniziando ad accelerare la digitalizzazione della rendicontazione fiscale. Il nostro rapporto sulle tendenze evidenzia gli sviluppi e le normative chiave che continueranno ad avere un impatto nel 2022, tra cui:

- I processi di dichiarazione IVA diventano digitali e più frequenti — La dichiarazione IVA esistente sta diventando sempre più granulare e più frequente in molti Stati membri dell’UE, con la maggior parte che si sta rapidamente evolvendo verso controlli in tempo reale con o senza mandati di fatturazione elettronica.

- L’Italia ha la fatturazione elettronica obbligatoria tramite una piattaforma di scambio di dati precedentemente introdotta per la messaggistica sugli appalti pubblici.

- Dal 2017 in Spagna, tutte le aziende devono segnalare le fatture in entrata e in uscita entro quattro giorni.

- In Ungheria, i fornitori hanno dovuto comunicare le loro fatture di vendita in tempo reale dal 2018.

- Le norme sugli appalti pubblici svolgeranno un ruolo importante nella progettazione di vari modelli di controllo continuo delle transazioni (CTC) – Quadri come PEPPOL sono sempre più adottati dalle pubbliche amministrazioni come grandi acquirenti di beni e servizi – gli standard e le piattaforme utilizzate per queste transazioni sarà sempre più riutilizzato per la fatturazione elettronica come un fattore chiave per la digitalizzazione dell’IVA.

- Il modello CTC «Own the Transaction» diventa più popolare: più amministrazioni fiscali mirano non solo a ricevere dati di reporting dalle transazioni commerciali, ma utilizzano la legislazione per diventare esse stesse la piattaforma di scambio di fatture.

Questa tendenza sta guadagnando terreno dopo che la Turchia e l’Italia l’hanno introdotta come concetti chiave nella loro legislazione CTC, mentre paesi come Francia e Polonia stanno introducendo modelli simili.

- SAF-T è qui per restare – Lo Standard Audit File for Tax (SAF-T) dell’OCSE rimarrà un’ispirazione per le amministrazioni fiscali europee non solo per far rispettare l’IVA tramite controlli in tempo reale o quasi in tempo reale, ma per ottenere copie di interi libri contabili dei contribuenti su i propri sistemi per controlli fiscali più ampi e anche per il sostegno alla revisione contabile.

- Pacchetto IVA e servizi digitali per il commercio elettronico nell’UE – Le modifiche introdotte nel luglio 2021 al One Stop Shop (OSS) e il lancio di un concetto di Import One Stop Shop (IOSS) hanno cambiato drasticamente i requisiti per tutti i fornitori di e-commerce e mercati che vendono beni o servizi digitali di basso valore ai consumatori europei.

Secondo Christiaan van der Valk, autore principale di Trends, i governi hanno già tutte le prove e le capacità di cui hanno bisogno per guidare programmi aggressivi verso la supervisione e l’applicazione in tempo reale. Questi programmi esistono nella maggior parte dell’America meridionale e centrale e si stanno rapidamente diffondendo in paesi europei come Francia, Germania e Belgio, nonché in Asia e in alcune parti dell’Africa. I governi si stanno muovendo rapidamente per applicare questi standard e il mancato rispetto può portare a interruzioni delle attività e persino interruzioni.

Questo nuovo livello di trasparenza imposta sta costringendo le aziende ad adattare il modo in cui tracciano e implementano la fatturazione elettronica e i cambiamenti del mandato dei dati in tutto il mondo. Per rimanere conformi, le aziende hanno bisogno di un approccio continuo e sistematico al monitoraggio dei requisiti.

Trends è il rapporto più completo nel suo genere. Fornisce una visione obiettiva del panorama IVA con analisi imparziali del nostro team di esperti fiscali e normativi. Il ritmo del cambiamento in materia fiscale e normativa continua ad accelerare e questo rapporto ti aiuterà a prepararti.

Agisci

Contattaci o scarica Trends per stare al passo con il mutevole panorama normativo in materia di IVA.

Verso la fine del 2021, l’autorità fiscale turca ha pubblicato una bozza di comunicato che amplia la portata dei documenti elettronici in Turchia. Dopo piccole revisioni, la bozza di comunicato è stata emanata e pubblicata nella Gazzetta Ufficiale il 22 gennaio 2022.

Diamo un’occhiata più da vicino ai cambiamenti nell’ambito dei documenti elettronici turchi.

Ampliato l’ambito di e-fatura

- La soglia delle entrate lorde delle vendite diminuirà. Il limite limite è stato abbassato da 5 milioni di TRY a 4 milioni di TRY e oltre per il periodo finanziario 2021. Una soglia inferiore, pari o superiore a 3 milioni di TRY, si applicherà per il 2022 e i periodi fiscali successivi.

- L’uso dell’e-fatura è ora obbligatorio per i contribuenti nel settore del commercio elettronico quando si supera una certa soglia. Il comunicato ha introdotto una soglia di fatturato lordo pari o superiore a 1 milione di TRY per i periodi finanziari 2020 e 2021; e 500.000 TRY per il 2022 e tutti i periodi fiscali successivi.

- I contribuenti che gestiscono un’attività nel settore immobiliare e/o automobilistico effettuando operazioni di costruzione, produzione, acquisto, vendita e locazione, nonché i contribuenti che fungono da intermediari in queste transazioni devono utilizzare l’applicazione e-fatura se il loro fatturato lordo supera 1 TRY milioni e oltre per gli esercizi finanziari 2020 e 2021; e 500.000 TRY per il 2022 e tutti i periodi fiscali successivi.

- I contribuenti che forniscono servizi di alloggio ottenendo certificati di investimento e/o di funzionamento dal Ministero della Cultura e del Turismo e dai Comuni devono utilizzare l’applicazione e-fatura.

I contribuenti che soddisfano queste soglie e criteri devono iniziare a utilizzare l’applicazione e-fatura dall’inizio del settimo mese dell’anno successivo al periodo contabile pertinente.

In termini di fornitori di servizi di alloggio, se forniscono servizi alla data di pubblicazione del presente comunicato, devono iniziare a utilizzare l’applicazione e-fatura dal 1° luglio 2022.

Per tutte le attività commerciali che iniziano dopo la data di pubblicazione del comunicato, e-fatura deve essere utilizzata dall’inizio del quarto mese successivo a quello in cui sono iniziate le loro attività commerciali.

Estensione dell’ambito della fattura e-ARSIV

I contribuenti che non rientrano nell’ambito delle fatture e-arşiv sono stati obbligati a emettere fatture e-arşiv se l’importo totale delle fatture da emettere supera 30.000 TRY tasse incluse (in termini di fatture emesse a contribuenti non registrati, l’importo totale tasse incluse supera 5.000 TRY) a partire dal 1o gennaio 2020.

Con il comunicato modificato, la Turkish Revenue Administration (TRA) ha abbassato l’importo totale della soglia della fattura a 5.000 TRY, e quindi un numero maggiore di contribuenti sarà tenuto a utilizzare l’applicazione e-arsiv. La nuova soglia per le fatture e-arsiv si applica dal 1° marzo 2022.

Ampliamento della portata delle bolle di

Un’altra modifica introdotta dal comunicato è stata l’espansione del campo di applicazione delle bolle di consegna elettroniche. La soglia del fatturato lordo delle vendite per le bolle di consegna elettroniche obbligatorie è stata rivista a 10 milioni di TRY, a partire dal periodo contabile 2021. Inoltre, i contribuenti che fabbricano, importano o esportano ferro e acciaio (GTIP 72) e prodotti siderurgici (GTIP 73) sono tenuti a utilizzare l’applicazione della bolla di consegna elettronica. La registrazione della domanda e-Fatura non è applicabile a tali contribuenti.

Agisci

Mettiti in contatto con il nostro team di esperti fiscali per scoprire come il software di conformità fiscale di Sovos può aiutarti a soddisfare i requisiti della tua e-fatura e dei documenti elettronici in Turchia.

Gli uffici fiscali di Shanghai, della provincia del Guangdong e della regione autonoma della Mongolia Interna hanno tutti pubblicato annunci in cui affermano che intendono realizzare un nuovo programma pilota per contribuenti selezionati con sede in alcune aree delle province. Il programma pilota prevede l’adozione di un nuovo tipo di fattura elettronica, nota come fattura elettronica completamente digitalizzata.

Introduzione di un nuovo tipo di fattura elettronica

Molte regioni della Cina fanno attualmente parte di un programma pilota che consente ai contribuenti appena registrati che operano in Cina di emettere volontariamente fatture elettroniche speciali IVA per richiedere l’IVA a monte, principalmente per scopi B2B.

La nuova fattura elettronica completamente digitalizzata è una versione semplificata e aggiornata delle fatture elettroniche correnti in Cina. L’emissione e le caratteristiche della fattura completamente digitalizzata sono diverse dalle altre fatture elettroniche precedentemente utilizzate nel paese.

Caratteristiche della fattura elettronica completamente digitalizzata

- La fattura completamente digitalizzata è supervisionata dagli uffici fiscali locali nell’ambito del programma pilota.

- L’effetto giuridico e lo scopo di base sono gli stessi delle fatture cartacee esistenti.

- Le fatture completamente digitalizzate possono essere consegnate sotto forma di messaggi di dati, eliminando requisiti di formato specifici come PDF o OFD

- Il contenuto di base include codice QR dinamico, numero di fattura, data della fattura, informazioni sull’acquirente, informazioni sul venditore, quantità, prezzo unitario, importo, aliquota fiscale, importo dell’imposta, totale, prezzo totale e tasse

- Dopo che il contribuente del programma pilota ha superato una «verifica del nome reale», può immediatamente utilizzare la piattaforma di servizi di fatturazione elettronica per emettere fatture senza la necessità di utilizzare attrezzature speciali per il controllo fiscale (ad esempio, dispositivo uKey)

- I contribuenti pilota possono consegnare automaticamente fatture completamente digitalizzate attraverso il conto digitale fiscale della piattaforma di servizi di fatturazione elettronica e possono anche consegnare fatture completamente elettroniche tramite e-mail o altri mezzi.

Verifica di fatture elettroniche completamente digitalizzate

Basandosi sulla piattaforma nazionale unificata di servizi di fatturazione elettronica, le autorità fiscali forniranno a contribuenti selezionati per questo programma pilota servizi come l’emissione, la consegna e l’ispezione di fatture elettroniche completamente digitalizzate 24 ore al giorno. I contribuenti saranno in grado di verificare le informazioni di tutte le fatture elettroniche attraverso la piattaforma di servizi di fatturazione elettronica o la piattaforma nazionale di ispezione delle fatture IVA (https://inv-veri.chinatax.gov.cn).

Quali sono le prospettive per la fatturazione elettronica in Cina?

Questo nuovo programma pilota è stato efficace a Shanghai, Guangzhou, Foshan, Guangdong-Macao Intensive Cooperation Zone e Hohhot dal 1 dicembre 2021. Nonostante la mancanza di una tempistica ufficiale per l’attuazione, si prevede che l’ambito di questo programma pilota sarà esteso nel 2022 per coprire nuovi contribuenti e regioni in Cina, aprendo la strada all’adozione a livello nazionale della fattura elettronica completamente digitalizzata.

Agisci

Per saperne di più su ciò che riteniamo possa riservare il futuro per l’IVA, scarica la 13a edizione di Trends. Seguici su LinkedIn e Twitter per essere sempre aggiornato con notizie e aggiornamenti normativi.

A seguito dell’attuazione della legge finanziaria 2020, che trasferisce la gestione e la riscossione dell’IVA sulle importazioni dalla dogana alla Direzione generale delle finanze pubbliche (DGFIP), la Francia ha implementato la dichiarazione obbligatoria dell’IVA sulle importazioni nella dichiarazione IVA invece di avere la possibilità di pagare attraverso la dogana così com’è tipicamente il processo. Questa modifica è entrata in vigore il 1° gennaio 2022, con ulteriori modifiche alla dichiarazione IVA in Francia, inclusa la divisione della dichiarazione di scambio merci (DEB) in cui la spedizione Intrastat e l’elenco delle vendite CE sono ora rapporti separati.

Questa nuova procedura di importazione è obbligatoria per tutti i contribuenti identificati ai fini dell’IVA in Francia. I contribuenti registrati non possono più scegliere di pagare l’IVA all’importazione alla dogana e devono dichiarare tutta l’IVA all’importazione tramite la dichiarazione IVA. Si tratta di un allontanamento dal processo precedente, in cui i contribuenti dovevano ricevere un’autorizzazione preventiva per attuare un meccanismo di inversione contabile per pagare l’IVA all’importazione attraverso la dichiarazione IVA. Ora, questo processo è automatico e obbligatorio e non è richiesta alcuna autorizzazione.

Di conseguenza, i contribuenti che effettuano operazioni di importazione in Francia devono ora registrarsi ai fini dell’IVA presso le autorità fiscali francesi. Inoltre, il numero di partita IVA intracomunitaria francese del debitore dell’IVA all’importazione deve essere indicato in tutte le dichiarazioni doganali.

Modifiche alla dichiarazione IVA

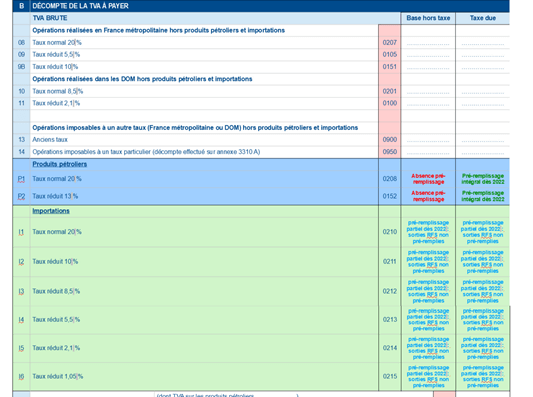

Le modifiche alla dichiarazione IVA francese includono (cfr. figura 1):

- Nuovi campi per la dichiarazione IVA sulle importazioni e prodotti petroliferi

- Nuovo sistema di numerazione per la maggior parte del reso

- Informazioni precompilate sulle importazioni: elenca l’importo dell’IVA all’importazione riscossa dagli articoli doganali precedentemente dichiarati alla Direzione generale delle dogane e delle imposte indirette (DGDDI). I contribuenti avranno la possibilità di modificare gli importi di importazione precompilati prima della presentazione

- Le informazioni precompilate verranno compilate a partire dal 14 del mese successivo alla data di scadenza

- Le dichiarazioni IVA contenenti IVA all’importazione saranno esigibili il 24° giorno del mese successivo al periodo di presentazione.

Impatto sui contribuenti

Dal 31 dicembre 2021, i «commercianti stranieri» che hanno importato merci e poi effettuato vendite locali con l’inversione contabile nazionale sono ora tenuti a registrarsi come risultato della parte importata della transazione e continueranno ad applicare l’inversione contabile alle loro vendite. A questo punto sarà necessaria una nuova dichiarazione IVA per essere presentata.

Inoltre, fino al 31 dicembre 2021, una società straniera che importava merci in Francia e effettuava vendite locali con l’inversione contabile doveva recuperare l’IVA all’importazione pagata ai sensi della direttiva sui rimborsi (società UE) o della tredicesima direttiva (società non UE). Per le domande della direttiva sui rimborsi, ci sarebbe stato un vantaggio in denaro per la Francia perché o le società non hanno presentato richieste (di importo modesto) o perché le richieste sono state respinte per non conformità. Per le rivendicazioni ai sensi della tredicesima direttiva e delle due considerazioni precedenti, c’era anche la questione della «reciprocità» che impediva le richieste di risarcimento da parte di alcune contee come gli Stati Uniti, per esempio. Con il nuovo regime, tutta l’IVA sulle importazioni viene recuperata, con conseguente potenziale deficit di bilancio.

Agisci

Per saperne di più su ciò che crediamo ci riservi il futuro, scarica Trends e seguici su LinkedIn e Twitter per essere sempre aggiornato sulle ultime notizie e aggiornamenti normativi.

Con il divario IVA più significativo nell’UE (34,9% nel 2019), la Romania si sta muovendo verso l’introduzione di un regime di controllo continuo delle transazioni (CTC) per migliorare e rafforzare la riscossione dell’IVA combattendo al contempo l’evasione fiscale.

Le caratteristiche principali di questo nuovo sistema di fatturazione elettronica, e-Factura, sono state descritte in un precedente post sul blog. Oggi daremo un’occhiata più da vicino al lancio per le transazioni B2B e alla definizione di prodotti ad alto rischio fiscale, nonché al nuovo sistema di trasporto elettronico introdotto con l’ordinanza di emergenza del governo (GEO) n. 130/2021, pubblicata sulla Gazzetta Ufficiale il 18 dicembre.

Cosa sono i prodotti ad alto rischio fiscale?

Secondo GEO n. 120/2021 (l’atto legislativo che introduce il quadro giuridico di e-FACTURA), sia il fornitore che il destinatario devono essere registrati nel sistema e-FACTURA. Il GEO n. 130/2021 recentemente pubblicato stabilisce un’eccezione per i prodotti ad alto rischio fiscale e garantisce che i contribuenti utilizzeranno il sistema e-FACTURA indipendentemente dal fatto che i destinatari siano registrati.

In linea con il GEO n. 130/2021, l’Agenzia nazionale per l’amministrazione fiscale ha emesso un ordine per chiarire quali prodotti sono considerati prodotti ad alto rischio fiscale.

Le cinque categorie di prodotti sono le seguenti:

- Ortaggi, frutta, radici e tuberi commestibili, altre piante commestibili

- Bevande alcoliche

- Nuove costruzioni

- Prodotti minerali (acqua minerale naturale, sabbia e ghiaia)

- Abbigliamento e calzature

I prodotti ad alto rischio fiscale sono definiti in base alla natura dei prodotti, al metodo di commercializzazione, alla tracciabilità della potenziale evasione fiscale e al grado di tassazione in tali settori. Spiegazioni dettagliate, così come i codici dei prodotti, sono disponibili nell’allegato del GEO n. 130/2021.

La tempistica di applicazione di questo requisito significa che le aziende che forniscono questi tipi di prodotti devono essere pronte a conformarsi al nuovo sistema rumeno e-FACTURA come segue:

- Dal 1 aprile al 30 giugno 2022: sarà volontario inviare fatture nel sistema rumeno e-Factura

- Dal 1° luglio: sarà obbligatorio presentare le fatture nel sistema rumeno e-FACTURA

Guardando al futuro: introduzione di un sistema di trasporto elettronico

Un’altra riforma che mostra l’intenzione delle autorità rumene di combattere la frode e l’evasione fiscale è l’introduzione di un sistema di trasporto elettronico.

I contribuenti saranno tenuti a dichiarare in anticipo il movimento delle merci da un luogo all’altro. Una volta dichiarato, il sistema emetterà un numero univoco scritto sui documenti di trasporto. Le autorità verificheranno quindi la dichiarazione sulle rotte di trasporto.

Inoltre, nella lettera di giustificazione si afferma che il sistema di trasporto elettronico interconnetterà con gli attuali sistemi del Ministero delle Finanze, la fattura elettronica rumena e il controllo del traffico, proprio come iniziative simili in altri paesi, come India, Turchia e Brasile.

L’introduzione del sistema di trasporto elettronico è ancora in sospeso in quanto il Ministero delle Finanze non ha ancora emesso l’ordinanza relativa alla procedura di richiesta del sistema. Secondo GEO 130/2021, il Ministero delle Finanze aveva 30 giorni per farlo dopo la pubblicazione di GEO 130/2021 nella Gazzetta ufficiale. Tuttavia, il termine è scaduto il 17 gennaio e non è stato ancora dato alcun annuncio. Pertanto, i dettagli del sistema sono ancora sconosciuti.

Agisci

È necessario garantire la conformità ai più recenti requisiti normativi rumeni? Parla con il nostro team. Seguici su LinkedIn e Twitter per essere sempre aggiornato sulle ultime notizie e aggiornamenti normativi.

Il protocollo dell’Irlanda del Nord relativo alle merci che si spostano dalla Gran Bretagna all’Irlanda del Nord continua a causare problemi, portando a chiedere di sospenderlo attraverso l’articolo 16. Ma allo stesso tempo, alcuni politici del NI stanno cercando di capitalizzare sulla possibilità di investimenti interni da parte di società che possono trarre vantaggio dalla presenza sia nel Regno Unito che nel mercato unico allo stesso tempo. Questo sarà un interessante cerchio da quadrare.

Per le merci che si spostano dalla Gran Bretagna all’UE, è stato necessario rivedere le catene di approvvigionamento e la conformità IVA, soprattutto quando il fornitore GB è tenuto a importare le merci. Qui abbiamo il problema della teoria che si scontra con la realtà, richiedendo una revisione dei piani.

Molti fornitori britannici che vendono beni nell’UE hanno deciso che un buon approccio sarebbe stato quello di ottenere un numero di partita IVA nei Paesi Bassi e quindi importare i beni in base a una licenza ex articolo 23 per differire l’IVA all’importazione nella dichiarazione IVA – un regime semplice da istituire e gestire. Tuttavia, ai sensi del codice doganale dell’Unione, chiunque importi merci nell’UE deve essere stabilito nell’UE o nominare un «agente doganale indiretto» stabilito nell’UE.

Dopo aver accettato tale nomina, l’entità dell’UE diventa solidalmente responsabile con l’importatore per l’IVA e il dazio dovuti. Non sorprende che sia difficile trovare aziende in grado di offrire tale servizio. Nel 2020, l’organismo che rappresenta gli spedizionieri in Germania ha suggerito che tali nomine non dovrebbero essere accettate a causa del rischio finanziario. Per molte aziende del Regno Unito, l’unica soluzione è stata quella di creare una società nell’UE, spesso nei Paesi Bassi, per importare a loro nome.

La Brexit ha anche causato problemi alle aziende del Regno Unito che forniscono apparecchiature necessarie per essere installate in fabbriche o altri locali, come parti di linee di produzione di produzione.

Nell’ambito del mercato unico c’è una semplificazione per tali forniture. Il venditore può trasferire i beni in un altro Stato membro per installarli presso il cliente che contabilizza l’imposta sugli acquisti dovuta sui beni. Questo perché non è necessario che il fornitore abbia un numero di partita IVA locale nello Stato membro in cui sono installate le merci.

Dopo la Brexit, i fornitori che spediscono merci dalla Gran Bretagna all’UE per l’installazione non sono più in grado di utilizzare questa semplificazione. Invece, il fornitore del GB deve ora importare le merci nell’UE e quindi effettuare una vendita. Se le merci sono importate e installate in uno Stato membro in cui l’inversione contabile estesa si applica alla vendita, si verificherà un problema di flusso di cassa relativo all’IVA all’importazione pagata. Le richieste devono essere presentate ai sensi della tredicesima direttiva e, se lo Stato membro interessato applica il concetto di «reciprocità», allora la richiesta può essere respinta.

La «reciprocità» consente a uno Stato membro di rifiutare il rimborso dell’IVA ai contribuenti di paesi terzi che non consentono rimborsi IVA ai contribuenti dello Stato membro. Lo Stato membro pubblica normalmente un elenco di paesi terzi che possono presentare domande quando viene invocata la reciprocità.

Prima della Brexit, non c’era bisogno che il Regno Unito fosse in una lista del genere, quindi questo rappresenta ora un rischio reale. Alcuni Stati membri, tra cui la Spagna, hanno aggiunto il Regno Unito alla loro lista subito dopo la Brexit. Se queste sottili complessità non vengono considerate prima di concordare una transazione, le conseguenze del flusso di cassa potrebbero essere gravi, quindi la pianificazione è essenziale.

Le imprese devono inoltre assicurarsi di essere preparate ai cambiamenti che sono entrati in vigore il 1° gennaio 2022.

Ai sensi dell’accordo commerciale e di cooperazione UE-Regno Unito, le merci esportate dalla Gran Bretagna nell’UE con origine britannica sono esenti da dazi all’importazione. In alcune situazioni, gli esportatori richiedono ai loro fornitori informazioni sull’origine delle merci che forniscono.

Fino al 31 dicembre 2021, un esportatore di merci dalla Gran Bretagna nell’UE non aveva bisogno di essere in possesso di una dichiarazione del fornitore quando presentava un’attestazione di origine che il cliente doveva utilizzare per richiedere l’aliquota del dazio zero sulle importazioni nell’UE. È sufficiente che l’esportatore sia sicuro che le norme di origine siano rispettate e compia ogni sforzo per ottenere le dichiarazioni dei fornitori in modo retroattivo.

Supponiamo che un esportatore del Regno Unito ritenga che una dichiarazione del fornitore non sia disponibile retroattivamente. In tal caso, devono informare il cliente dell’UE che dovrà considerare l’impatto sulle importazioni che hanno effettuato.

Se un esportatore non è in grado di soddisfare una richiesta ufficiale di verifica dell’origine delle merci essendo il Regno Unito, il cliente dell’UE sarà tenuto a pagare l’intera aliquota del dazio a posteriori.

A partire dal 1° gennaio 2022, un esportatore deve essere in possesso di una dichiarazione del fornitore, se richiesto, al momento della dichiarazione di origine al cliente o è dovuta l’aliquota piena del dazio doganale. Questa modifica significativa delle norme avrà un impatto su tutte le imprese che esportano nell’UE, compresi i rivenditori al dettaglio di e-commerce che vendono beni superiori a 150 EUR.

Agisci

Scopri i vantaggi che un fornitore di servizi gestiti può offrire per alleggerire gli oneri di conformità IVA della tua azienda.

In un post sul blog all’inizio di quest’anno, abbiamo scritto di come diversi paesi dell’Europa orientale abbiano iniziato a implementare controlli continui delle transazioni (CTC) per combattere la frode fiscale e ridurre il divario IVA. Tuttavia, è stato un anno ricco di eventi con molti nuovi sviluppi nella regione, quindi diamo un’occhiata più da vicino ad alcuni dei cambiamenti all’orizzonte.

LETTONIA

La Lettonia ha recentemente rivelato i suoi nuovi piani di regime CTC. Il governo lettone ha approvato un rapporto preparato dal ministero delle Finanze per implementare un sistema di fatturazione elettronica nel paese. Il concetto descritto nella relazione prevede l’introduzione della fatturazione elettronica come obbligatoria per le transazioni B2B e B2G a partire dal 2025 nell’ambito del quadro PEPPOL. I dettagli sul sistema, compresa la legislazione e la documentazione tecnica, sono attesi a tempo debito.

Serbia

La Serbia è un altro paese che si sta muovendo rapidamente verso un quadro CTC e, a quanto pare, varie parti interessate trovano questo movimento piuttosto rapido. Il Ministero delle Finanze ha recentemente annunciato che, su richiesta di un periodo di transizione per adattarsi al nuovo sistema di fatture elettroniche, ha deciso di posticipare la data di entrata in vigore della liquidazione CTC per le transazioni B2G fino alla fine di aprile 2022. Va notato che non ci sono stati ritardi per quanto riguarda le transazioni B2B.

Secondo il calendario rivisto:

- Dal 1° maggio 2022: la fatturazione elettronica B2G attraverso un portale CTC diventerà obbligatoria

- Dal 1° luglio 2022: tutti i contribuenti saranno obbligati a ricevere e memorizzare le fatture elettroniche

- Dal 1° gennaio 2023: tutti i contribuenti saranno obbligati a emettere fatture elettroniche B2B attraverso il sistema CTC.

SLOVENIA

Anche la Slovenia sta cercando di introdurre i CTC. Nel giugno 2021, il Ministero delle Finanze ha presentato un progetto di legge al parlamento sloveno, volto a introdurre la fatturazione elettronica B2B obbligatoria nel paese. Secondo il progetto di regolamento, tutte le entità commerciali sarebbero obbligate a scambiare fatture elettroniche esclusivamente nelle loro transazioni reciproche (B2B). Nel caso di transazioni B2C, i consumatori possono scegliere di ricevere le loro fatture in formato elettronico o cartaceo. Tuttavia, il Ministero delle Finanze ha ritirato il progetto di legge a causa di disaccordo con varie parti interessate, ma intende rivederlo semplificando il processo e riducendo l’onere amministrativo per le imprese.

Le discussioni sull’introduzione dei CTC nel paese continuano tra le varie parti interessate, ad esempio la Camera di commercio locale. Tuttavia, visto che le elezioni nazionali sono attese in Slovenia nell’aprile 2022, la riforma del CTC non dovrebbe guadagnare molta trazione prima dell’estate 2022 al più presto.

Slovacchia

All’inizio di quest’anno, abbiamo riferito che il Ministero delle Finanze slovacco aveva preparato un progetto di legge per introdurre uno schema CTC. L’obiettivo era ridurre il divario IVA della Slovacchia alla media dell’UE e ottenere informazioni in tempo reale sulle transazioni commerciali sottostanti. La consultazione pubblica per il disegno di legge è stata completata nel marzo 2021. Tuttavia, all’epoca non è stata pubblicata alcuna sequenza temporale di lancio.

Negli ultimi mesi, il governo slovacco ha lanciato il sistema CTC e pubblicato una nuova documentazione. Il sistema CTC si chiama Electronic Invoice Information Systems (IS EFA, I nformačný systém elektronickej fakturácie) ed è un processo unificato di circolazione elettronica delle fatture e invio di dati strutturati dalle fatture all’amministrazione finanziaria. La tempistica per l’introduzione graduale dell’entrata in vigore è la seguente:

- Fase 1: da gennaio 2022, sarà introdotta la fatturazione elettronica CTC per le transazioni B2G, G2G e G2B; e

- Fase 2: da gennaio 2023, verrà introdotta la fatturazione elettronica CTC per le transazioni B2B, B2C e G2C.

Polonia

Ci sono stati seri sviluppi riguardo al quadro e al sistema CTC della Polonia, il Krajowy System e-Faktur (KSEF). La legislazione CTC è stata infine adottata e pubblicata nella Gazzetta ufficiale il 18 novembre 2021. A partire da gennaio 2022, KSeF diventa un sistema volontario, il che significa che non vi è alcun obbligo di utilizzare questo sistema di fatturazione elettronica nelle transazioni B2B. Si prevede che il sistema sarà obbligatorio nel 2023, ma non è stata ancora fissata una data per il mandato.

Romania

Con il più grande divario IVA nell’UE (34,9% nel 2019), la Romania si sta anche muovendo verso l’introduzione di un regime CTC per semplificare la riscossione delle imposte per migliorare e rafforzare la riscossione dell’IVA combattendo al contempo l’evasione fiscale. Nell’ottobre 2021, l’ordinanza governativa di emergenza (GEO) n. 120/2021 ha introdotto il quadro giuridico per l’attuazione di e-Factura, regolando la struttura del processo di fatturazione elettronica rumeno e creando il quadro per le specifiche tecniche di base del sistema di fatturazione elettronica CTC. Mentre la rumena e-Factura è stata pubblicata come sistema volontario il 6 novembre 2021, non è stata ancora pubblicata alcuna tempistica per un mandato. I fornitori nelle transazioni B2B e B2G possono scegliere di utilizzare questo nuovo sistema di fatturazione elettronica ed emettere le loro fatture elettroniche nel formato strutturato rumeno attraverso il nuovo sistema.

Agisci

Contattaci o scarica Tendenze IVA: verso i controlli continui delle transazioni per stare al passo con il panorama normativo in evoluzione.

Il pacchetto IVA sul commercio elettronico dell’UE è stato introdotto nel luglio 2021. I nuovi sistemi, One Stop Shop (OSS) e Import One Stop Shop (IOSS) apportano cambiamenti significativi al trattamento IVA e ai meccanismi di dichiarazione per le vendite a privati nell’UE.

Nell’ultimo della nostra serie di blog di FAQ, rispondiamo ad alcune delle domande più comuni poste sull’IOSS.

Nei pezzi precedenti, abbiamo esaminato la comprensione della responsabilità del mercato, la comprensione dell’OSS e la comprensione dell’IOSS e delle importazioni

D: Cos’è l’IVA IOSS?

L’IVA IOSS è l’IVA riscossa al momento in cui la cessione ha luogo e successivamente rimessa all’autorità fiscale dello Stato membro di identificazione (MSI).

Secondo le vecchie norme, quando le merci importate da paesi terzi venivano vendute a privati, le normali fasi impongono al fornitore di contabilizzare l’IVA all’importazione, quindi contabilizzare l’IVA sulla cessione successiva (la vendita al privato) e quindi detrarre l’IVA all’importazione.

Invece, con IOSS, l’IVA sull’importazione è esente e solo l’IVA sulla fornitura successiva deve essere riscossa e versata all’autorità fiscale.

D: Che cos’è IOSS?

IOSS è l’abbreviazione di Import One Stop Shop. Si tratta di un regime speciale che semplifica gli obblighi di registrazione per i contribuenti che effettuano vendite a distanza di beni importati da paesi terzi a privati nell’UE.

Analogamente all’OSS, il regime IOSS consente ai contribuenti di registrarsi in un unico Stato membro dell’UE in cui contabilizzano l’IVA effettivamente dovuta in altri Stati membri.

Ecco un esempio. Un’azienda registrata per IOSS nei Paesi Bassi, può contabilizzare le sue vendite a clienti tedeschi, francesi, italiani, polacchi ecc. Nel suo reso IOSS olandese, evitando così l’obbligo di registrarsi in più giurisdizioni.

Altri vantaggi dell’utilizzo degli schemi sono:

- Facendo uso dell’esenzione dall’IVA all’importazione.

- All’importazione non sono dovuti dazi doganali.

Il regime, tuttavia, è limitato alle spedizioni fino a 150€. Inoltre, l’iscrizione al regime richiede un’attenta analisi del profilo del contribuente, del modo in cui è strutturata la catena di approvvigionamento e di altri fattori. Tutto ciò inciderebbe sull’ammissibilità delle imprese al regime e sui requisiti richiesti in alcuni casi per nominare un tipo speciale di rappresentante ai fini del regime.

Se tale rappresentante è richiesto, saranno responsabili in solido con gli obblighi IOSS del contribuente. È anche importante notare che tale rappresentante deve essere stabilito nell’UE.

D: Cos’è un numero IOSS?

Un numero IOSS è l’identificazione specifica per il regime IOSS che viene designata dall’MSI (il paese in cui il contribuente è ammissibile o decide di registrarsi per il regime) ai contribuenti che hanno deciso di utilizzare questo meccanismo.

Sebbene l’identificazione IOSS sia un tipo di identificazione IVA, non è una registrazione IVA residente effettiva nell’MSI.

Invece, è un numero IOSS specifico ai fini dello schema. In questo senso, solo il tipo di forniture ammissibili può essere contabilizzato utilizzando il numero IOSS e la registrazione IOSS. Nel caso in cui il contribuente effettui altri tipi di prestazioni che richiedono una regolare registrazione IVA, quest’ultima dovrebbe essere ottenuta ai fini della conformità.

D: Quanto costa IOSS?

Il costo della conformità IOSS può variare in base a diversi fattori. Ciò sarebbe influenzato in ultima analisi da:

- La portata e la qualità del servizio offerto da diversi fornitori. Ad esempio, un fornitore a basso costo avrebbe il prezzo migliore, ma non offrirà l’intera gamma di servizi di conformità in termini di controlli dettagliati dei dati, comunicazione istantanea con i clienti, fornitura di conformità o servizi di consulenza ad hoc. D’altra parte, i fornitori di fascia media sarebbero i più adatti a fornire un prezzo equilibrato che avrebbe il valore aggiunto di un servizio più coerente, coerente e di qualità superiore.

- L’obbligo di nominare un rappresentante IOSS stabilito nell’UE. Ad esempio, se un contribuente dovesse nominare tale rappresentante, il costo sarebbe più elevato in quanto quest’ultimo sarebbe responsabile in solido per quanto riguarda gli obblighi IOSS del contribuente.

D: Chi ha bisogno di un numero IOSS?

Un numero IOSS è richiesto per qualsiasi contribuente che desideri utilizzare il regime speciale IOSS. Questo meccanismo non è obbligatorio, quindi non vi è alcun obbligo di richiedere un numero IOSS.

Tuttavia, è consigliabile che qualsiasi contribuente che effettua forniture ammissibili alla segnalazione utilizzando IOSS consideri questa opzione in quanto presenta alcuni vantaggi considerevoli. Naturalmente, la considerazione dovrebbe includere anche i numerosi requisiti e condizioni che devono essere soddisfatti se una persona sceglie di utilizzare lo schema IOSS.

D: Qual è la differenza tra IOSS e OSS?

Entrambi sono regimi speciali utilizzati per semplificare gli obblighi di registrazione per i contribuenti coinvolti nelle forniture B2C. Offrono un’opzione per contabilizzare l’IVA, che è dovuta in più giurisdizioni IVA dell’UE, utilizzando un’unica registrazione e una sola dichiarazione IOSS o OSS.

La differenza tra i due sistemi è rappresentata dai diversi tipi di forniture che possono essere contabilizzati. Più precisamente:

- Gli IOSS possono essere utilizzati solo per contabilizzare la vendita a distanza B2C di merci importate da paesi terzi, per cui le forniture ammissibili sono limitate a un unico valore di spedizione fino a 150 EUR.

- L’OSS può essere utilizzato per contabilizzare le vendite a distanza intracomunitarie B2C di beni indipendentemente dal valore della spedizione.

Considerando quanto sopra, la differenza principale è che con IOSS le merci si trovano in un paese terzo (al di fuori del territorio doganale dell’UE) al momento della vendita, mentre con OSS le merci si trovano all’interno del territorio dell’UE.

D: Devo registrarmi per IOSS?

No, lo IOSS è attualmente un regime facoltativo per i contribuenti. Se non utilizzate, le prestazioni del contribuente sono soggette alle norme normali e, a seconda del modo in cui la prestazione è strutturata, può essere richiesta una normale registrazione IVA.

D: Cos’è il codice fiscale IOSS?

Il codice fiscale IOSS è il numero di partita IVA IOSS assegnato a un contribuente che ha scelto di aderire al regime IOSS. Non è un normale numero di partita IVA che viene assegnato nel corso di una normale registrazione IVA, ma viene invece utilizzato per identificare un contribuente specificamente ai fini del regime.

Inoltre, in termini più pratici, il numero IOSS deve essere indicato in modo specifico su ogni spedizione/fornitura al fine di identificarlo come ammissibile ai sensi dell’IOSS in quanto ciò consentirebbe di:

- 1Procedure doganali più rapide

- Esenzione dell’IVA all’importazione

- Non verranno addebitati dazi doganali

- L’IVA sulla fornitura da contabilizzare nell’ambito della dichiarazione IVA IOSS mensile del contribuente

Agisci

Hai bisogno di maggiori informazioni sulle modifiche e su come rispettare il pacchetto IVA per il commercio elettronico dell’UE? Accedi al nostro webinar on demand e scarica il nostro e-book sulle nuove regole per il 2021.