In einem Blogbeitrag auf zu Beginn dieses Jahres haben wir darüber geschrieben, wie mehrere osteuropäische Länder mit der Einführung von kontinuierlichen Transaktionskontrollen (CTC) begonnen haben, um Steuerbetrug zu bekämpfen und die Mehrwertsteuerlücke zu verringern. Es war jedoch ein ereignisreiches Jahr mit vielen neuen Entwicklungen in der Region, also lassen Sie uns einen genaueren Blick auf einige der bevorstehenden Änderungen werfen.

Lettland hat kürzlich seine Pläne für eine neue CTC-Regelung bekannt gegeben. Die lettische Regierung genehmigte einen vom Finanzministerium erstellten Bericht zur Einführung eines elektronischen Rechnungsstellungssystems im Land. Das in dem Bericht beschriebene Konzept sieht die Einführung der elektronischen Rechnungsstellung als Pflicht für B2B- und B2G-Transaktionen ab 2025 im Rahmen von PEPPOL vor. Die Einzelheiten des Systems, einschließlich der Rechtsvorschriften und der technischen Dokumentation, werden zu gegebener Zeit erwartet.

Serbien ist ein weiteres Land, das sich zügig auf einen CTC-Rahmen zubewegt, und offenbar finden verschiedene Interessengruppen diese Entwicklung ziemlich schnell. Das Finanzministerium teilte vor kurzem mit , dass es auf die Bitte um eine Übergangszeit zur Anpassung an das neue System der elektronischen Rechnungen hin beschlossen hat, das Datum für das Inkrafttreten der CTC-Abwicklung für B2G-Transaktionen auf Ende April 2022 zu verschieben. Es ist anzumerken, dass es bei B2B-Transaktionen keine Verzögerung gegeben hat.

Nach dem überarbeiteten Kalender:

Auch Slowenien beabsichtigt die Einführung von CTCs. Im Juni 2021 legte das Finanzministerium dem slowenischen Parlament einen Gesetzentwurf vor, mit dem die elektronische Rechnungsstellung im B2B-Bereich in Slowenien verbindlich eingeführt werden soll. Dem Verordnungsentwurf zufolge sollen alle Unternehmen verpflichtet werden, bei ihren gegenseitigen Transaktionen (B2B) ausschließlich elektronische Rechnungen auszutauschen. Bei B2C-Transaktionen konnten die Verbraucher wählen, ob sie ihre Rechnungen in elektronischer oder Papierform erhalten wollten. Das Finanzministerium hat den Gesetzesentwurf jedoch aufgrund von Meinungsverschiedenheiten mit verschiedenen Interessengruppen zurückgezogen, beabsichtigt jedoch, ihn zu überarbeiten, um das Verfahren zu vereinfachen und den Verwaltungsaufwand für Unternehmen zu verringern.

Die Diskussionen über die Einführung von CTCs im Land werden von verschiedenen Interessengruppen, z.B. der lokalen Handelskammer, fortgesetzt. Da jedoch im April 2022 in Slowenien Parlamentswahlen anstehen, ist frühestens im Sommer 2022 damit zu rechnen, dass die CTC-Reform an Fahrt gewinnt.

Anfang dieses Jahres berichteten wir , dass das slowakische Finanzministerium einen Gesetzesentwurf zur Einführung eines CTC-Systems ausgearbeitet hatte. Ziel war es, die Mehrwertsteuerlücke der Slowakei auf den EU-Durchschnitt zu senken und Echtzeitinformationen über die zugrunde liegenden Geschäftsvorgänge zu erhalten. Die öffentliche Konsultation zum Gesetzentwurf wurde im März 2021 abgeschlossen. Zu diesem Zeitpunkt wurde jedoch kein Zeitplan für die Einführung veröffentlicht.

In den vergangenen Monaten hat die slowakische Regierung das CTC-System eingeführt und eine neue Dokumentation veröffentlicht. Das CTC-System heißt Elektronisches Rechnungsinformationssystem (IS EFA, Informačný systém elektronickej fakturácie) und ist ein einheitliches Verfahren für den elektronischen Umlauf von Rechnungen und die Übermittlung strukturierter Rechnungsdaten an die Finanzverwaltung. Der Zeitplan für die schrittweise Einführung des Inkrafttretens sieht wie folgt aus:

Es gab ernsthafte Entwicklungen in Bezug auf Polens CTC-Rahmen und -System, das Krajowy System e-Faktur (KSeF). Die CTC-Gesetzgebung wurde schließlich angenommen und am 18. November 2021 im Amtsblatt veröffentlicht. Ab Januar 2022 wird KSeF als freiwilliges System in Betrieb genommen, was bedeutet, dass es keine Verpflichtung gibt, dieses elektronische Rechnungsstellungssystem bei B2B-Transaktionen zu verwenden. Es wird erwartet, dass das System im Jahr 2023 verpflichtend sein wird, aber es wurde noch kein Datum für das Mandat festgelegt.

Mit der größten MwSt.-Lücke in der EU (34,9 % im Jahr 2019) hat sich Rumänien auch auf die Einführung eines CTC-Systems zur Rationalisierung der Steuererhebung hinbewegt, um die MwSt.-Erhebung zu verbessern und zu verstärken und gleichzeitig die Steuerhinterziehung zu bekämpfen. Im Oktober 2021 wurde mit der Government Emergency Ordinance (GEO) no. 120/2021 den rechtlichen Rahmen für die Einführung von e-Factura, indem sie die Struktur des rumänischen e-Invoice-Prozesses regelt und den Rahmen für die grundlegenden technischen Spezifikationen des CTC e-Invoicing-Systems schafft. Während das rumänische e-Factura am 6. November 2021 als freiwilliges System in Betrieb genommen wurde, wurde noch kein Zeitplan für ein Mandat veröffentlicht. Lieferanten, die sowohl B2B- als auch B2G-Transaktionen abwickeln, können sich für die Nutzung dieses neuen E-Invoicing-Systems entscheiden und ihre E-Rechnungen im strukturierten rumänischen Format über das neue System ausstellen.

Kontaktieren Sie uns oder laden Sie VAT Trends: Kontinuierliche Transaktionskontrollen um mit der sich verändernden Gesetzeslandschaft Schritt zu halten.

Das EU-Mehrwertsteuerpaket für den Online-Handel wurde im Juli 2021 eingeführt. Die neuen Regelungen, One Stop Shop (OSS) und Import One Stop Shop (IOSS), bringen erhebliche Änderungen bei der mehrwertsteuerlichen Behandlung und den Meldeverfahren für Verkäufe an Privatpersonen in der EU.

Doch kein Grund zur Sorge: In diesem Beitrag beantworten wir die wichtigsten Fragen zum Thema IOSS: Import One Stop Shop.

IOSS ist die Abkürzung für Import One Stop Shop. Dabei handelt es sich um eine Sonderregelung, die die Registrierungspflichten für Steuerpflichtige vereinfacht, die Fernverkäufe von aus Drittländern eingeführten Waren an Privatpersonen in der EU tätigen.

Ähnlich wie beim One Stop Shop können sich Steuerpflichtige beim Import One Stop Shop in einem einzigen EU-Mitgliedstaat registrieren lassen. Dort wird die Mehrwertsteuer abgerechnet, die eigentlich in anderen Mitgliedstaaten geschuldet war.

Ein Unternehmen, das in den Niederlanden für den Import One Stop Shop registriert ist, kann seine Verkäufe an deutsche, französische, italienische, polnische usw. Kunden in seiner niederländischen IOSS-Meldung ausweisen und so vermeiden, dass es sich in mehreren Ländern registrieren lassen muss.

Weitere Vorteile der Nutzung sind:

Die Regelung ist jedoch auf Sendungen von bis zu 150 EUR beschränkt. Darüber hinaus erfordert die Inanspruchnahme der Regelung eine sorgfältige Analyse des Profils des Steuerpflichtigen, der Art und Weise, wie die Lieferkette strukturiert ist, und anderer Faktoren. All diese Faktoren wirken sich auf die Berechtigung des Unternehmens zur Inanspruchnahme der Regelung und auf die in bestimmten Fällen erforderliche Bestellung eines besonderen Vertreters für die Zwecke der Regelung aus.

Wenn ein solcher Vertreter erforderlich ist, haftet er gesamtschuldnerisch für die IOSS-Verpflichtungen des Steuerpflichtigen. Es ist auch wichtig zu beachten, dass ein solcher Vertreter in der EU ansässig sein muss.

Bei der IOSS-Mehrwertsteuer handelt es sich um die Mehrwertsteuer, die zum Zeitpunkt der Lieferung erhoben word. Anschließend wird sie an die Steuerbehörde des Mitgliedstaats der Identifizierung (MSI) abgeführt.

Nach der alten Regelung musste der Lieferer beim Verkauf von aus Drittländern eingeführten Gegenständen an Privatpersonen normalerweise zunächst die Einfuhrumsatzsteuer abrechnen, dann die Mehrwertsteuer auf die anschließende Lieferung (den Verkauf an die Privatperson) und schließlich die Einfuhrumsatzsteuer abziehen.

Beim IOSS ist stattdessen die Mehrwertsteuer auf die Einfuhr befreit, und nur die Mehrwertsteuer auf die anschließende Lieferung muss erhoben und an die Steuerbehörde abgeführt werden.

Eine IOSS-Nummer ist die spezifische Kennung für das Import One Stop Shop System, die von der MSI (dem Land, in dem der Steuerpflichtige für das System in Frage kommt oder sich dafür entscheidet) dem Steuerpflichtigen zuweist.

Die IOSS-Identifikation ist zwar eine Art der Mehrwertsteuer-Identifikation, aber keine gebietsansässige Mehrwertsteuer-Registrierung im MSI.

Stattdessen handelt es sich um eine IOSS-Nummer speziell für die Zwecke des Systems. In diesem Sinne können nur die förderfähigen Leistungen unter Verwendung der IOSS-Nummer und der IOSS-Registrierung verbucht werden. Falls der Steuerpflichtige andere Leistungen erbringt, für die eine reguläre MwSt-Registrierung erforderlich ist, sollte diese beantragt werden, um die Anforderungen zu erfüllen.

Die Kosten für die Einhaltung der Import One Stop Shop-Vorschriften können in Abhängigkeit von mehreren Faktoren variieren. Sie werden letztlich beeinflusst durch:

Eine IOSS-Nummer ist für jeden Steuerpflichtigen erforderlich, der das IOSS-Sonderverfahren in Anspruch nehmen möchte. Dieser Mechanismus ist nicht verpflichtend, so dass es keine Verpflichtung gibt, eine IOSS-Nummer zu beantragen.

Es ist ratsam, dass jeder Steuerpflichtige, der Leistungen erbringt, die im Rahmen des Import One Stop Shops gemeldet werden können, diese Option in Betracht zieht. Sie bietet erhebliche Vorteile. Dabei sollte man natürlich die Anforderungen und Bedingungen berücksichtigen. Wer sich zur Nutzung des Import One Stop Shop-Systems entscheidet, muss diese berücksichtigen.

Beides sind Sonderregelungen zur Vereinfachung der Registrierungspflichten für Steuerpflichtige, die an B2C-Lieferungen beteiligt sind. Sie bieten die Möglichkeit, die in mehreren EU-Mehrwertsteuergebieten geschuldete Mehrwertsteuer mit einer einzigen Registrierung und nur einer Import One Stop Stop- oder One Stop Shop-Erklärung abzurechnen.

Der Unterschied zwischen den beiden Systemen liegt in den verschiedenen Arten von Lieferungen. Genauer gesagt:

Der Hauptunterschied besteht darin, dass sich die Waren beim IOSS zum Zeitpunkt des Verkaufs in einem Drittland (außerhalb des Zollgebiets der EU) befinden, während sich die Waren beim OSS im Gebiet der EU befinden.

Nein, die Registrierung zum Import One Stop Shopist derzeit eine optionale Regelung für Steuerpflichtige. Wer sie nicht in Anspruch nimmt, für den gelten die die normalen Vorschriften des Steuerpflichtigen. Je nach Art der Leistung kann stattdessen eine normale MwSt-Registrierung erforderlich sein.

Die IOSS-Steuer-ID ist die spezielle IOSS-Mehrwertsteuernummer, die einem Steuerpflichtigen zugeteilt wird, der sich für die Teilnahme am Import One Shop Stop-System entschieden hat. Es handelt sich dabei nicht um eine reguläre Mehrwertsteuernummer, die im Rahmen einer normalen Mehrwertsteuerregistrierung vergeben wird. Mann verwendet sie, um einen Steuerzahler speziell für die Zwecke des Systems zu identifizieren.

Praktisch bedeutet dies, dass die IOSS-Nummer auf jeder Sendung/Lieferung angegeben werden muss. Im Rahmen des Import One Stop Shops wird sie so als förderfähig gekennzeichnet. Auch möglich wäre:

Benötigen Sie weitere Informationen über den Import One Stop Shop? Wollen Sie sich für IOSS registrieren oder mehr über die IOSS-Nummer wissen? Erhalten Sie direkt Antworten auf diese Fragen und wie Sie das EU-Mehrwertsteuerpaket für den Online-Handel einhalten können: Greifen Sie auf unser Webinar on-demand zu oder laden Sie unser E-Book über die neuen Regeln für 2021 herunter.

Wenn direkt eine Antwort erhalten wollen, chatten Sie mit einem unserer Expert*innen oder kontaktieren Sie hier unser Team.

Das EU-Mehrwertsteuerpaket für den elektronischen Geschäftsverkehr ist fast sechs Monate alt, und die Unternehmen sollten ihre erste EU-One-Stop-Shop-Erklärung (OSS) bis Ende Oktober 2021 eingereicht haben. Das OSS-Paket stellt eine willkommene Vereinfachung der Anforderung dar, in mehreren Mitgliedstaaten für die Mehrwertsteuer registriert zu sein, wenn man innerhalb der EU B2C-Lieferungen von Waren und Dienstleistungen tätigt.

Obwohl es eine Vereinfachung darstellt, müssen mehrere Bedingungen erfüllt werden, damit die Anwendung fortgesetzt werden kann. Die Europäische Kommission hat vor der Einführung von Union OSS eine Reihe von Leitfäden zur Anwendung von Union OSS herausgegeben, die Hinweise zur Funktionsweise geben. Es gibt jedoch immer noch einige Fragen darüber, wie die Union OSS mit anderen Compliance-Verpflichtungen interagiert, die für E-Commerce-Verkäufer in der EU gelten.

Intrastat ist der EU-Mechanismus zur Bereitstellung von Informationen über den Intra-EU-Handel, wenn es keine Zollgrenzen gibt. Es besteht aus zwei Komponenten: Versendungsmeldungen, die in dem Mitgliedstaat eingereicht werden, in dem die Beförderung beginnt, und Eingangsmeldungen in dem Mitgliedstaat, in dem die Lieferung erfolgt.

E-Commerce-Unternehmen, die Waren innerhalb der EU verkaufen, mussten lange Zeit die Intrastat-Verpflichtungen erfüllen, wenn sie die Meldeschwellen überschritten. Für viele Unternehmen ergab sich eine Verpflichtung in dem Mitgliedstaat, von dem aus die Waren versandt wurden, da die Waren in mehrere andere EU-Länder geliefert wurden, so dass die Schwellenwerte häufig überschritten wurden.

Darüber hinaus waren größere E-Commerce-Verkäufer verpflichtet, Ankunftserklärungen im Land der Warenlieferung abzugeben, auch wenn sie nicht der Käufer der Waren waren. Die allergrößten Händler waren möglicherweise auch verpflichtet, im Mitgliedstaat ihres Kunden Versandanmeldungen für zurückgesandte Waren abzugeben.

Intrastat wird in keinem der Leitfäden der Europäischen Kommission über OSS erwähnt, so dass es keine Hinweise darauf gibt, wie es anzuwenden ist, wenn ein Unternehmen OSS der Union einführt. Darüber hinaus scheinen viele Mitgliedstaaten derzeit keine endgültige Position zur Interaktion mit OSS der Union zu haben.

Die Situation im Abgangsmitgliedstaat der Waren scheint klar zu sein, aber es kann zu Komplikationen kommen, wenn die Waren von mehr als einem Mitgliedstaat aus versandt werden, insbesondere wenn in diesem Land keine MwSt-Registrierung vorhanden ist. Auch wenn dies unwahrscheinlich ist, gibt es Umstände, unter denen keine MwSt-Registrierung erforderlich oder sogar zulässig ist.

Wirklich kompliziert wird es bei den Intrastat-Eingangsmeldungen. Der Grundsatz des OSS der Union besagt, dass für Intra-EU-Lieferungen keine MwSt-Registrierung im Mitgliedstaat des Kunden erforderlich ist. Es kann andere Gründe für eine MwSt-Registrierung geben, aber für viele Verkäufer im elektronischen Handel ist eine Registrierung im Mitgliedstaat der Lieferung nicht erforderlich.

Dies wirft die Frage auf, ob in diesen Gebieten Ankunftserklärungen erforderlich sind. Einige Intrastat-Behörden haben Leitlinien zur Verfügung gestellt, und diejenigen, die dies getan haben, gehen unterschiedliche Wege. Einige sind sich darüber im Klaren, dass dies für Eingänge nicht erforderlich ist, wenn sie die OSS der Union nutzen, während andere weiterhin verlangen, dass Erklärungen abgegeben werden, auch wenn keine lokale Mehrwertsteuerregistrierung vorliegt.

Wir beobachten die Situation weiter und werden Sie auf dem Laufenden halten, sobald wir weitere Informationen erhalten.

E-Commerce-Verkäufer von Waren können in den Ländern, in die sie Waren liefern, weitere Compliance- und Steuerpflichten haben. Dazu gehört auch die Einhaltung lokaler Landesvorschriften in Bezug auf Umweltsteuern. In Rumänien zum Beispiel müssen E-Commerce-Verkäufer Erklärungen für den Umweltfonds einreichen, auch wenn sich das Unternehmen für die Verwendung von Union OSS entschieden hat. Dies macht die Sache kompliziert, da die rumänische Umsatzsteuer-Identifikationsnummer normalerweise für die Einreichung der Erklärungen verwendet wird. Eine separate Registrierung scheint möglich zu sein, um die Einhaltung der Umweltvorschriften zu gewährleisten.

In Ungarn gibt es möglicherweise auch ein Problem mit der Einzelhandelssteuer, die von Unternehmen mit einem Umsatz von mehr als 500 Mio. HUF zu zahlen ist. Die Steuer muss auch dann gezahlt werden, wenn keine Mehrwertsteuerregistrierung aufgrund der Union OSS vorliegt. Betroffene Unternehmen müssen sicherstellen, dass sie die Vorschriften einhalten.

Mit Anlaufschwierigkeiten ist bei jeder neuen Regelung zu rechnen, aber es spricht einiges dafür, dass einige dieser Probleme hätten vorhergesehen und klare Anleitungen gegeben werden müssen, insbesondere für Intrastat. Es ist klar, dass sich einige Behörden vor der Einführung der Union OSS überhaupt nicht mit dieser Frage beschäftigt haben. Wir werden die Situation weiter beobachten und weitere Updates liefern, sobald mehr Informationen verfügbar sind.

Setzen Sie sich mit in Verbindung, um Ihre Fragen zur Union OSS mit unseren Steuerexperten zu besprechen, und folgen Sie uns auf , LinkedIn, und , Twitter, , um über Neuigkeiten und Aktualisierungen zu den Rechtsvorschriften auf dem Laufenden zu bleiben.

Mehrere EU-Mitgliedstaaten haben kontinuierliche Transaktionskontrollen (CTC) eingeführt, um ihre Mehrwertsteuerlücken zu schließen, die Einnahmen zu erhöhen und mehr Kontrolle über die Daten ihrer Wirtschaft zu haben. Die von diesen Ländern angenommenen CTC-Regelungen sind jedoch alles andere als einheitlich. Bislang ist Italien das einzige Land, das eine Ausnahmeregelung von der MwSt-Richtlinie erhalten hat, um die elektronische Rechnungsstellung für Inlandsumsätze verbindlich einzuführen. Andere Länder, wie Ungarn und Spanien, haben stattdessen einen E-Reporting-Ansatz gewählt, der eine Ausnahmeregelung des Europäischen Rates überflüssig macht, da er keine elektronische Rechnungsstellung vorschreibt.

Diese nationalen Bewegungen in Richtung CTC sind auch der Europäischen Kommission nicht entgangen, die eine Studie in Auftrag gegeben hat, um die aktuelle CTC-Landschaft zu bewerten und verschiedene Szenarien zu analysieren, die neue Technologien und die Digitalisierung von Geschäftsprozessen beinhalten. Dieses Projekt trägt den Titel "VAT in the Digital Age". Es umfasst die Analyse von CTC-Regelungen, die mehrwertsteuerliche Behandlung der Plattformökonomie und die Schaffung einer einheitlichen EU-Identifikationsnummer.

Obwohl die endgültige Studie noch nicht veröffentlicht wurde, sind die vorläufigen Ergebnisse bereits in einigen Foren diskutiert worden. Die Studie hat ergeben, dass es in Europa CTCs gibt, wobei Süd- und Mittelosteuropa an der Spitze der lokalen Umsetzungen stehen. Das bedeutet aber auch, dass die Mitgliedstaaten die lokalen Ausprägungen von CTCs auf uneinheitliche und nicht standardisierte Weise umgesetzt haben, was für multinationale Unternehmen und den grenzüberschreitenden Handel oft eine Belastung darstellt.

Eines der Ziele der Studie ist die Bewertung des Kosten-Nutzen-Verhältnisses für Steuerbehörden und Unternehmen, die nach den CTC-Vorschriften handeln. In der Studie werden einige Ansätze untersucht, darunter die Echtzeit-Berichterstattung, die obligatorische elektronische Rechnungsstellung und die periodische Berichterstattung (einschließlich SAF-T-Systeme). Es wird erwartet, dass die Studie EU-weite Standards/Plattformen für CTC-Modelle in Betracht zieht und die Möglichkeit untersucht, die Dinge so zu belassen, wie sie sind (aber die Notwendigkeit für die Mitgliedstaaten aufzuheben, eine Ausnahmeregelung zu beantragen, bevor sie verbindliche E-Invoicing-Systeme einführen).

Die Initiative "Mehrwertsteuer im digitalen Zeitalter" ist nicht das einzige CTC-Projekt, das auf der Tagesordnung der EU steht. Italien hat den Europäischen Rat auch gebeten, die Ausnahmeregelung des Landes für sein E-Invoicing-Mandat zu verlängern. Die laufende Diskussion, in die auch italienische Daten einfließen, die einen Anstieg der öffentlichen Einnahmen um mehr als 2 Mrd. EUR schätzen, könnte die Schlussfolgerungen der Initiative "Mehrwertsteuer im digitalen Zeitalter" erheblich beeinflussen.

Nach der Veröffentlichung der Studie wird die Europäische Kommission voraussichtlich eine öffentliche Konsultation einleiten, um über die Zukunft der CTCs in Europa, eine einheitliche EU-Mehrwertsteuerregistrierung, eine mögliche Ausweitung des One-Stop-Shop (OSS)-Systems auf Transaktionen und Themen, die derzeit nicht in den Anwendungsbereich fallen, und die mehrwertsteuerliche Behandlung der Plattformwirtschaft zu diskutieren. Die öffentliche Konsultation wird voraussichtlich noch vor Ende dieses Quartals eröffnet.

Nehmen Sie Kontakt mit auf oder laden Sie VAT Trends: Toward Continuous Transaction Controls für einen grundlegenden Leitfaden zur Einhaltung der Mehrwertsteuer.

Da der 1. Januar 2022 als Termin für die Einführung der neuen digitalisierten Mehrwertsteuererklärung in Norwegen immer näher rückt, sollten wir einen zweiten Blick auf die Details werfen.

Norwegen kündigte seine Absicht an, Ende 2020 eine neue digitale Mehrwertsteuererklärung einzuführen, die am 1. Januar 2022 eingeführt werden soll. Mit dieser Aktualisierung werden die Chiffren entfernt und durch eine dynamische Liste von Spezifikationen ersetzt. Der Bericht wird auch die norwegischen Standard-Steuercodes aus der SAF-T-Finanzdatei wiederverwenden, um eine detailliertere Berichterstattung und mehr Flexibilität zu ermöglichen. Es ist wichtig zu beachten, dass sich die Verpflichtung zur Einreichung einer SAF-T-Datei mit der Einführung dieser neuen MwSt-Erklärung nicht ändert.

Diese Änderung betrifft nur die MwSt-Erklärung, wobei die SAF-T-Codes wiederverwendet und für die Bereitstellung zusätzlicher Informationen verwendet werden. Die Unternehmen müssen weiterhin das norwegische SAF-T-Mandat erfüllen, wo es anwendbar ist, und müssen auch diese neue digitale MwSt-Erklärung einreichen. Mit der neuen MwSt-Erklärung will die norwegische Steuerverwaltung (Skatteetaten) die Berichterstattung vereinfachen, die Verwaltung verbessern und die Einhaltung der Vorschriften erleichtern.

Skatteetaten hat viele verschiedene Webseiten mit detaillierten Informationen für Unternehmen erstellt, die in den nächsten Monaten eingesehen werden können, darunter die folgenden:

Norwegen fördert die direkte ERP-Einreichung der MwSt-Erklärung, wo immer dies möglich ist. Die Steuerbehörden haben jedoch angekündigt, dass die manuelle Übermittlung über das Portal weiterhin möglich sein wird.

Die Anmeldung und Authentifizierung des Endnutzers oder des Systems erfolgt über das ID-Porten-System. Ursprünglich war in Norwegen das Hochladen von XML-Dateien nicht erlaubt; die Steuerbehörden haben jedoch kürzlich ihre Leitlinien aktualisiert, um sicherzustellen, dass das Hochladen von XML-Dateien akzeptiert wird. Das Ändern von Zahlen oder Notizen in der hochgeladenen XML-Datei wird nicht möglich sein, aber das Hochladen von Anhängen wird möglich sein.

Darüber hinaus hat Norwegen eine Methode zur Validierung der Mehrwertsteuererklärungsdatei bereitgestellt, die vor der Einreichung getestet werden sollte, um die Wahrscheinlichkeit zu erhöhen, dass die Datei von den Steuerbehörden akzeptiert wird. Der Validator prüft den Inhalt einer Steuererklärung und sollte eine Antwort mit allen Fehlern, Abweichungen oder Warnungen zurückgeben. Dies geschieht durch die Überprüfung des Nachrichtenformats und der Zusammensetzung der Elemente in der MwSt-Erklärung.

Bitte beachten Sie, dass Norwegen keine Frist für die Einreichung dieser neu gestalteten Steuererklärung vorsieht.

Neben der neuen Mehrwertsteuererklärung hat Norwegen auch Pläne angekündigt, bis 2024 einen Bericht über Verkäufe und Käufe einzuführen. Der Vorschlag befindet sich derzeit in der obligatorischen öffentlichen Konsultationsphase, die am 26. November 2021 endet.

Wenn Sie mehr darüber erfahren möchten, was unserer Meinung nach die Zukunft bringt, laden Sie Trends: Toward Continuous Transaction Controls und folgen Sie uns auf LinkedIn und Twitter , um über die neuesten regulatorischen Nachrichten und Updates auf dem Laufenden zu bleiben.

>

Die elektronische Rechnungsstellung entwickelt sich schnell zu einem Standardgeschäftsprozess. Regierungen drängen auf die Einführung der B2G-Rechnung, um den öffentlichen Beschaffungsprozess zu optimieren und die Einführung der elektronischen Rechnungsstellung zwischen Unternehmen voranzutreiben.

Abgesehen von Ländern, die allgemeine Vorschriften zur elektronischen Rechnungsstellung eingeführt haben, um die Steuerkontrollen zu verbessern – die meisten davon befinden sich bislang in Lateinamerika –, setzen auch Länder in Europa und einige in Asien auf das PEPPOL-Framework, um durch Standardisierung sowohl Geschäftsprozess- als auch Steuervorteile zu erzielen.

PEPPOL wurde ursprünglich zur Vereinfachung der Interoperabilität für öffentliche Beschaffungstransaktionen entwickelt, wird aber inzwischen auch auf die Konzepte der Finanzberichterstattung und Rechnungsstellung ausgeweitet.

Im Rahmen der Harmonisierung und Digitalisierung öffentlicher Beschaffungsprozesse innerhalb der EU sind Regierungen und andere öffentliche Stellen gemäß der Richtlinie 2014/55/EU verpflichtet, elektronische Rechnungen gemäß der europäischen Norm EN-16931 versenden und empfangen zu können.

Die öffentlichen Verwaltungen aller EU-Mitgliedstaaten mussten in der Lage sein, elektronische Rechnungen zumindest für öffentliche Beschaffungsvorgänge entweder bis November 2018 oder bis April 2019 zu empfangen, wobei die Mitgliedstaaten die Möglichkeit haben, die Frist für subzentrale Behörden um ein weiteres Jahr zu verlängern.

Mehrere Länder haben die Gelegenheit genutzt, bei der Umsetzung der Richtlinie 2014/55/EU die elektronische Rechnungsstellung im B2G-Bereich generell vorzuschreiben, sodass sowohl der öffentliche Sektor als auch die privaten Anbieter verpflichtet sind, Rechnungen im B2G-Bereich elektronisch zu versenden.

Beispiele für Länder, die die elektronische Rechnungsstellung im B2G-Bereich verpflichtend eingeführt haben, sind Schweden, Kroatien, Estland, Litauen und Slowenien. In Portugal steht eine entsprechende Vorschrift an, die ab Januar 2022 für alle Unternehmen in Kraft treten wird. In Finnland wird derselbe Effekt angestrebt, indem der Käufer den Lieferanten auf seine Initiative hin zum Versand elektronischer Rechnungen verpflichtet.

Das PEPPOL-Projekt wurde 2008 initiiert. Eines seiner Hauptziele war die Standardisierung des öffentlichen Beschaffungsprozesses in europäischen Regierungen. PEPPOL ist eine Reihe von Artefakten und Spezifikationen, die zur Ermöglichung der grenzübergreifenden elektronischen Beschaffung erstellt wurden. Unterstützt wird es durch eine multilaterale Vereinbarungsstruktur, die Eigentum des OpenPEPPOL-Verbands ist und von diesem verwaltet wird.

PEPPOL zielt darauf ab, die Komplexität rund um die Interoperabilität zu beseitigen, da alle Parteien, die PEPPOL verwenden, beim Austausch elektronischer Dokumente dieselben Vorschriften und technischen Standards einhalten. Über das PEPPOL-Netzwerk können Unternehmen elektronische Beschaffungsdokumente wie etwa E-Bestellungen, E-Vorauslieferscheine, E-Rechnungen und E-Kataloge über Zugangspunkte austauschen. Grundlage dafür ist das sogenannte Vier-Ecken-Modell. Das bedeutet, dass Lieferanten und Käufer durch Dienstleister vertreten werden, die die Daten in ihrem Namen verarbeiten.

Während der Schwerpunkt von PEPPOL zunächst auf Europa liegt, weitet sich die Strategie über die EU hinaus nach Asien aus und hat in jüngster Zeit auch auf dem amerikanischen Kontinent größere Aufmerksamkeit erhalten. Singapur war das erste Land in Asien und das erste außerhalb Europas, das eine PEPPOL-Behörde einrichtete und so den Rahmen auf nationaler Ebene schuf. Andere Länder folgten diesem Beispiel jedoch schon bald.

Derzeit gibt es OpenPeppol-Mitglieder in 31 Ländern. Neben Ländern in Europa sind dies Australien, Kanada, China, Japan, Mexiko, Neuseeland, Singapur und die USA, wobei Japan der neuste Zugang ist.

Wie oben erläutert, haben mehrere EU-Mitgliedstaaten bei der Umsetzung der Richtlinie 2014/55/EU die Gelegenheit genutzt, die elektronische Rechnungsstellung im B2G-Bereich verpflichtend vorzuschreiben.

Mittlerweile folgen weitere Länder diesem Weg:

Die Entwicklungen im Bereich der elektronischen Rechnungsstellung im B2G-Bereich können nicht länger getrennt von der elektronischen Rechnungsstellung im B2B-Bereich betrachtet werden. Schließlich beliefern viele Unternehmen die öffentliche Hand mit Waren oder bieten Dienstleistungen an. Investitionen in die Einhaltung staatlicher Kundenanforderungen im Rahmen von Programmen wie PEPPOL werden die Anwendung eben dieser Standards und Regeln auch im Business-to-Business-Sektor vorantreiben.

Dies bedeutet auch, dass Initiativen zur elektronischen Rechnungsstellung zwischen Unternehmen, die den Steuerbehörden die Möglichkeit bieten, mehrwertsteuerrelevante Daten in Echtzeit oder nahezu in Echtzeit zu erhalten, zunehmend von Konzepten aus dem Bereich der öffentlichen Beschaffung beeinflusst werden.

Dieser Spillover geht weit über konzeptionelle Inspiration hinaus. In Italien beispielsweise basierte die Unterstützung für die obligatorische elektronische Rechnungsstellung zu Zwecken der Mehrwertsteuerkontrolle im Jahr 2019 auf einer Massendatenverarbeitungsplattform, die ursprünglich zur Erleichterung der öffentlichen Auftragsvergabe konzipiert war. Frankreich und Polen sind bei der Entwicklung ähnlicher Architekturen für ihre Pläne zur kontinuierlichen Transaktionskontrolle schon weit fortgeschritten.

Da PEPPOL als Standard immer beliebter wird, um länderspezifische Methoden der öffentlichen Beschaffung für Lieferanten im Ausland leichter zugänglich zu machen, werden seine Konzepte zunehmend in die weitere Welt der elektronischen Rechnungsstellung, des elektronischen Handels und der Steuerkonformität vordringen.

Müssen Sie die Einhaltung der neuesten Vorschriften zur elektronischen Rechnungsstellung sicherstellen? Nehmen Sie Kontakt mit unseren Steuerexperten auf.

Im Jahr 2019 verabschiedete Portugal eine Mini-Reform der elektronischen Rechnungsstellung , die den Rahmen des Landes für SAF-T-Meldungen und zertifizierte Rechnungssoftware konsolidiert.

Seitdem hat sich viel getan: Nicht ansässige Unternehmen wurden in den Geltungsbereich der E-Invoicing-Anforderungen einbezogen, Fristen wurden aufgrund von Covid verschoben und neue Verordnungen wurden veröffentlicht. Dieser Blog fasst die letzten und kommenden Änderungen zusammen.

Die faktische Umsetzung der 2019 eingeführten QR-Code-Pflicht verzögerte sich und wird nun voraussichtlich im Januar 2022 von den Steuerpflichtigen vollständig umgesetzt. Ein QR-Code sollte in allen Rechnungen enthalten sein. Technische Spezifikationen über den Inhalt und die Platzierung des Codes in der Rechnung finden Sie auf der Website der Steuerbehörde .

Die ATCUD ist eine eindeutige ID-Nummer , die in Rechnungen angegeben werden muss und Teil des Inhalts des QR-Codes ist. Die ATCUD ist eine Nummer mit dem folgenden Format: “ATCUD:Validation Code-Sequential number”.

Um den ersten Teil des ATCUD – den so genannten “Validierungscode” – zu erhalten, müssen die Steuerpflichtigen der Steuerbehörde die Dokumentenserie zusammen mit Informationen wie Art des Dokuments, erste Dokumentennummer der Serie usw. mitteilen.

Im Gegenzug wird die Steuerbehörde einen Validierungscode liefern. Der Validierungscode ist für die gesamte Dokumentenserie für mindestens ein Steuerjahr gültig. Der zweite Teil des ATCUD – die “fortlaufende Nummer” – ist eine fortlaufende Nummer innerhalb der Dokumentenserie.

Diesen Monat hat die portugiesische Steuerbehörde technische Spezifikationen für den Erhalt des Validierungscodes veröffentlicht und damit einen neuen Webdienst geschaffen. Für den Zugang zu diesem Webdienst ist ein spezielles, von der Steuerbehörde ausgestelltes Zertifikat erforderlich, das den Steuerpflichtigen oder Softwareanbietern zugewiesen werden kann.

Darüber hinaus hat die Steuerbehörde eine Standardliste von Dokumentenklassen und -typen erstellt, die die Übermittlung von Dokumententypen in einem strukturierten Format ermöglicht.

Ein ATCUD wird in allen Rechnungen ab Januar 2022 erforderlich sein. Um für den Stichtag gerüstet zu sein, müssen die Steuerzahler in der letzten Hälfte des Jahres 2021 die Validierungscodes für die Serien erhalten, die in den Anfang 2022 ausgestellten Rechnungen verwendet werden sollen.

Im April dieses Jahres stellte Portugal klar, dass gebietsfremde Unternehmen mit einer portugiesischen Mehrwertsteuerregistrierung die inländischen Mehrwertsteuervorschriften einhalten müssen. Dazu gehört unter anderem die Verwendung von zertifizierter Rechnungssoftware für die Rechnungserstellung. Diese Unternehmen müssen auch die Integrität und Authentizität der elektronischen Rechnungen sicherstellen. In Portugal wird die Integrität und Authentizität von Rechnungen durch die Verwendung einer qualifizierten elektronischen Signatur oder eines Siegels oder durch die Verwendung von EDI mit vertraglich vereinbarten Sicherheitsmaßnahmen vorausgesetzt.

Folglich müssen seit dem 1. Juli 2021 nicht niedergelassene, aber mehrwertsteuerlich registrierte Unternehmen eine zertifizierte Fakturierungssoftware einsetzen, um dem portugiesischen Recht zu entsprechen, wie es das Gesetzesdekret 28/2019, der Beschluss 404/2020-XXII und Rundschreiben 30234/2021 vorschreiben.

Das portugiesische E-Invoicing-Mandat für Transaktionen zwischen Unternehmen und Behörden beinhaltet eine Formatanforderung, die an bestimmte Übermittlungsmethoden geknüpft ist. Mit anderen Worten: Rechnungen an die öffentliche Verwaltung müssen elektronisch im CIUS-PT-Format ausgestellt und über einen der von der öffentlichen Verwaltung zur Verfügung gestellten Webdienste übermittelt werden.

Zunächst begann im Januar 2021 eine schrittweise Einführung, die große Unternehmen dazu verpflichtete, elektronische Rechnungen an öffentliche Auftraggeber auszustellen. Im Juli wurde der subjektive Geltungsbereich auf kleine und mittlere Unternehmen ausgeweitet. In einem letzten Schritt sollen bis Januar 2022 auch Kleinstunternehmen einbezogen werden.

Aufgrund der Covid-Pandemie hat Portugal eine mehrfach verlängerte Schonfrist eingeführt, innerhalb derer die öffentliche Verwaltung PDF-Rechnungen akzeptiert. Derzeit läuft die Schonfrist bis zum 31. Dezember 2021 , was in der Praxis bedeutet, dass alle Lieferanten der öffentlichen Verwaltung, unabhängig von ihrer Größe, die Vorschriften für die elektronische Rechnungsstellung im öffentlichen Beschaffungswesen bis zum 1. Januar 2022 erfüllen müssen.

Müssen Sie sicherstellen, dass die neuesten Vorschriften für die elektronische Rechnungsstellung eingehalten werden? Wenden Sie sich an unsere Steuerexperten bei Sovos.

In unserem letzten Blick auf SAF-T in Rumänien haben wir die von der rumänischen Steuerbehörde veröffentlichten technischen Spezifikationen detailliert beschrieben. Seitdem wurden weitere Anleitungen veröffentlicht, darunter eine offizielle Bezeichnung für die SAF-T-Einreichung: D406.

Um die Bedenken der Steuerzahler wegen der Komplexität des Berichts und der Schwierigkeiten bei der Extraktion zu zerstreuen, führen die Steuerbehörden eine freiwillige Testphase ein, die in den kommenden Wochen beginnen soll. Während dieses Zeitraums können die Steuerzahler die so genannte D406T einreichen, die Testdaten enthält, die die Behörden in Zukunft nicht für Prüfungszwecke verwenden werden.

Das rumänische SAF-T, D406, basiert auf dem OECD-Schema Version 2.0, das fünf Abschnitte enthält:

Die Einreichungsfristen sind wie folgt:

Die Steuerpflichtigen müssen die Abschnitte von D406 monatlich oder vierteljährlich einreichen, und zwar im Anschluss an den jeweiligen Steuerzeitraum für die Abgabe der Mehrwertsteuererklärung.

Für die erste Meldung haben die Steuerbehörden eine Nachfrist für die ersten drei Monate der Abgabe angekündigt. Diese Frist beginnt an dem Tag, an dem die Abgabepflicht für den betreffenden Steuerpflichtigen wirksam wird, wobei eine Nichtabgabe oder eine fehlerhafte Abgabe nicht bestraft wird, wenn die korrekten Angaben nach Ablauf der Frist eingereicht werden.

Die D406 muss elektronisch im PDF-Format mit einem XML-Anhang und einer elektronischen Signatur eingereicht werden. Die Größe der beiden Dateien darf 500 MB nicht überschreiten. Ist die Datei größer als die Höchstgrenze, wird sie vom Portal nicht akzeptiert und muss gemäß den Angaben in den rumänischen Leitlinien in Segmente unterteilt werden.

Die Steuerbehörden haben darauf hingewiesen, dass ein Steuerpflichtiger, der Fehler in der ursprünglichen Einreichung feststellt, eine Berichtigungserklärung einreichen kann, um diese Fehler zu korrigieren. Der Steuerpflichtige sollte eine zweite vollständig korrigierte Datei einreichen, um die fehlerhafte Originaldatei zu ersetzen. Reicht ein Steuerpflichtiger eine zweite D406 für denselben Zeitraum ein, so gilt dies automatisch als Berichtigungserklärung.

Müssen Sie die Einhaltung der neuesten rumänischen SAF-T-Anforderungen sicherstellen? Sprechen Sie mit unserem Team. Folgen Sie uns auf LinkedIn und Twitter , um über die neuesten Vorschriften und Updates auf dem Laufenden zu bleiben.

Willkommen zu unserer zweiteiligen Blogserie Q&über das französische Mandat für die elektronische Rechnungsstellung und das elektronische Berichtswesen, das 2023-2025 in Kraft treten wird. Das klingt weit weg, aber die Unternehmen müssen jetzt mit den Vorbereitungen beginnen, wenn sie die Anforderungen erfüllen wollen.

Das Sovos-Compliance-Team ist zurückgekehrt, um einige Ihrer dringendsten Fragen zu beantworten, die während unseres Webinars gestellt wurden.

In unserem ersten Blogbeitrag haben wir das neue Mandat, die elektronische Rechnungsstellung im Besonderen und Fragen zu diesem Thema erläutert.

Dieser Blog befasst sich mit der anderen Seite des Mandats – den elektronischen Meldepflichten. Diese werden für B2C- und grenzüberschreitende B2B-Transaktionen in Frankreich gelten, die regelmäßig gemeldet werden müssen.

Betrachten wir zunächst die häufigsten Fragen im Zusammenhang mit der elektronischen Berichterstattung über Zahlungen.

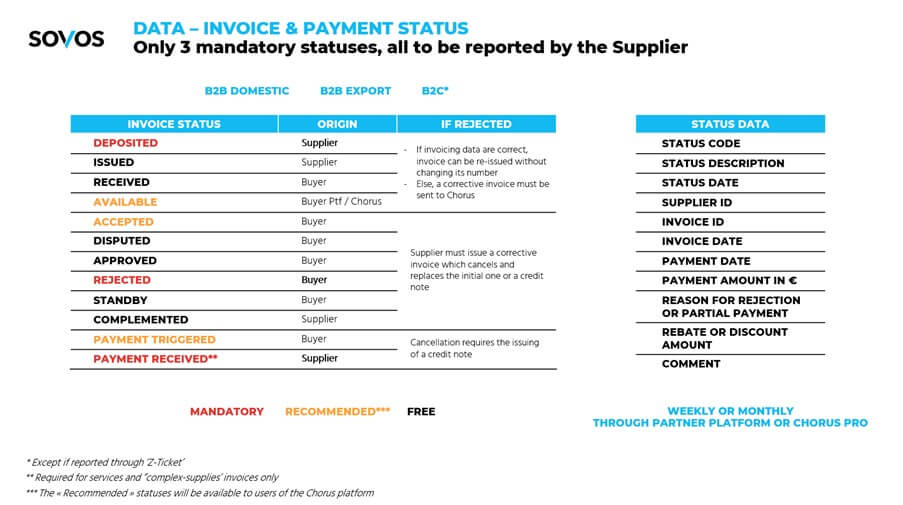

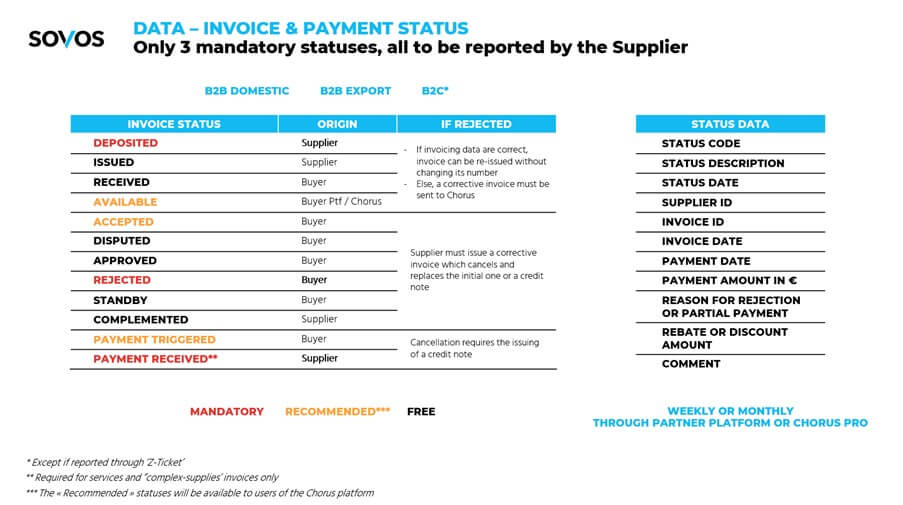

Welche Rechnungs- und Zahlungsstände sind zu melden?

Die folgende Folie aus unserem Webinar zeigt die Rechnungsstatus, ob diese obligatorisch, empfohlen oder frei sind, die Herkunft, die bei Ablehnung zu ergreifenden Maßnahmen, die Statusdaten und den Zeitpunkt, zu dem sie gemeldet werden müssen:

Wer ist für die elektronische Meldung von Zahlungen verantwortlich? Der Käufer, der Verkäufer, oder beide?

Ursprünglich hieß es, dass dies sowohl auf der Käufer- als auch auf der Verkäuferseite der Fall sein würde, aber die neuesten Informationen der DGFIP besagen eindeutig, dass es in der Verantwortung des Verkäufers liegen wird, den Rechnungsstatus und gegebenenfalls den Zahlungsstatus zu melden.

Allerdings ist eine weitere Klärung erforderlich, da der Verkäufer von der Antwort des Käufers auf einen bestimmten Status (z. B. "Rechnung abgelehnt") abhängig ist.

Ihr E-Invoicing- und E-Reporting-Projekt kann nicht isoliert durchgeführt werden. Es handelt sich um ein bedeutendes Projekt mit vielen Abhängigkeiten, an dem auch externe Dritte beteiligt sind.

In der Mitte der Transaktionskette wird es einen oder höchstwahrscheinlich mehrere Dritte geben. Dazu gehört Chorus Pro, das von der französischen Regierung als offizielle und obligatorische Plattform für Unternehmen zur Ausstellung elektronischer Rechnungen an öffentliche Verwaltungen ausgewählt wurde.

Dieser Abschnitt behandelt häufig gestellte Fragen zu den Zertifizierungsanforderungen für Partnerplattformen.

Gibt es eine Liste der offiziellen, validierten Partnerplattformen?

Auf dem DGFIP-Workshop vom 13. Juli 2021 zu diesem Thema wurde betont, dass es ein Registrierungsverfahren für Drittplattformen sowie für Steuerzahler, die ihre eigene Plattform betreiben wollen, geben wird.

Das Anmeldeverfahren besteht aus zwei Phasen:

Phase 1. Eine vorherige Auswahl durch die Steuerbehörden auf der Grundlage des allgemeinen Profils des Bewerbers (z. B. ob er seinen eigenen Steuerzahlungspflichten nachgekommen ist) und der von ihm angebotenen Dienstleistungen;

Phase 2. Innerhalb von 12 Monaten nach der Registrierung müsste ein unabhängiges Audit durchgeführt werden, das nachweist, dass die Plattform die Anforderungen der DGFIP erfüllt, wie z. B.:

<liDurchführung von Kontroll- und Zuordnungsaktivitäten (Extraktion von Rechnungsdaten sowohl für die elektronische Rechnungsstellung als auch für die elektronische Berichterstattung, bestimmte Rechnungsvalidierungsprüfungen – obligatorische Felder, Prüfsummen, Überprüfung der Kunden-ID – Zuordnung zu und von einem Mindestsatz obligatorischer Formate, Einhaltung der GDPR, usw.)

Einige weitere wichtige Punkte sind zu beachten:

Was ist die derzeitige Erwartung, wann die genauen erforderlichen Felder von der Regierung geliefert werden (Rechnungsspezifikationen mit allen erforderlichen Feldern und Werten)?

Excel-Dateien sind als Entwurfsdokument auf einer sehr detaillierten Ebene verfügbar, die Sovos auf Anfrage zur Verfügung stellen kann. Die endgültigen Spezifikationen sollten bis Ende September 2021 bekannt sein.

Haben Sie noch Fragen zur elektronischen Berichterstattung? In unserem Webinar auf Abruf finden Sie weitere Informationen und Ratschläge, wie Sie die Vorschriften einhalten können.

In der "Erklärung zu einer Zwei-Säulen-Lösung zur Bewältigung der steuerlichen Herausforderungen, die sich aus der Digitalisierung der Wirtschaft ergeben", die am 1. Juli 2021 veröffentlicht wurde, haben sich die Mitglieder des G20 Inclusive Framework on Base Erosion and Profit Shifting ("BEPS") auf einen Rahmen geeinigt, um mit einer globalen Steuerreform voranzukommen.

Damit werden die steuerlichen Herausforderungen einer zunehmend digitalen Weltwirtschaft angegangen. Bis zum 9. Juli 2021 haben 132 der 139 OECD/G20-Mitgliedsländer dem Inclusive Framework on BEPS zugestimmt.

Säule 1

Säule 1 gibt den Marktländern ein neues Besteuerungsrecht, den Betrag A, um sicherzustellen, dass Unternehmen unabhängig von ihrer physischen Präsenz Steuern auf einen Teil der verbleibenden Gewinne aus Aktivitäten in diesen Ländern zahlen. Säule 1 gilt für multinationale Unternehmen (MNU) mit einem weltweiten Umsatz von über 20 Milliarden Euro und einer Rentabilität von über 10 %.

Es wird eine neue Nexus-Regel geben, die die Zuweisung von Betrag A an ein Marktland erlaubt, wenn das multinationale Unternehmen mindestens 1 Million Euro an Einnahmen aus diesem Land erzielt. Für Länder mit einem BIP von weniger als 40 Mrd. Euro wird der Nexus auf 250.000 Euro festgesetzt.

Die "Sonderzweck-Nexus-Regel" bestimmt, ob ein Land für die Zuteilung des Betrags A in Frage kommt. Darüber hinaus haben sich die Länder auf eine Zuteilung von 20-30% der Restgewinne der multinationalen Unternehmen an die Länder des Marktes geeinigt, wobei der Nexus anhand eines umsatzbasierten Verteilungsschlüssels ermittelt wird.

Die Einnahmen werden dem Land des Endmarktes zugerechnet, in dem die Waren oder Dienstleistungen konsumiert werden, wobei die detaillierten Regeln für die Herkunft der Einnahmen noch nicht feststehen.

Weitere Einzelheiten zur Segmentierung sind noch in Arbeit, ebenso wie die endgültige Ausgestaltung eines Schutzbereichs für Marketing- und Vertriebsgewinne, der die der Marktgerichtsbarkeit über den Betrag A zugestandenen Restgewinne begrenzen wird.

Schließlich haben sich die Länder darauf geeinigt, den Betrag B zu straffen und zu vereinfachen, wobei der Schwerpunkt auf den Bedürfnissen von Ländern mit geringer Kapazität liegt. Die endgültigen Einzelheiten sollen bis Ende 2022 festgelegt werden.

Säule 2

Säule 2 besteht aus den Globalen Regeln zur Bekämpfung der Erosion der Bemessungsgrundlage ("GloBE"), die sicherstellen, dass multinationale Unternehmen, die den Schwellenwert von 750 Millionen Euro erreichen, einen Mindeststeuersatz von mindestens 15 % zahlen. Die GloBE-Regeln bestehen aus einer Regel zur Einbeziehung von Einkünften und einer Regel für unterbesteuerte Zahlungen, wobei letztere noch ausgearbeitet werden muss.

Säule 2 beinhaltet auch eine "Subject to tax"-Regel, die auf einem Abkommen basiert und es den Quellenländern erlaubt, bestimmte Zahlungen an verbundene Parteien, die einer Steuer unterhalb eines Mindestsatzes unterliegen, einer begrenzten Quellensteuer zu unterwerfen. Der Satz wird zwischen 7,5 und 9 Prozent liegen.

Es besteht derzeit die Verpflichtung, die Diskussion fortzusetzen, um die Gestaltungselemente des Plans innerhalb des vereinbarten Rahmens bis Oktober 2021 abzuschließen. Die Mitglieder des Inclusive Framework werden einen Umsetzungsplan vereinbaren und veröffentlichen.

Der derzeitige Zeitplan sieht vor, dass das multilaterale Instrument, mit dem der Betrag A umgesetzt wird, im Jahr 2022 entwickelt und zur Unterzeichnung aufgelegt wird, so dass der Betrag A im Jahr 2021 in Kraft treten kann. Auch die zweite Säule sollte 2022 in Kraft treten, um 2023 wirksam zu werden.

Obwohl man sich auf die wichtigsten Komponenten der Zwei-Säulen-Lösung geeinigt hat, steht ein detaillierter Umsetzungsplan, der auch die Lösung der verbleibenden Probleme umfasst, noch aus.

Da viele Länder diese Änderungen in naher Zukunft umsetzen könnten, ist es für Unternehmen, die in der digitalen Wirtschaft tätig sind, wichtig, die Entwicklungen im Zusammenhang mit dem OECD/G20-Projekt zur Erosion der Steuerbemessungsgrundlage und Gewinnverlagerung genau zu verfolgen und zu verstehen.

Müssen Sie die Einhaltung der neuesten Vorschriften für elektronische Dokumente sicherstellen? Wenden Sie sich an unsere Steuerexperten.

Intrastat ist ein Meldesystem für den innergemeinschaftlichen Handel mit Waren innerhalb der EU.

Gemäß der Verordnung (EG) Nr. 638/2004 müssen Steuerpflichtige, die innergemeinschaftliche Verkäufe und Käufe von Waren tätigen, Intrastat-Meldungen ausfüllen, wenn die Meldeschwelle überschritten wird.

Intrastat-Meldungen müssen sowohl im Versandland (durch den Verkäufer) als auch im Empfangsland (durch den Käufer) ausgefüllt werden. Das Format und die Datenelemente der Intrastat-Meldungen variieren von Land zu Land, obwohl einige Datenelemente in allen Mitgliedstaaten erforderlich sind. Auch die Meldeschwellen sind von Mitgliedstaat zu Mitgliedstaat unterschiedlich.

In dem Bemühen, die Datenerhebung zu verbessern und den Verwaltungsaufwand für Unternehmen zu verringern, wurde 2017 ein Projekt zur "Intrastat-Modernisierung" gestartet. Als Ergebnis dieses Projekts wurde die Verordnung (EU) 2019/2152 (die Verordnung über europäische Unternehmensstatistiken) angenommen.

Die praktischen Auswirkungen dieser Änderungen sind zweifach:

Derzeit müssen die Mitgliedstaaten im Rahmen von Intrastat die folgenden Informationen erheben:

Um den Aufwand für die Einhaltung der Vorschriften für kleine Unternehmen zu verringern, können die EU-Mitgliedstaaten Schwellenwerte festlegen, bei deren Unterschreitung die Unternehmen von ihrer Verpflichtung zur Ausfüllung von Intrastat befreit sind. Die Schwellenwerte werden jährlich von den Mitgliedstaaten festgelegt, wobei die Schwellenbeträge für Eingänge und Versendungen getrennt festgelegt werden.

Nach den derzeitigen Verordnungen können die Mitgliedstaaten keine Schwellenwerte festlegen, die dazu führen, dass weniger als 97 % der Versendungen aus dem Mitgliedstaat gemeldet werden, und keine Schwellenwerte festlegen, die dazu führen, dass weniger als 93 % der innergemeinschaftlichen Eingänge in den Mitgliedstaat gemeldet werden.

Nach den geltenden Vorschriften können die Mitgliedstaaten bestimmten Kleinunternehmen gestatten, vereinfachte Informationen zu melden, sofern der Wert des Handels, der der vereinfachten Meldung unterliegt, 6 % des gesamten Handels nicht übersteigt.

Nach der kommenden neuen Verordnung müssen die Mitgliedstaaten nur sicherstellen, dass 95 % der Versendungen gemeldet werden, und der Austausch von Daten über innergemeinschaftliche Einreisen zwischen den Mitgliedstaaten ist fakultativ.

Müssen Sie sicherstellen, dass Sie die neuesten Intrastat-Anforderungen erfüllen? Nehmen Sie Kontakt mit unseren Steuerexperten auf.

Bei der Einführung des polnischen CTC-Systems (Continuous Transaction Control), dem Krajowy System of e-Faktur, sind Fortschritte zu verzeichnen. Anfang des Jahres veröffentlichte das Finanzministerium einen Gesetzesentwurf, der noch vom Parlament verabschiedet werden muss, um Gesetz zu werden. Es wurden Entwürfe für Spezifikationen für elektronische Rechnungen veröffentlicht, und es gab eine öffentliche Konsultation zum CTC-System.

Im Juni gab das Finanzministerium bekannt, dass es alle von der Öffentlichkeit und den polnischen Ministern eingereichten Stellungnahmen zum CTC-System geprüft und beschlossen habe, folgende Maßnahmen zu ergreifen:

In der Ankündigung erläuterte der Minister die Vorteile der Einführung des CTC-Systems für die Steuerzahler. Dazu gehören: schnellere Mehrwertsteuererstattungen; Sicherheit der gespeicherten Rechnung in der Datenbank der Steuerbehörde bis zum Ende der obligatorischen Aufbewahrungsfrist; Gewissheit über die Rechnungszustellung an den Empfänger durch die CTC-Plattform und daher schnellere Rechnungszahlungen; Automatisierung der Rechnungsverarbeitung und des Rechnungsaustauschs durch die Annahme eines standardisierten E-Rechnungsformats.

Darüber hinaus werden aufgrund der neuen Vorschriften für die elektronische Rechnungsstellung die anstehenden Änderungen des SLIM-Mehrwertsteuerpakets 2 weitere Entlastungsmaßnahmen auslösen, z. B. im Zusammenhang mit der Behandlung von Duplikaten und Korrekturrechnungen.

Die polnischen Behörden machen gute Fortschritte bei der Umsetzung des Krajowy System e-Faktur. Es ist positiv zu sehen, dass sich die öffentliche Konsultation bei der Festlegung der nächsten Schritte als nützlich erwiesen hat, und die Absicht der Behörden, für Transparenz und rechtzeitige Dokumentation zu sorgen, wird sich hoffentlich während der gesamten Einführung des CTC-Systems fortsetzen.

Um mehr darüber zu erfahren, was wir für die Zukunft erwarten, laden Sie Trends herunter: Kontinuierliche Transaktionskontrollen.

Der Transport von Waren von einem Ort zum anderen ist ein wesentlicher Bestandteil des Geschäftslebens. Hersteller, Großhändler, Spediteure, Einzelhändler und Verbraucher müssen den Versand und die Handhabung von Rohstoffen, Teilen, Ausrüstungen, Fertigerzeugnissen und anderen Produkten sorgfältig aufeinander abstimmen, um den Geschäftsbetrieb aufrechtzuerhalten. Diese Harmonie in der Lieferkette macht die Produktion und den Handel in der Gesellschaft erst möglich.

In Kanada, den Vereinigten Staaten und den meisten europäischen Ländern mischen sich die Steuerverwaltungen kaum in diese Handelsprozesse ein. Bis vor kurzem galt dies auch für die meisten Länder Lateinamerikas. Mit der Zunahme und Ausweitung der elektronischen Rechnungsstellung in der Region ändert sich dies jedoch rasch.

Die meisten Regierungen mit ausgereiften E-Invoicing-Mandaten erkennen nun, dass diese Mechanismen und Regierungsplattformen als Mittel genutzt werden können, um zu verstehen, wo, was, wie und wann Waren bewegt werden. Die herkömmliche elektronische Rechnung reicht nicht mehr aus – und die Steuerbehörden verlangen von den Unternehmen, dass sie Warenbewegungen in Echtzeit melden.

Die Folgen sind ebenfalls gravierend. Waren, die ohne diese Dokumente auf öffentlichen Straßen transportiert werden, werden mit großer Wahrscheinlichkeit von den Behörden beschlagnahmt, und die Eigentümer und Transporteure müssen mit Geldstrafen und anderen Sanktionen rechnen.

Das Land mit dem ausgeklügeltsten System ist zweifellos Brasilien. Das MDF-e (oder Manifesto Eletrônico de Documentos Fiscais) ist ein obligatorisches Dokument, das von der Steuerverwaltung verlangt wird, um den Warenverkehr in Brasilien zu prüfen.

Dieses rein digitale Dokument kombiniert die Informationen einer elektronischen Rechnung (NF-e) und der elektronischen Dokumente, die Speditionsunternehmen ihren Kunden ausstellen (CT-e). Dieses System wurde 2014 obligatorisch und wurde seitdem durch ein ausgedehntes Netz von elektronischen Sensoren und Transpondern auf den öffentlichen Straßen Brasiliens erweitert und modernisiert, um sicherzustellen, dass jeder Lkw, der Waren transportiert, bereits über die entsprechenden MDF-e, NF-e und CT-e verfügt. In den meisten Fällen müssen die Behörden die Lkw nicht anhalten, um das Vorhandensein des Dokuments zu überprüfen.

Mexiko hat vor kurzem einen neuen Beschluss gefasst, wonach Steuerpflichtige, die Waren liefern oder einfach nur weiterverteilen, eine entsprechende Genehmigung der Steuerverwaltung (SAT) benötigen. Für Produkte, die auf der Straße, der Schiene, dem Luft- oder Wasserweg geliefert werden, ist die so genannte CFDI mit dem Zusatz Carta Porte erforderlich.

CFDI ist das Akronym für eine elektronische Rechnung in Mexiko. Diese Ergänzung von Carta Porte ist eine neue Anlage zur elektronischen Überweisungsrechnung (Traslado), die von den Eigentümern, die Produkte liefern, ausgestellt wird, oder zur CFDI der Einnahmen (Ingresos), die von den Transportunternehmen ausgestellt wird. Die Carta Porte enthält alle Angaben zu den beförderten Waren, dem verwendeten Lastwagen oder anderen Transportmitteln, dem Zeitpunkt der Lieferung, der Route, dem Bestimmungsort, dem Käufer, dem Spediteur und anderen Informationen. Dieses neue Mandat wird am 30. September 2021 in Kraft treten. Wie in Brasilien wird die Nichteinhaltung dieses Mandats mit empfindlichen Strafen geahndet.

Auch in Chile gibt es ein Mandat, wonach die Lieferung von Waren von der Steuerverwaltung vorautorisiert werden muss. Diese steuerlich genehmigten Dokumente sind lokal als Guias de Despacho (oder Versandleitfäden) bekannt und können seit Januar 2020 nur noch in einem elektronischen Format ausgestellt werden.

Es gibt einige Ausnahmen, in denen der Leitfaden von bestimmten Steuerpflichtigen vorübergehend in Papierform ausgegeben werden kann. Auch können Steuerpflichtige in Notfällen ermächtigt werden, Papierversionen des Leitfadens herauszugeben; dies entbindet den Herausgeber jedoch nicht davon, den Prozess zu regulieren, sobald die Notlage abgeschlossen ist.

Der Inhalt des Versandbegleitscheins hängt davon ab, wer ihn ausstellt, und vom Zweck der Lieferung (Verkauf, Konsignation, Rücksendung, Ausfuhr, interne Verbringung usw.), aber im Allgemeinen wird die Lieferung von Waren in Chile ohne den genehmigten Versandbegleitschein von der Steuerverwaltung (SII) mit Sanktionen geahndet.

In Argentinien gibt es eine Mehrwertsteuer auf Bundesebene und eine Bruttoumsatzsteuer auf Provinzebene. Um die Steuerhinterziehung einzudämmen, üben beide Regierungsebenen bestimmte Kontrollen beim Versand von Waren in ihrem Zuständigkeitsbereich aus.

Das System der Steuerbehörde zur Kontrolle der Warenströme auf öffentlichen Wegen ist nicht so umfassend wie in Brasilien, Chile und Mexiko, aber es nähert sich an. Nur die Provinzen Buenos Aires, Santa Fe und Mendoza sowie die Stadt Buenos Aires benötigen eine Genehmigung der Steuerbehörde für die Beförderung von Waren, die aus ihrem Zuständigkeitsbereich stammen oder für diesen bestimmt sind. Dazu benötigen sie den COT (oder Transport Operations Code), in dem alle Daten zu den Produkten, den Transportmitteln und andere Informationen enthalten sind, sobald die Genehmigung erteilt wurde. Die Provinzen Salta, Rio Negro und Entre Rios arbeiten an ähnlichen Regelungen.

Auf föderaler Ebene verlangt die AFIP (Föderale Steuerverwaltung) nur eine Vorabgenehmigung für die Lieferung bestimmter Produkte wie Fleisch und Getreide. Aber auch auf dieser Ebene ändert sich das regulatorische Umfeld.

Die AFIP hat zusammen mit dem Landwirtschafts- und dem Verkehrsministerium einen gemeinsamen Beschluss 5017/2021 gefasst, der die Verwendung eines digitalen Konnossements (Carta Porte Electronica) vorschreibt, wenn landwirtschaftliche Erzeugnisse auf öffentlichen Straßen in Argentinien transportiert werden. Diese Änderung wird am 1. November 2021 in Kraft treten. Im Jahr 2022 kann diese bundesweite Vorschrift auf andere Produkte ausgeweitet werden.

Das Erfordernis einer Genehmigung für die Beförderung von Waren in Lateinamerika ist nicht auf die größten Volkswirtschaften der Region beschränkt. Kleinere Länder, die über elektronische Rechnungsstellungssysteme verfügen, haben ihre Befugnisse erweitert oder sind dabei, sie zu erweitern, so dass die Steuerzahler verpflichtet sind, die Steuerbehörde zu informieren, bevor Waren im Rahmen eines Verkaufs oder einer anderen internen Verteilung bewegt werden.

In Peru beispielsweise müssen die Steuerzahler die Guias de Remision ausfüllen, bevor sie mit der Lieferung ihrer Produkte beginnen. Dieses elektronische Dokument muss der Steuerverwaltung (SUNAT) in dem für diesen Zweck festgelegten digitalen Format übermittelt und von ihr genehmigt werden und enthält alle Informationen über das gelieferte Produkt, den Aussteller, den Empfänger, das Transportmittel, die Daten und mehr.

In Uruguay gibt es das "e-Remitos", ein von der Steuerverwaltung (DGI) genehmigtes elektronisches Dokument. Es ist für jede physische Bewegung von Waren in Uruguay erforderlich. Wie in anderen Ländern enthält dieses Dokument alle Informationen über die beförderten Waren, das verwendete Transportmittel, den Aussteller, den Empfänger und zusätzliche Daten. Es wird elektronisch übermittelt und von der Steuerverwaltung unter Verwendung der zu diesem Zweck erstellten XML-Schemata genehmigt.

Schließlich verlangt die ecuadorianische Steuerverwaltung (SRI) für den legalen Transport von Waren innerhalb des Landes den "Guias de Remision" (Lieferschein). Da die Infrastruktur zur Unterstützung der elektronischen Rechnung in Ecuador noch nicht vollständig entwickelt ist, erlaubt die Steuerverwaltung dem Steuerzahler in einigen Fällen, diesen Teil des Mandats zu erfüllen, indem er die elektronische Rechnung von dem Einzelhändler ausstellen lässt, der die Waren an seine Kunden liefert. Obwohl Kolumbien und Costa Rica kein separates elektronisches Dokument für die Genehmigung von Warentransporten verlangen, wird erwartet, dass diese Anforderung in Zukunft in Kraft treten wird, so wie es in vielen anderen Ländern der Region geschehen ist.

Das gemeinsame Element all dieser Mandate in Lateinamerika ist, dass sie alle eng mit dem in jedem Land vorgeschriebenen elektronischen Rechnungsstellungssystem verknüpft sind. Sie werden im Grunde als ein weiteres Modul des elektronischen Rechnungssystems betrachtet, bei dem Informationen über Waren, die auf öffentlichen Straßen, Wasserwegen, per Bahn oder Flugzeug transportiert werden, über die zu diesem Zweck erstellten XML-Schemata an die Steuerverwaltung übermittelt werden sollten.

Die Steuerverwaltungen in der Region arbeiten aktiv an der Verbesserung ihrer Systeme, um sicherzustellen, dass die Warenbewegungen in Echtzeit ordnungsgemäß kontrolliert werden. In einigen Fällen haben die Steuerverwaltungen Online-Lösungen für Steuerzahler mit einer geringen Anzahl von Lieferungen bereitgestellt. Für alle anderen Steuerpflichtigen ist jedoch eine selbstentwickelte Lösung erforderlich.

Die Durchsetzung des Mandats erfolgt nicht nur durch die Steuerverwaltung, sondern auch durch die Polizei und die Straßenverkehrsbehörden, die beide routinemäßig Waren beschlagnahmen, die nicht den Vorschriften entsprechen. Da sich diese Mandate bei der Bekämpfung von Steuervermeidung und Schmuggel als erfolgreich erwiesen haben, kann man mit Sicherheit sagen, dass die Remitos, die Versandbegleitdokumente, die Carta Porte oder die COTs auf Dauer Bestand haben werden und dass Steuerzahler, die in Lateinamerika Geschäfte machen, keine andere Wahl haben, als sich an diese neuen Vorschriften zu halten.

Um mehr darüber zu erfahren, was unserer Meinung nach die Zukunft bringt, laden Sie VAT Trends herunter: Toward Continuous Transaction Controls. Folgen Sie uns auf LinkedIn und Twitter , um über regulatorische Neuigkeiten und Updates auf dem Laufenden zu bleiben.

Mehr als 170 Länder in der ganzen Welt haben ein Mehrwertsteuersystem eingeführt, und einige der jüngsten Länder sind die Golfstaaten. Im Bestreben, die wirtschaftlichen Ressourcen zu diversifizieren, haben die Golfstaaten in den letzten zehn Jahren andere Wege zur Finanzierung ihrer öffentlichen Dienstleistungen erforscht.

Infolgedessen unterzeichnete der Golfkooperationsrat (GCC), bestehend aus Saudi-Arabien, den Vereinigten Arabischen Emiraten, Bahrain, Kuwait, Katar und Oman, 2016 das gemeinsame Mehrwertsteuerabkommen zur Einführung eines Mehrwertsteuersystems mit einem Satz von 5 %.

Im Anschluss an das Mehrwertsteuerabkommen führten Saudi-Arabien und die VAE 2018 die Mehrwertsteuer ein. Bahrain folgte mit einer Mehrwertsteuerregelung im Jahr 2019. Zuletzt hat Oman ab April 2021 eine Mehrwertsteuer von 5 % eingeführt, und sowohl Katar als auch Kuwait werden voraussichtlich im nächsten Jahr Mehrwertsteuergesetze erlassen.

Nach der Einführung der Mehrwertsteuer und der Erhöhung des Mehrwertsteuersatzes von 5 % auf 15 % hat Saudi-Arabien den nächsten Schritt unternommen, um die Kontrollmechanismen für die Einhaltung der Mehrwertsteuer zu digitalisieren.

Die im Dezember 2020 in Kraft getretene E-Invoicing-Verordnung verpflichtet alle gebietsansässigen Steuerpflichtigen, Rechnungen elektronisch zu erstellen und aufzubewahren. Diese Verpflichtung wird ab dem 4. Dezember 2021 in Kraft treten.

Saudi-Arabien hat seit der Einführung der Mehrwertsteuer im Jahr 2018 erhebliche Fortschritte gemacht. Es wird erwartet, dass die saudische E-Invoicing-Verordnung nicht nur die Digitalisierung und Automatisierung für Unternehmen fördert, sondern auch zu effizienteren MwSt-Kontrollen und besseren makroökonomischen Daten für die Steuerbehörde führt – eine Entwicklung, die wahrscheinlich bald von anderen GCC-Ländern nachgeahmt werden wird.

In Anbetracht der Anstrengungen, die mit der Digitalisierung staatlicher Prozesse verbunden sind, und des Zeitplans für die Einführung der Mehrwertsteuer dürften die VAE der nächste Kandidat für eine ähnliche Einführung der elektronischen Rechnungsstellung sein. Obwohl es derzeit keine Pläne für einen verbindlichen Rahmen gibt, haben die VAE kühne Pläne für eine allgemeine Digitalisierung angekündigt. Laut , der Website der VAE-Regierung, "wird die Regierung von Dubai Smart im Jahr 2021 komplett auf Papier verzichten und damit mehr als 1 Milliarde Papierstücke, die jedes Jahr für Behördentransaktionen verwendet werden, eliminieren, was Zeit, Ressourcen und die Umwelt schont."

Die Verbreitung der Digitalisierung der Mehrwertsteuer ist in der Regel die zweite Reform nach der Einführung der Mehrwertsteuer. Da Bahrain und Oman ebenfalls über Mehrwertsteuersysteme verfügen, wäre die Einführung der obligatorischen elektronischen Rechnungsstellung in diesen Ländern in den nächsten Jahren keine Überraschung. Die Einführung der elektronischen Rechnungsstellung in Katar und Kuwait hängt vom Erfolg der Umsetzung der Mehrwertsteuer ab, daher ist es nicht einfach abzuschätzen, wann die Digitalisierung der Mehrwertsteuer in diesen Ländern beginnen wird, aber es besteht kein Zweifel, dass dies irgendwann geschehen wird.

Nach der Einführung der elektronischen Rechnungsstellung werden die Golfstaaten möglicherweise auch andere MwSt-Prozesse, einschließlich der MwSt-Erklärungen, digitalisieren. Ein weiterer Trend, auf den sich die Länder zubewegen, ist die Vorausfüllung der MwSt-Erklärungen anhand der über die elektronische Rechnungsstellung erfassten Daten.

Unabhängig von der Form der Digitalisierung wird es viele bewegliche Teile in Bezug auf die Mehrwertsteuer und ihre Ausführung geben. Unternehmen, die in der Region tätig sind, sollten darauf vorbereitet sein, in ihre Prozesse zur Einhaltung der Mehrwertsteuer zu investieren, um unnötige Geldstrafen und Reputationsrisiken bei Nichteinhaltung zu vermeiden.

Um mehr darüber zu erfahren, was unserer Meinung nach die Zukunft bringt, laden Sie VAT Trends herunter: Toward Continuous Transaction Controls. Folgen Sie uns auf LinkedIn und Twitter , um über regulatorische Neuigkeiten und Updates auf dem Laufenden zu bleiben.

Ein aktueller Megatrend in der Umsatzsteuer sind kontinuierliche Transaktionskontrollen (CTCs), bei denen die Steuerverwaltungen zunehmend Daten zu Geschäftstransaktionen in Echtzeit abfragen und oft Daten vorautorisieren, bevor ein Unternehmen zum nächsten Schritt im Verkaufs- oder Einkaufsworkflow übergehen kann.

Wenn eine Steuerbehörde CTCs einführt, neigen Unternehmen dazu, dies als eine zusätzliche Reihe von Anforderungen zu betrachten, die von IT-Experten in ERP- oder Transaktionsautomatisierungssoftware implementiert werden müssen. Diese reflexartige Reaktion ist verständlich, da die Implementierungszeiträume in der Regel kurz und die möglichen Sanktionen bei Nichteinhaltung erheblich sind.

Aber Unternehmen täten besser daran, diese Änderungen als Teil einer fortlaufenden Reise anzugehen, um Ineffizienzen und andere Risiken zu vermeiden. Aus Sicht der Steuerbehörden sind CTCs keine eigenständige Übung, sondern Teil einer umfassenderen digitalen Transformationsstrategie, bei der alle Daten, auf die zu Prüfungszwecken legal zugegriffen werden kann, elektronisch an sie übermittelt werden.

In der Digitalisierungsvision vieler Steuerbehörden wird jede Datenkategorie in "organischen" Abständen empfangen, die der natürlichen Kadenz der Datenverarbeitung durch die Unternehmen und dem Datenbedarf der Behörden folgen.

Steuerverwaltungen nutzen die Digitalisierung, um komfortabler, granularer und häufiger auf Daten zuzugreifen.

Ein Unternehmen, das dieses Kontinuum von der alten Welt des Berichtswesens und der Rechnungsprüfung zur neuen Welt des automatisierten Datenaustauschs nicht berücksichtigt, riskiert, sich zu sehr auf das "Wie" zu konzentrieren – die Orchestrierung von Nachrichten zu und von einer CTC-Plattform – anstatt das "Warum" im Auge zu behalten – die Transparenz der Geschäftsabläufe.

Daten, die schneller und in einem strukturierten, maschinell verwertbaren Format eingehen, sind für Steuerverwaltungen unendlich viel wertvoller, da sie die Möglichkeit haben, tiefergehende Analysen sowohl von unterschiedlichen Datenquellen der Steuerzahler als auch von Dritten durchzuführen.

Wenn Ihre Geschäftsdaten unvollständig oder fehlerhaft sind, setzen Sie sich wahrscheinlich vermehrten Betriebsprüfungen aus, da Ihre schlechten Daten vom Finanzamt genauer unter die Lupe genommen werden und transparenter sind.

Anders ausgedrückt: In einer digitalisierten Welt der Steuer wird Müll in Müll umgewandelt.

Viele Unternehmen haben die Zauberformel zur Behebung dieser Datenprobleme bereits zur Hand. Beginnen Sie mit der Vorbereitung auf diese Welle der Mehrwertsteuer-Digitalisierung mit einem Projekt zur Analyse interner Datenprobleme und arbeiten Sie mit vorgelagerten internen und externen Stakeholdern – einschließlich Lieferanten – an deren Behebung.

Tools, die für die Einführung von automatisierten Kontrollen für die Prozesse der Umsatzsteueranmeldung entwickelt wurden, können helfen, einen besseren Einblick in die vorgelagerten Datenprobleme zu erhalten, die ausgebügelt werden müssen. Dieselben Tools können Ihnen auch bei der CTC-Reise helfen, indem sie Datenextraktions- und -integrationsmethoden, die für die Umsatzsteuerberichterstattung eingerichtet wurden, für die CTC-Übertragung wiederverwenden und so eine bessere Data Governance schaffen und eine Verbindung zwischen diesen beiden natürlich verbundenen Prozessen aufrechterhalten.

Viele schlechte Daten stammen aus verbleibenden papierbasierten Prozessen, wie z. B. Lieferantenrechnungen in Papier- oder PDF-Format oder Kundenbestellungen. Wenn Sie jetzt Maßnahmen ergreifen, um auf automatisierte Prozesse umzustellen, die auf strukturierten, vollständig maschinenlesbaren Alternativen basieren, wird das einen großen Unterschied machen.

Die Verbesserung der Rechnungsdaten ist nicht die einzige Herausforderung. Mit der unvermeidlichen Ausweitung der unter den CTC-Regeln einzureichenden Dokumententypen (von der Rechnung über Genehmigungsnachrichten auf der Käuferseite bis hin zu Transportdokumenten und Zahlungsstatusdaten) werden die Steuerverwaltungen immer mehr Ihrer Daten sowie die Daten von Handelspartnern und Dritten abgleichen – denken Sie an Finanzinstitute, Zollbehörden und andere verfügbare Datenpunkte.

Es ist unwahrscheinlich, dass die Steuerverwaltungen ihre Digitalisierungsbemühungen bei den indirekten Steuern einstellen werden. Mandate zur Einführung von The Standard Audit File for Tax (SAF-T ) und ähnliche E-Accounting-Anforderungen zeigen, wie schnell sich die Länder von der alten Welt der Steuer- und Vor-Ort-Prüfungen entfernen.

All diese Daten, aus mehreren Quellen mit starker Authentifizierung, werden ein immer detaillierteres und unbestreitbares Bild Ihrer Geschäftstätigkeit zeichnen. Es ist nur eine Frage der Zeit, bis Körperschaftssteuererklärungen von Steuerverwaltungen vorausgefüllt werden, die wenig bis keine legitimen Änderungen von Ihrer Seite erwarten.

Substanz geht vor Form" ist ein beliebter Aphorismus in der Welt der Steuern. Da immer mehr Geschäftsanwendungen und Datenströme für Steuerverwaltungen leicht zugänglich werden, müssen Sie damit beginnen, Datenqualität und -konsistenz als ersten Schritt zu berücksichtigen, um in der Welt des digitalisierten Steuervollzugs erfolgreich zu sein.

Letztendlich wollen die Steuerverwaltungen Ihr Geschäft verstehen. Sie wollen nicht nur Daten, sie wollen aussagekräftige Informationen darüber, was Sie tun, warum Sie es tun, wie Sie handeln, mit wem und wann. Das ist auch genau das, was Ihre Eigentümer und Ihr Management wollen.

Die letztendlichen Ziele von Unternehmen und Steuerverwaltungen sind also die gleichen – nur dass Unternehmen oft die betriebliche Effizienz und finanzielle Ziele in den Vordergrund stellen, während Steuerverwaltungen sich darauf konzentrieren, die bestmöglichen, objektiven Informationen zu erhalten.

Die Einführung von CTCs durch die Steuerverwaltung kann ein Segen sein, und es gibt Vorteile, wenn Sie bessere Analysen in Ihrem Unternehmen einführen, um die Anforderungen der Steuerverwaltung zu erfüllen.

Der wahre Wert liegt in Echtzeit-Einblicken in Geschäftsabläufe und Finanzindikatoren wie Cash-Management oder Schwachstellen in der Lieferkette. Dieses Maß an sofortigem Einblick in Ihr eigenes Geschäft ermöglicht es Ihnen auch, immer einen Schritt voraus zu sein, so dass Sie die Kontrolle über das Bild haben, das Ihre Daten den Behörden liefern.

CTCs sind der natürliche nächste Schritt auf dem Weg zu einer schönen neuen Welt der Unternehmenstransparenz.

Download VAT Trends: Toward Continuous Transaction Controls für weitere Perspektiven über die Zukunft der Steuer. Folgen Sie uns auf LinkedIn und Twitter , um über regulatorische Neuigkeiten und Entwicklungen auf dem Laufenden zu bleiben.

Japan befindet sich mitten in einem mehrjährigen Prozess der Aktualisierung seines Verbrauchssteuersystems. Dieser begann mit der Einführung seines Systems mit mehreren Steuersätzen am 1. Oktober 2019 und der nächste Schritt wird voraussichtlich die Einführung des sogenannten Qualified Invoice Systems als Steuerkontrollmaßnahme am 1. Oktober 2023 sein.

Mit dieser bedeutenden Änderung versucht die japanische Regierung, ein seit vielen Jahren bestehendes Problem der Steuerflucht zu lösen.

Die japanische indirekte Steuer wird als japanische Verbrauchssteuer (JCT) bezeichnet und wird auf die Lieferung von Waren und Dienstleistungen in Japan erhoben. Der Verbrauchssteuersatz wurde am 1. Oktober 2019 von 8 % auf 10 % erhöht. Gleichzeitig führte Japan mehrere Sätze ein, wobei für bestimmte Transaktionen ein reduzierter Steuersatz von 8 % gilt.

Derzeit folgt Japan nicht der gängigen Praxis, den geltenden Steuersatz in die Rechnung aufzunehmen, um die Verbrauchssteuer zu berechnen. Stattdessen basiert das derzeitige System (das sogenannte "Ledger-System") auf Transaktionsnachweisen und der Buchhaltung des Unternehmens. Die Regierung ist der Meinung, dass dieses System zu systemischen Problemen in Bezug auf Steuervermeidung führt.

Um dem entgegenzuwirken, wird ab 1. Oktober 2023 ein neues System – das Qualified Invoice System – eingeführt. Der Hauptunterschied zu einer heute ausgestellten Rechnung besteht darin, dass eine qualifizierte Rechnung eine Aufschlüsselung der anwendbaren Steuersätze für diese bestimmte Transaktion enthalten muss.

Unter dem neuen System können nur registrierte JCT-Zahler qualifizierte Steuerrechnungen ausstellen, und auf der Käuferseite der Transaktion werden Steuerzahler nur dann zum Vorsteuerabzug berechtigt sein, wenn eine qualifizierte Rechnung ausgestellt wurde. Mit anderen Worten: Das Qualified Invoice System erfordert von beiden Parteien eine Anpassung ihrer Rechnungsvorlagen und -prozesse, um neue Informationen sowie die Notwendigkeit der Registrierung bei den zuständigen Steuerbehörden festzulegen.

Vom 1. Oktober 2019 bis zum 1. Oktober 2023 gilt eine Übergangsfrist für die Implementierung des neuen E-Invoicing-Systems.

Um qualifizierte Rechnungen ausstellen zu können, müssen sich JCT-Steuerzahler bei Japans National Tax Agency ("NTA") registrieren lassen. Die Registrierung kann frühestens ab dem 1. Oktober 2021 beantragt werden, und dieser Antrag muss bis spätestens 31. März 2023 gestellt werden, also sechs Monate vor dem Einführungsdatum des E-Invoicing-Systems. Nicht registrierte Steuerzahler werden keine qualifizierten Rechnungen ausstellen können.

Die registrierten JCT-Zahler können elektronische Rechnungen anstelle von papierbasierten Rechnungen ausstellen, sofern bestimmte Bedingungen erfüllt sind.

Die Einführung des Qualified Invoice System wird sowohl japanische als auch ausländische Unternehmen betreffen, die in Japan JCT-steuerpflichtige Transaktionen durchführen. Um eine ordnungsgemäße Steuerberechnung und Vorsteuergutschrift zu gewährleisten, müssen Steuerzahler sicherstellen, dass sie die Anforderungen verstehen und ihre Buchhaltungs- und Buchführungssysteme aktualisieren oder anpassen, um die neuen Anforderungen vor der Einführung des Qualified Invoice System im Jahr 2023 zu erfüllen.

Kontaktieren Sie mit unseren Experten, die Ihnen bei der Vorbereitung auf das japanische Qualified Invoice System helfen können.

Der Weg der Türkei zur E-Transformation, der 2010 begann, wurde 2012 systematischer. Dieser Prozess begann zunächst mit der Einführung von E-Ledgern am 1. Januar 2012 und hat seitdem einen viel größeren Umfang für E-Dokumente erreicht. </p

Die türkische Steuerverwaltung (TRA), die den E-Transformationsprozess anführt, hat eine wichtige Rolle dabei gespielt, Unternehmen zur Digitalisierung der Steuer zu ermutigen und ein erfolgreiches Modell für die Verfolgung von steuerbezogenen Verfahren geschaffen.

Sie können mehr über die E-Transformation der Türkei in unserem E-Book Navigating Turkey’s Evolving Tax Landscape lesen.

Der Prozess wurde durch neue Anforderungen an E-Dokumente weiter beschleunigt.

Die TRA weitet den Anwendungsbereich von E-Dokumenten weiter aus, und die Arten von E-Dokumenten, die verwendet werden, sind:

Viele Steuerzahler haben das neue System freiwillig angenommen, seit die TRA diesen ganzen Prozess eingeführt hat. Die neuesten Aktualisierungen der TRA für E-Dokumente sind von entscheidender Bedeutung für die Überwachung von Steuerverfahren.

Mit der zunehmenden Verbreitung von E-Dokumenten werden sich die Einnahmeverluste durch Steuerverfahren verringern. E-Dokumente bieten zusätzliche Vorteile für öffentliche Einrichtungen und private Unternehmen, wie Zeitersparnis, Kostenminimierung und Produktivitätssteigerung. Es ist sicher, dass der Umfang von E-Dokumenten in der Türkei in Zukunft weiter zunehmen wird, was sich auf Steuerzahler und Steuerverfahren auswirken wird.

Setzen Sie sich mit in Verbindung, um herauszufinden, wie die Sovos Tax Compliance Software Ihnen dabei helfen kann, Ihre Anforderungen an E-Transformation und E-Dokumente in der Türkei zu erfüllen.

In diesem Blog geben wir einen Einblick in kontinuierliche Transaktionskontrollen (CTCs) und die oft damit verbundene Terminologie.

Angesichts wachsender Mehrwertsteuerlücken auf der ganzen Welt führen immer mehr Steuerbehörden immer strengere Kontrollen ein. Ihr Ziel ist es, die Effizienz zu steigern, Betrug zu verhindern und die Einnahmen zu erhöhen.

Eine der Möglichkeiten, wie Regierungen einen besseren Einblick in die Transaktionen eines Unternehmens erhalten können, ist die Einführung von CTCs. Diese Mandate verlangen von Unternehmen, ihre Rechnungsdaten in Echtzeit oder nahezu in Echtzeit an die Steuerbehörde zu senden. Eine beliebte CTC-Methode sieht vor, dass eine Rechnung freigegeben werden muss, bevor sie ausgestellt oder bezahlt werden kann. Auf diese Weise hat die Steuerbehörde nicht nur Einsicht, sondern auch ein gewisses Maß an operativer Kontrolle über die Geschäftsvorgänge.

Das Grundprinzip der MwSt. (Mehrwertsteuer) besteht darin, dass die Regierung einen Prozentsatz des Mehrwerts auf jeder Stufe einer Wirtschaftskette erhält. Die Kette endet mit dem Verbrauch der Waren oder Dienstleistungen durch eine Einzelperson. Die Mehrwertsteuer wird von allen Parteien in der Kette, einschließlich des Endkunden, bezahlt. Allerdings können nur Unternehmen ihre Vorsteuer abziehen.

Viele Regierungen verwenden Rechnungen als primären Nachweis bei der Ermittlung "indirekter" Steuern, die ihnen von Unternehmen geschuldet werden. Die Mehrwertsteuer ist bei weitem die bedeutendste indirekte Steuer für fast alle Handelsnationen der Welt. In vielen Ländern mit Mehrwertsteuer trägt die Steuer zu mehr als 30 % der gesamten Staatseinnahmen bei.

Die Mehrwertsteuerlücke ist die Gesamtdifferenz zwischen den erwarteten Mehrwertsteuereinnahmen und dem tatsächlich erhobenen Betrag.

In Europa beläuft sich die MwSt.-Lücke laut dem neuesten Bericht der Europäischen Kommission auf etwa 140 Mrd. € pro Jahr. Dieser Betrag stellt einen Verlust von 11 % der erwarteten Mehrwertsteuereinnahmen im Block dar. Weltweit schätzen wir, dass die fällige, aber von den Regierungen aufgrund von Fehlern und Betrug nicht eingezogene Mehrwertsteuer bis zu einer halben Billion Euro betragen könnte. Dies entspricht in etwa dem BIP von Ländern wie Norwegen, Österreich oder Nigeria. Die Mehrwertsteuerlücke macht etwa 15-30 % der weltweit fälligen Mehrwertsteuer aus.