Infolge der Umsetzung des Finanzgesetzes 2020, das die Verwaltung und Erhebung der Einfuhrumsatzsteuer vom Zoll auf die Generaldirektion für öffentliche Finanzen (DGFIP) überträgt, hat Frankreich die obligatorische Meldung der Einfuhrumsatzsteuer in der Umsatzsteuererklärung eingeführt, anstatt wie üblich die Möglichkeit zu haben, die Zahlung über den Zoll abzuwickeln. Diese Änderung trat am 1. Januar 2022 in Kraft, zusammen mit weiteren Änderungen in der französischen Mehrwertsteuerberichterstattung, einschließlich der Declaration of Exchange Goods (DEB), die aufgeteilt ist , wo die Intrastat-Versand- und die EG-Verkaufsliste nun getrennte Berichte sind.

Dieses neue Importverfahren ist für alle Steuerzahler, die in Frankreich für Mehrwertsteuerzwecke identifiziert sind, obligatorisch. Registrierte Steuerzahler können nicht mehr für die Zahlung der Einfuhrumsatzsteuer an den Zoll optieren und müssen die gesamte Einfuhrumsatzsteuer über die Umsatzsteuererklärung melden. Dies ist eine Abkehr von dem früheren Verfahren, bei dem die Steuerpflichtigen eine vorherige Genehmigung für die Umkehrung der Steuerschuldnerschaft benötigten, um die Einfuhrumsatzsteuer über die Umsatzsteuererklärung zu zahlen. Jetzt ist dieses Verfahren automatisch und obligatorisch, und es ist keine Genehmigung erforderlich.

Folglich müssen sich Steuerpflichtige mit Einfuhrumsätzen nach Frankreich nun für Mehrwertsteuerzwecke bei den französischen Steuerbehörden registrieren lassen. Außerdem muss die französische innergemeinschaftliche Mehrwertsteuernummer des Schuldners der Einfuhrumsatzsteuer auf allen Zollerklärungen angegeben werden.

Änderungen der Mehrwertsteuererklärung

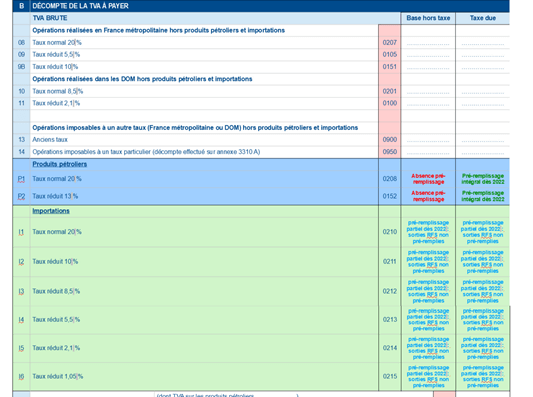

Zu den Änderungen bei der französischen Mehrwertsteuererklärung gehören (siehe Abbildung 1):

- Neue Felder für die Meldung von Einfuhrumsatzsteuer und Mineralölerzeugnissen

- Neues Nummerierungssystem für den Großteil der Rückgabe

- Vorausgefüllte Informationen über Einfuhren – listet den Betrag der erhobenen Einfuhrumsatzsteuer aus den zuvor bei der Generaldirektion für Zölle und indirekte Steuern (DGDDI) angemeldeten Zollpositionen auf. Die Steuerzahler haben die Möglichkeit, die vorausgefüllten Einfuhrbeträge vor der Übermittlung zu bearbeiten.

- Die vorausgefüllten Informationen werden ab dem 14. des auf das Fälligkeitsdatum folgenden Monats ausgefüllt

- MwSt.-Erklärungen, die Einfuhrumsatzsteuer enthalten, sind am 24. Tag des Monats nach dem Einreichungszeitraum fällig

Auswirkungen auf die Steuerzahler

Ab dem 31. Dezember 2021 müssen sich "ausländische Unternehmer", die Waren importiert und dann vor Ort im Rahmen der inländischen Umkehrung der Steuerschuldnerschaft verkauft haben, aufgrund des Importanteils des Umsatzes registrieren lassen und werden weiterhin die Umkehrung der Steuerschuldnerschaft auf ihre Verkäufe anwenden. Dazu muss nun eine neue MwSt-Erklärung abgegeben werden.

Darüber hinaus musste ein ausländisches Unternehmen, das Waren nach Frankreich importierte und vor Ort Verkäufe im Rahmen der Umkehrung der Steuerschuldnerschaft tätigte, bis zum 31. Dezember 2021 die gezahlte Einfuhrumsatzsteuer im Rahmen der Erstattungsrichtlinie (EU-Unternehmen) oder der Richtlinie 13th (Nicht-EU-Unternehmen) zurückfordern. Bei den Forderungen nach der Erstattungsrichtlinie hätte sich für Frankreich ein Liquiditätsvorteil ergeben, weil die Unternehmen entweder keine Forderungen einreichten (geringer Wert) oder weil die Forderungen wegen Nichteinhaltung abgelehnt wurden. Bei Anträgen gemäß der Richtlinie 13. und den beiden vorangegangenen Erwägungen stellte sich auch die Frage der "Gegenseitigkeit", die Anträge aus einigen Ländern, wie z. B. den USA, verhinderte. Nach der neuen Regelung wird die gesamte Einfuhrumsatzsteuer zurückgefordert, was zu einem potenziellen Haushaltsdefizit führt.