Obwohl Versicherungsunternehmen ihr Bestes tun, um ihre Steuerverbindlichkeiten auf die konformste Weise zu begleichen, können dennoch historische Verbindlichkeiten auftreten. Hier finden Sie einen Überblick über die verschiedenen Arten von historischen Erklärungen mit einigen Beispielen für die Versicherungsprämiensteuer (IPT).

Wann eine Steuerschuld zu einer historischen Schuld wird

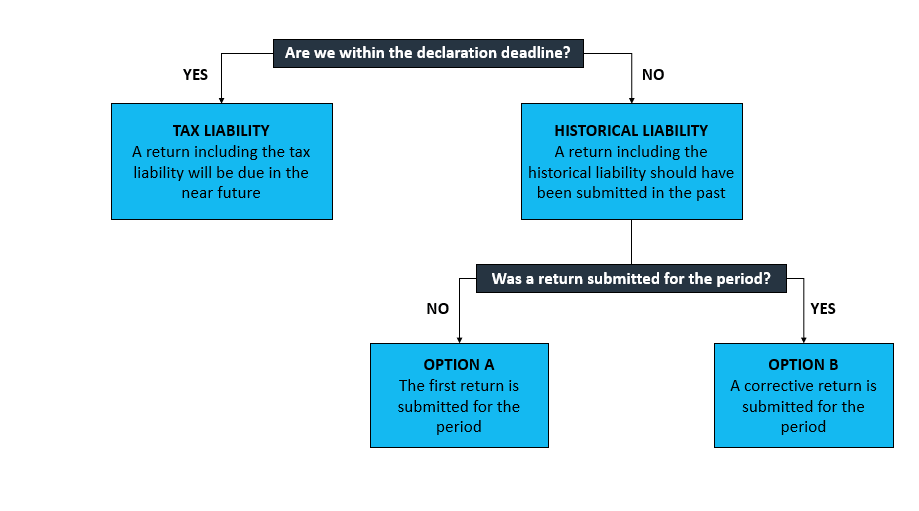

Lassen Sie uns mit einem einfachen Diagramm beginnen:

Sind wir innerhalb der Deklarationsfrist?

Untersuchen Sie zunächst, ob die (z. B. bei einem internen Audit) entdeckte Verbindlichkeit zu melden war oder nicht.

Zum Beispiel gibt es in Italien eine jährliche Rückgabepflicht. Wenn eine Verbindlichkeit im Dezember 2020 für die Berechnung im Januar 2020 übersehen wurde, wird die Jahreserklärung für 2020 den korrekten Betrag der Verbindlichkeiten für diesen Zeitraum enthalten und rechtzeitig eingereicht.

Alles scheint in Ordnung, aber vergessen Sie nicht die Zahlungen. Obwohl in diesem italienischen Beispiel die Erklärung nicht versäumt wurde, wurde die Zahlungsfrist versäumt. Berücksichtigen Sie die Abrechnungsfrist bei der Nachzahlung und Strafen und Zinsen müssen entsprechend gezahlt werden.

Lassen Sie uns andererseits einen anderen Fall betrachten: den halbjährlichen ASF-Zuschlag in Portugal. Wenn wir im Juni fälschlicherweise keinen ASF für eine Versicherungssparte im Januar berechnet haben, gibt es keine Strafen oder Rückgaben, die korrigiert werden müssen, da ASF nur halbjährlich, in diesem speziellen Fall im Juli, erklärt und gezahlt wird.

Wurde eine Meldung für den Zeitraum abgegeben?

Die nächste Frage ist, ob eine Steuererklärung für den Zeitraum abgegeben wurde, in dem die historische Verbindlichkeit fällig war.

Im Fall von "Option A" (die erste Meldung wird für den Zeitraum eingereicht), bei der keine Meldungen für den Zeitraum eingereicht wurden, ist es klar, dass die historische Meldung die gesamten Verbindlichkeiten für diesen Zeitraum enthalten sollte, da überhaupt nichts eingereicht wurde.

Option B ist, wenn der Versicherer eine korrigierende Erklärung für den Zeitraum einreicht. Falls die Versicherungsgesellschaft die Meldung jedoch bereits eingereicht hat, ist es wichtig, die Korrekturmeldung zu hinterfragen. Sollte sie alle Verbindlichkeiten für den Zeitraum enthalten, d. h. die ursprünglich deklarierten Verbindlichkeiten zu den neu entdeckten addieren.

Die schlechte Nachricht ist, dass die Antwort leider von dem jeweiligen Gebiet abhängt. Diese Regel variiert von Land zu Land und von Steuer zu Steuer. Selbst in der IPT-Welt gibt es keinen einheitlichen Ansatz. Achten Sie auf die länderspezifischen Anforderungen.

Zum Beispiel sollte in Ungarn die Gesamtverbindlichkeit für die Periode in der monatlichen IPT-Erklärung enthalten sein. Es gibt ein zusätzliches Blatt in der Erklärung, das dem Finanzamt Details über den ursprünglich erklärten IPT-Betrag und die Gesamtverbindlichkeit für die Periode liefert. Dies ermöglicht es der Software, die zusätzlich zu begleichenden Verbindlichkeiten zu berechnen.

Im Fall der deutschen IPT und der FBT-Erklärung werden zwar die Gesamtverbindlichkeiten in die Korrekturerklärung aufgenommen, aber es wird nicht darauf hingewiesen, was bereits beglichen wurde. Das bedeutet, dass der zu zahlende Betrag und der erklärte Betrag unterschiedlich sein werden.

In beiden Beispielen muss im Rahmen der Abgabe ein Kästchen angekreuzt werden. Damit wird dem Finanzamt mitgeteilt, dass es sich bei der Erklärung um eine korrigierende Erklärung handelt. Wenn das Kästchen nicht angekreuzt ist, verlangt das Finanzamt, dass die Erklärung korrigiert und erneut eingereicht wird.

Andere Beispiele sind Dänemark und Zypern, wo nur die zusätzlichen Verbindlichkeiten erklärt werden müssen, ohne Bezug auf die ursprünglich erklärte Erklärung oder ob eine Erklärung für den Zeitraum eingereicht wurde oder nicht.

Straf- und Zinszahlungen

Als Nächstes stellen Sie sich die Frage, ob Sie neben der Einreichung der historischen Meldungen auch Strafen zahlen müssen. Die Antwort hängt wieder einmal vom Land ab.

Zum Beispiel verlangt die ungarische IPT-Erklärung die Berechnung und Einbeziehung des Betrags der so genannten "Selbstrevisionsgebühr" in die Erklärung, wenn eine Erklärung zur Korrektur einer zuvor abgegebenen Erklärung eingereicht wird.

Während in Deutschland, erhebt das Finanzamt die Strafen nach der Einreichung der korrigierenden Erklärung. Diese Strafen werden berechnet, wenn die Berichtigungserklärung zusätzliche Verbindlichkeiten für diesen Zeitraum enthält.

Was ist mit Fällen, in denen historische Verbindlichkeiten Erstattungen sind?

Um Wiederholungen zu vermeiden, werden wir nur erwähnen, dass einige Gebiete negative Rückgaben erlauben, während andere dies nicht tun. Diejenigen, die negative Rückgaben nicht zulassen, benötigen entweder ein spezielles Formular oder ein erklärendes Schreiben zusammen mit der Belegdokumentation, um zu viel gezahlte IPT zurückzufordern. Im Falle Italiens gibt es eine strenge Behandlung der negativen Policenlinien.

Zusammenfassend lässt sich sagen, dass Sie vor der Begleichung historischer Verbindlichkeiten diese Fragen berücksichtigen sollten. Handeln Sie erst, wenn die Antworten und alle relevanten Informationen vorliegen. Hier bei Sovos helfen unsere Experten gerne und teilen ihr Wissen und ihre Erfahrung. Wir stellen sicher, dass Sie auch im Falle von Altlasten konform bleiben.

Jetzt sind Sie dran

Laden Sie Trends: Insurance Premium Tax , um mehr über Steuerkonformität und die Versicherungslandschaft zu erfahren und folgen Sie uns auf LinkedIn und Twitter