Willkommen zu unserer zweiteiligen Blogserie Q&über das französische Mandat für die elektronische Rechnungsstellung und das elektronische Berichtswesen, das 2023-2025 in Kraft treten wird. Das klingt weit weg, aber die Unternehmen müssen jetzt mit den Vorbereitungen beginnen, wenn sie die Anforderungen erfüllen wollen.

Das Sovos-Compliance-Team ist zurückgekehrt, um einige Ihrer dringendsten Fragen zu beantworten, die während unseres Webinars gestellt wurden.

In unserem ersten Blogbeitrag haben wir das neue Mandat, die elektronische Rechnungsstellung im Besonderen und Fragen zu diesem Thema erläutert.

Dieser Blog befasst sich mit der anderen Seite des Mandats – den elektronischen Meldepflichten. Diese werden für B2C- und grenzüberschreitende B2B-Transaktionen in Frankreich gelten, die regelmäßig gemeldet werden müssen.

Zahlungen E-Reporting

Betrachten wir zunächst die häufigsten Fragen im Zusammenhang mit der elektronischen Berichterstattung über Zahlungen.

Welche Rechnungs- und Zahlungsstände sind zu melden?

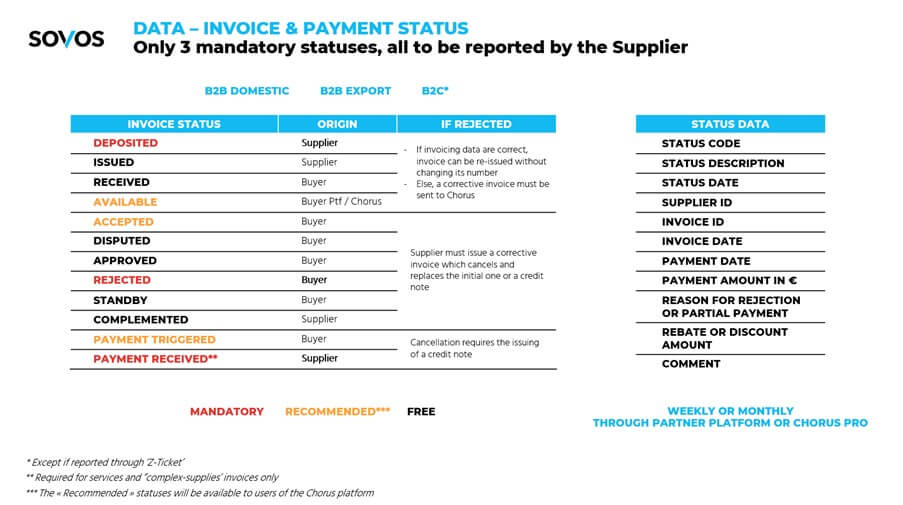

Die folgende Folie aus unserem Webinar zeigt die Rechnungsstatus, ob diese obligatorisch, empfohlen oder frei sind, die Herkunft, die bei Ablehnung zu ergreifenden Maßnahmen, die Statusdaten und den Zeitpunkt, zu dem sie gemeldet werden müssen:

Wer ist für die elektronische Meldung von Zahlungen verantwortlich? Der Käufer, der Verkäufer, oder beide?

Ursprünglich hieß es, dass dies sowohl auf der Käufer- als auch auf der Verkäuferseite der Fall sein würde, aber die neuesten Informationen der DGFIP besagen eindeutig, dass es in der Verantwortung des Verkäufers liegen wird, den Rechnungsstatus und gegebenenfalls den Zahlungsstatus zu melden.

Allerdings ist eine weitere Klärung erforderlich, da der Verkäufer von der Antwort des Käufers auf einen bestimmten Status (z. B. "Rechnung abgelehnt") abhängig ist.

Anforderungen für die Zertifizierung der "Partner"-Plattform

Ihr E-Invoicing- und E-Reporting-Projekt kann nicht isoliert durchgeführt werden. Es handelt sich um ein bedeutendes Projekt mit vielen Abhängigkeiten, an dem auch externe Dritte beteiligt sind.

In der Mitte der Transaktionskette wird es einen oder höchstwahrscheinlich mehrere Dritte geben. Dazu gehört Chorus Pro, das von der französischen Regierung als offizielle und obligatorische Plattform für Unternehmen zur Ausstellung elektronischer Rechnungen an öffentliche Verwaltungen ausgewählt wurde.

Dieser Abschnitt behandelt häufig gestellte Fragen zu den Zertifizierungsanforderungen für Partnerplattformen.

Gibt es eine Liste der offiziellen, validierten Partnerplattformen?

Auf dem DGFIP-Workshop vom 13. Juli 2021 zu diesem Thema wurde betont, dass es ein Registrierungsverfahren für Drittplattformen sowie für Steuerzahler, die ihre eigene Plattform betreiben wollen, geben wird.

Das Anmeldeverfahren besteht aus zwei Phasen:

Phase 1. Eine vorherige Auswahl durch die Steuerbehörden auf der Grundlage des allgemeinen Profils des Bewerbers (z. B. ob er seinen eigenen Steuerzahlungspflichten nachgekommen ist) und der von ihm angebotenen Dienstleistungen;

Phase 2. Innerhalb von 12 Monaten nach der Registrierung müsste ein unabhängiges Audit durchgeführt werden, das nachweist, dass die Plattform die Anforderungen der DGFIP erfüllt, wie z. B.:

- Aktualisierung des zentralen Verzeichnisses für die elektronische Rechnungsstellung

- Ausstellung, Übermittlung/Empfang von elektronischen Rechnungen (einschließlich der Gewährleistung von Integrität und Authentizität sowie eines fortgeschrittenen Authentifizierungsverfahrens)

- Verarbeitung und Übermittlung von elektronischen Rechnungen, elektronischen Berichten und Zahlungsstatusdaten an Chorus Pro

<liDurchführung von Kontroll- und Zuordnungsaktivitäten (Extraktion von Rechnungsdaten sowohl für die elektronische Rechnungsstellung als auch für die elektronische Berichterstattung, bestimmte Rechnungsvalidierungsprüfungen – obligatorische Felder, Prüfsummen, Überprüfung der Kunden-ID – Zuordnung zu und von einem Mindestsatz obligatorischer Formate, Einhaltung der GDPR, usw.)

Einige weitere wichtige Punkte sind zu beachten:

- Die Registrierung und das Audit müssen regelmäßig erneuert werden.

- Die Konsequenzen für nicht konforme Plattformen sind nicht definiert, ein Eskalationsprozess, der zum Entzug der Registrierung führt, würde greifen.

- Der Betreiber der Plattform kann ein Franzose oder ein Ausländer sein (wobei es noch fraglich ist, ob Betreiber aus Nicht-EU-Ländern zugelassen werden).

Zeitplan für die Umsetzung

Was ist die derzeitige Erwartung, wann die genauen erforderlichen Felder von der Regierung geliefert werden (Rechnungsspezifikationen mit allen erforderlichen Feldern und Werten)?

Excel-Dateien sind als Entwurfsdokument auf einer sehr detaillierten Ebene verfügbar, die Sovos auf Anfrage zur Verfügung stellen kann. Die endgültigen Spezifikationen sollten bis Ende September 2021 bekannt sein.

Jetzt sind Sie dran

Haben Sie noch Fragen zur elektronischen Berichterstattung? In unserem Webinar auf Abruf finden Sie weitere Informationen und Ratschläge, wie Sie die Vorschriften einhalten können.