Wie in unserem Webinar ausführlich dargelegt hat, sind die Regeln für den Ort des Risikos komplex und entwickeln sich ständig weiter.

Das Sovos-Compliance-Team behandelte in der Sitzung viele Themen, wie z. B. Quellen zur Identifizierung des Risikostandorts und Risikostandort vs. Standort des Versicherungsnehmers.

Trotz dieses Deep Dives gab es viele Fragen, die wir nicht beantworten konnten. Wie schon in unserem Blog IPT Changes in Europe 2021: Your Questions Answered Blog, haben wir in diesem Blog Antworten auf diese Fragen gegeben.

Gibt es einen Fall für eine allgemeine Haftpflichtversicherung, bei dem die Tätigkeit in Spanien stattfindet und der Versicherungsnehmer in Frankreich sitzt?

Wenn sich die Deckung nicht auf Sach-, Fahrzeug- oder Reiserisiken bezieht, wird dies durch die "catch-all"-Bestimmung in Artikel (13)(13)(d) behandelt. Unter der Annahme, dass es sich bei dem Versicherungsnehmer in diesem Szenario um eine juristische Person handelt, wird der Vertrag folglich von der Niederlassung des Versicherungsnehmers bestimmt. Basierend auf den begrenzten Informationen, die mit dieser Frage zur Verfügung gestellt wurden, scheint es, dass die einzige Niederlassung des Versicherungsnehmers hier in Frankreich ist, in welchem Fall der Ort des Risikos in Frankreich liegen würde.

Wenn Sie ein Risiko in der EU mit einer lokalen EU-Police haben, kann die Prämie von der Einheit des Unternehmens in Großbritannien bezahlt werden?

Die Einheit innerhalb der Gruppe eines Versicherungsnehmers, die die Prämie an den Versicherer zahlt, hat keinen Einfluss auf den Ort des Risikos für IPT-Zwecke.

Folgen die Risikostandortregeln in Großbritannien nach dem Brexit immer noch denen in der EU, und könnte ein in Großbritannien ansässiger Versicherungsnehmer die Steuer anstelle des Versicherers erklären?

Die Regeln für den Ort des Risikos haben sich in Großbritannien nach dem Brexit nicht geändert. Die Regeln bleiben also dieselben, wie sie in Solvency II für jede der vier verschiedenen Risikokategorien gelten.

Für Erklärungen, die von in Großbritannien ansässigen Versicherungsnehmern abgegeben werden, gibt es zwar Bestimmungen in der britischen Gesetzgebung, die es der Steuerbehörde ermöglichen, Versicherungsnehmer unter bestimmten Umständen zu verfolgen, diese sind jedoch als letztes Mittel gedacht, wenn sie nicht in der Lage waren, die IPT von einem Versicherer zurückzuerhalten und es keine relevanten Vereinbarungen zwischen Großbritannien und dem Land der Niederlassung des Versicherers gibt, die eine Lösung des Problems ermöglichen.

Die allgemeine Regel bleibt daher, dass der Versicherer die Steuer deklarieren sollte, vorausgesetzt, er ist noch in dem Gebiet zugelassen.

Könnte es zu einer Doppelbesteuerung kommen, die durch den neuen Ansatz in Deutschland bei Gruppenverträgen verursacht wird?

Ausgehend von der natürlichen Auslegung der neuen deutschen Gesetzgebung und insbesondere der Verordnung zu ihrer Umsetzung, sehen wir das Potenzial für eine Doppelbesteuerung.

Insbesondere, wenn die Möglichkeit einer Doppelbesteuerung innerhalb der EU besteht, würde dies die Kontroverse erheblich verschärfen. Dies könnte der Fall sein, wenn der Versicherungsnehmer seinen Sitz in einem anderen Mitgliedstaat als Deutschland hat und die versicherte Person in Deutschland ansässig ist.

Eine Doppelbesteuerung über EU-Mitgliedstaaten hinweg wäre mit dem EU-Recht unvereinbar. Wie bereits erwähnt, werden wir die Entwicklungen genau beobachten, um zu sehen, wie Gruppenverträge in der Praxis behandelt werden und ob die Position in der neuen Gesetzgebung in Zukunft auf EU-Ebene in Frage gestellt wird.

Soviel ich weiß, werden die deutschen Behörden möglicherweise weitere Leitlinien zu der Frage herausgeben, ob Nicht-EWR-Tochtergesellschaften eines deutschen Versicherungsnehmers eine Niederlassung für IPT-Zwecke schaffen, wenn eine von einem EWR-Versicherer gezeichnete Police sie neben dem deutschen Versicherungsnehmer abdeckt, da das geänderte Gesetz vom Dezember letzten Jahres nur erwähnt, dass Nicht-EWR-Zweigniederlassungen im Netz gefangen werden und der Doppelbesteuerung unterliegen würden. Bis jetzt scheint es so zu sein, dass die Antwort ja lautet, aber dass das Finanzministerium dies möglicherweise überdenkt. Haben Sie etwas zu diesem Punkt gehört?

Wir beobachten weiterhin die Entwicklungen in diesem Bereich. Zuletzt wurde das Thema in dem Leitfaden des Finanzministeriums vom 4. März 2021 berücksichtigt, wie in unserem Webinar erwähnt. Wie immer werden wir sicherstellen, dass unsere Kunden über alle Aktualisierungen informiert werden, sobald sie eintreten.

Wenn Fahrzeuge in Malta nur Kraftfahrzeuge umfassen, wie bestimmen Sie dann den Ort der Gefahr für Schiffe und Flugzeuge?

Dies wäre ein weiteres Beispiel dafür, wann Artikel 13(13)(d) angewendet werden kann. Demzufolge wäre es entweder die Niederlassung des Versicherungsnehmers, auf die sich der Vertrag bezieht (wenn er von einer juristischen Person versichert wird), oder der gewöhnliche Aufenthalt des Versicherungsnehmers (wenn er von einer natürlichen Person versichert wird). Dies könnte das gleiche Land sein, in dem er registriert ist, muss es aber nicht.

Haben Sie noch Fragen zur IPT? Sehen Sie sich unser aktuelles Webinar an, IPT-Regeländerungen in Europa.

Die Behandlung von Brandkosten ist in fast allen Gerichtsbarkeiten knifflig. Die Brandabdeckung kann von 100 % bis zu 20 % variieren.

Niemand würde bestreiten, dass die komplexeste Behandlung von Brandkosten in Spanien zu finden ist. In Portugal sind die Regeln zwar weniger komplex, aber sie haben ein einzigartiges Meldesystem dafür, wie die Policen, die Feuer abdecken, gemeldet werden müssen.

Die portugiesische Feuerwehrsteuer (FBT), auch bekannt als Nationale Behörde für Zivilschutz Feuerwehrgebühr oder ANPC (Autoridade Nacional de Proteção Civil), wird auf bestimmte Policen fällig, die Feuerrisiken abdecken. Solche Policen können als Klasse 3-13 abgebildet werden.

Der Steuersatz beträgt 13 %, aber normalerweise ist der Feueranteil auf 30 % festgelegt, so dass der angewandte Satz nur 3,9 % beträgt. Gemäß der Marktpraxis wird, wenn der Feueranteil in der Police nicht separat ausgewiesen ist, ein Feueranteil von 30 % angenommen. Die ANPC wird monatlich zusammen mit den anderen steuerähnlichen Abgaben wie INEM (medizinische Notfälle) an die ASF (Autoridade de Supervisão de Seguros e Fundos de Pensões), die Stelle, die die steuerähnlichen Abgaben in Portugal verwaltet, abgerechnet. Derzeit gibt es keine Besonderheit in der Verordnung.

Die Besonderheit der portugiesischen Feuerschutzsteuer ist die fünfjährliche Berichtspflicht. Dieser Fünfjahresbericht war zuletzt 2016 fällig und wird 2021 wieder fällig sein. Der Bericht verlangt von den Versicherern, eine Zusammenfassung zu erstellen, die die gesamten ANPC- oder Feuersteuern auflistet, die in Bezug auf das Jahr, in dem er fällig ist, gezahlt wurden. Obwohl der Bericht selbst also alle fünf Jahre fällig ist, beschränken sich die berichtspflichtigen Policen nur auf die Policen, die in diesem Berichtsjahr der ANPC unterliegen.

Eine weitere Besonderheit dieses Reportings ist, dass zwar alle Versicherer verpflichtet sind, die ANPC-Verbindlichkeiten monatlich abzurechnen, aber nicht alle Versicherer notwendigerweise diesen Report einreichen müssen. ASF informiert die Versicherungsunternehmen, die zur Abgabe dieser Meldung verpflichtet sind.

Die Berichterstattung erfolgt halbjährlich. Im Jahr 2016 waren die Daten des ersten Halbjahres (01.01.2016 bis 30.06.2016) bis zum 31.08.2016 und die Daten des zweiten Halbjahres (01.07.2016 bis 31.12.2016) bis zum 28.02.2017 zu melden.

Im Jahr 2016, als dieser Bericht zum letzten Mal fällig war, hat die ASF ein offizielles Rundschreiben über die Meldepflichten herausgegeben. Es wurde eine Vorlage veröffentlicht, die Versicherungsunternehmen bei der Erfüllung ihrer Pflichten helfen soll.

Im Jahr 2016 forderte der Bericht eine Summe der ANPC-Gebühren pro Bezirk und pro Distrikt. Das umfasste mehr als 300 Bezirke. Bis jetzt haben wir noch kein Rundschreiben über die Anforderungen für 2021 gesehen, also sind wir in Kontakt mit ASF, um herauszufinden, ob der Bericht immer noch fällig ist und wenn ja, die Anforderungen und wann die Benachrichtigungen an die Versicherungsgesellschaften gesendet werden.

Wir hoffen, dass die Komplexität dieses Reportings durch die ASF nicht weiter erhöht wurde. Diese einmalige Berichterstattung ist für Versicherungsunternehmen zeitaufwendig, und mit Blick auf die globalen Trends bei den Berichtsanforderungen erwarten wir, dass der FBT-Bericht noch in diesem Jahr fällig wird.

Informieren Sie sich unter über die Vorteile, die Ihnen ein Managed Service Provider bieten kann, um Ihre IPT-Compliance zu erleichtern.

Meet the Expert ist unsere Blogserie, in der wir mehr über das Team hinter unserer innovativen Software und unseren Managed Services erzählen. Als globales Unternehmen mit Experten für indirekte Steuern in allen Regionen ist unser engagiertes Team oft das erste, das von neuen regulatorischen Änderungen erfährt, um sicherzustellen, dass Sie konform bleiben.

Wir sprachen mit Christina Wilcox, Director of Customer Success, EMEA bei Sovos, um mehr über die Rolle zu erfahren, die ihr Team bei der Bereitstellung eines exzellenten Service für Kunden spielt.

Ich leite das Kundenerfolgsteam für die Region EMEA. Es ist ein relativ neues Team, das im November letzten Jahres gegründet wurde. Vor dieser Aufgabe war ich Teil des Insurance Premium Tax (IPT)-Teams. Unsere Senior Customer Success Managerin, Roberta Folta, arbeitete in der Mehrwertsteuerabteilung unseres Unternehmens. Zusammen haben wir also die wichtigsten Bereiche der indirekten Steuern abgedeckt. Wir verstehen sowohl den Markt als auch die wichtigsten Prioritäten und Herausforderungen unserer Kunden.

Dies ist der Schlüssel, um sicherzustellen, dass unsere Kunden in allen Bereichen den besten Wert von Sovos erhalten. Von unseren Beratungs- und Managed Services bis hin zu unserer Mehrwertsteuer- und IPT-Compliance-Software. Wir gehen proaktiv auf unsere Kunden zu und nutzen ihr Feedback. So sind wir immer auf der Höhe der Zeit und können unser Serviceangebot verbessern, um den sich ändernden Anforderungen unserer Kunden gerecht zu werden.

Ein persönlicher Ansatz und ein exzellenter Kundenservice waren für uns als Unternehmen schon immer wichtig; die Kunden, die uns seit über einem Jahrzehnt treu sind, sind der Beweis dafür.

Ein eigenes Kundenerfolgsteam gibt uns die Möglichkeit, den Kontakt zu unseren Kunden vom Zeitpunkt der Vertragsunterzeichnung an aufrechtzuerhalten und die Beziehungen zu bestehenden Kunden zu stärken.

Als separate Abteilung ermöglicht dies unseren Software- und Serviceteams, sich auf die Bereitstellung der breiten Palette von Angeboten zu konzentrieren, für die wir bekannt sind. Das Customer Success Team ist das freundliche Gesicht, das immer für Sie da ist.

Software-Kunden müssen zum Beispiel nicht so viel mit uns interagieren wie unsere Managed-Service-Kunden. Wir können uns also darauf konzentrieren, regelmäßig nachzufragen und zu sehen, ob es etwas gibt, bei dem sie Hilfe brauchen. Wir können prüfen, ob es zusätzliche Dienstleistungen gibt, die wir anbieten können, wie z. B. weitere Schulungen.

Das Team hilft auch beim Onboarding von Neukunden. Wir stellen sicher, dass sie alle Dienstleistungen und Lösungen verstehen, die ihnen als Sovos-Kunde zur Verfügung stehen. Unser Fokus liegt auf dem Aufbau langfristiger und starker Kundenbeziehungen; wir sind ansprechbar und reagieren proaktiv auf alle potenziellen Bedenken oder Fragen, die auftreten könnten.

Die Kunden sind immer wieder beeindruckt von unserem Managed-Service-Angebot. Die Kunden sind sehr zufrieden mit dem Service, den unsere Compliance-Teams bieten, um sicherzustellen, dass die Steuererklärungen korrekt und pünktlich eingereicht werden. Sie erkennen den Vorteil, Zugang zu unserem sachkundigen Team von internen Steuerexperten zu haben. Da wir ein globales Unternehmen sind, haben wir Erfahrung mit Mandaten in anderen Teilen der Welt. So können wir unseren Kunden wirklich helfen, sich auf die Umstellung auf Echtzeit-Reporting vorzubereiten. Diese ist in Lateinamerika weit verbreitet und breitet sich nun auch in Europa und anderen Teilen der Welt aus, in denen unsere Kunden tätig sind.

Wir erhalten auch großartige Bewertungen darüber, wie intuitiv und benutzerfreundlich unsere Software ist.

Kunden bezeichnen uns als ihre Steuer-Gurus. Ich denke, das spiegelt unser globales Wissen und unsere Erfahrung wider, die wir durch unsere monatlichen Newsletter, Blogs und regelmäßigen Webinare zu allem, was mit der Welt der Umsatzsteuer und IPT zu tun hat, weitergeben.

Das Feedback, das wir von unseren Kunden erhalten, ob gut oder schlecht, hilft uns, ihre Bedürfnisse weiterhin zu erfüllen, indem es in die Planung zukünftiger Entwicklungen einfließt.

Wir freuen uns sehr auf die Zukunft und darauf, mit noch mehr unserer Kunden zu sprechen, um das bestmögliche Serviceangebot zu entwickeln.

Haben Sie ein Steuerproblem, bei dem Sie Hilfe benötigen? Sprechen Sie mit unseren Experten und erfahren Sie, wie Sovos Ihnen helfen kann, Ihre Steuerprobleme endgültig zu lösen.

Wir haben ein Webinar über die IPT-Regeländerungen in Europa mit unserem IPT-Team veranstaltet.

Zu den Themen gehörten Spaniens IPT-Erhöhung, Portugals Stamp Duty-Berichterstattung und andere IPT-Änderungen in ganz Europa, einschließlich Deutschland, Frankreich, Luxemburg, Belgien und Dänemark.

Obwohl unser Expertenteam viele Fragen beantwortete, hatten sie nicht für alle Zeit. Hier ist eine hilfreiche Zusammenfassung.

Wofür steht NIF und gibt es eine Online-Datenbank, in der die NIF abgerufen werden kann?

NIF steht für ‘Número de Identificação Fiscal’. Dies ist die Steuer-ID in Portugal. Uns ist keine Online-Datenbank bekannt, in der sie abgefragt werden kann, aber es gibt ein Tool, mit dem Sie überprüfen können, ob eine angegebene NIF gültig ist: www.nif.pt

Ist es richtig, dass alle Prämien für die portugiesische Stempelsteuer gemeldet werden müssen, auch die Rückversicherungsprämie?

Ja, der Leitfaden besagt, dass alle Transaktionen, einschließlich derjenigen, die von der Meldepflicht ausgenommen sind (wie z. B. Lebens- und Rückversicherungsprämien), gemeldet werden müssen.

Was ist, wenn der ursprüngliche Zeitraum für die Korrekturrückgabe nicht bekannt ist?

Wenn der ursprüngliche Zeitraum nicht bekannt ist, ist es nicht möglich, ihn zu korrigieren. Erwägen Sie die Implementierung eines Tools, mit dem Sie nach Policennummern oder Steuer-IDs suchen können, um herauszufinden, wann die Prämie zum ersten Mal gemeldet und deklariert wurde. Die Alternative ist die manuelle Suche durch die letzten 12 Monate der deklarierten Steuerdaten (Monat für Monat), was extrem zeitaufwändig ist.

Was ist, wenn das Feuerrisiko gedeckt ist, aber keine spezielle Prämie dafür vorgesehen ist (z. B. für Luftfahrt-Kaskorisiken)?

In Portugal ist der ANPC-Beitrag – 13 % – für Luftfahrtrisiken nur beim Transport von Gefahrgut fällig. In diesem Fall besteht Ihre einzige Option darin, den Brandrisikoanteil in der Prämie zu identifizieren, um die 13 % ANPC auf den entsprechenden Teil der Prämie anzuwenden. Die Alternative wäre, den ANPC auf die gesamte Prämie anzuwenden, aber das könnte teurer sein.

Wie können Sie eine portugiesische Postleitzahl lokalisieren?

Es gibt eine Website, auf der Sie nach Postleitzahl, Straße oder Stadt suchen können: www.codigo-postal.pt

Führt die Wiedervorlage einer Vormonatserklärung in Portugal zu Strafen?

Wenn die Wiedervorlage historische Verbindlichkeiten umfasst (Steuern, die versäumt wurden und nicht rechtzeitig erklärt wurden), dann sind Verspätungszuschläge möglich. Wenn sich die Korrektur auf eine Anpassung eines bereits erklärten Beitrags bezieht, sollten keine Strafen anfallen, da die Einreichung wie folgt erfolgt:

Treten die neuen deutschen Risikostandortregeln ab dem 9. Dezember 2020 in Kraft?

In Deutschland tritt das Gesetz, wenn kein bestimmtes Datum genannt ist, automatisch am 14. Tag nach seiner Veröffentlichung im Bundesgesetzblatt in Kraft.

In diesem Fall legt der letzte Artikel des Gesetzes jedoch fest, dass das Gesetz am nächsten Tag nach seiner Veröffentlichung in Kraft tritt. Daher wird es ab dem 10. Dezember 2020 in Kraft treten, mit Ausnahme der Änderung zur Lokalisierung von Risiken im Zusammenhang mit Seeschiffen, die rückwirkend ab dem 1. Januar 2013 in Kraft tritt.

Haben Sie Informationen über die Rechtsgrundlage des geänderten deutschen IPT-Gesetzes?

Das deutsche IPT-Gesetz wurde durch das am 9. Dezember 2020 veröffentlichte Gesetz zur Modernisierung des Versicherungsteuerrechts und zur Änderung dienstrechtlicher Vorschriften geändert .

Erwarten Sie, dass die Meldepflicht in Deutschland und Frankreich detailliertere Informationen wie in Portugal verlangt? Zum Beispiel die Anforderung der Steuer-ID.

In Deutschland gibt es bereits das Online-Filing, das 2022 verpflichtend wird. Derzeit ist sie optional und entspricht der Papiereinreichung, sodass wir keine zusätzliche Berichterstattung erwarten.

Für Frankreich sollte die Online-Anmeldung auch mit der aktuellen Papieranmeldung übereinstimmen, aber wir werden es bis Ende des Jahres sicher wissen.

Haben Sie noch Fragen zur IPT? Sehen Sie sich unser aktuelles Webinar an, IPT-Regeländerungen in Europa.

Meet the Expert ist unsere Blogserie, in der wir mehr über das Team hinter unserer innovativen Software und unseren Managed Services erzählen. Als globales Unternehmen mit Steuerexperten in allen Regionen ist unser engagiertes Team oft das erste, das von neuen regulatorischen Änderungen erfährt, um sicherzustellen, dass Sie compliant bleiben.

Wir sprachen mit Beverleigh Gunner, Compliance Services Manager – IPT bei Sovos, um mehr darüber zu erfahren, wie das IPT-Compliance-Team Kunden bei ihren IPT-Einreichungen unterstützt.

Ich bin einer der Insurance Premium Tax (IPT) Compliance Services Manager. Das heißt, ich betreue ein Team, das tagtäglich Daten verarbeitet und Steuererklärungen für unsere Kunden einreicht.

Ein Teil meiner Aufgabe ist auch das Beziehungsmanagement, z. B. der Umgang mit Kundenanfragen, die Sicherstellung, dass sie ihre Abgabetermine einhalten und im Allgemeinen mit dem von uns angebotenen Service zufrieden sind. Gelegentlich unterstütze ich das Finanzteam bei rechnungsbezogenen Fragen, da es hilfreich ist, jemanden zu haben, der eine etablierte Beziehung zu einem Kunden hat.

Da ich so eng mit den Kunden zusammenarbeite, habe ich auch an der Entwicklung unserer IPT-Portal-Software mitgewirkt. Durch den Einblick in die Kundenanfragen und ihre Anforderungen kann ich Feedback aus ihrer Perspektive geben und sicherstellen, dass die Software so nützlich wie möglich für sie ist.

Wir sind dafür verantwortlich, dass die Steuererklärungen in den Ländern eingereicht werden, denen sie zugewiesen wurden. Wir nehmen die von unseren Kunden bereitgestellten IPT-Daten, überprüfen sie und präsentieren eine Zusammenfassung der fälligen Steuern. Wenn es länderspezifische Meldepflichten gibt, werden die Daten nach unserem Wissen überprüft und zeitnah eingereicht.

Derzeit verwaltet mein Team 140+ Kunden. Darunter sind auch Versicherer, die neben ihren ursprünglichen Gesellschaften auch Brexit-Gesellschaften gegründet haben. Der interessanteste Aspekt für mich ist es, mit meinen Kunden die Komplexität von Vorauszahlungen und Steuerverpflichtungen durchzuarbeiten.

Als die Pandemie eintrat, gab es einen erhöhten Bedarf, von Papierprozessen auf digitale Systeme umzustellen. Unser IPT-Portal ist eine sichere, GDPR-konforme Online-Lösung, in der Kunden ihre Daten für Steuererklärungen hochladen, ausgefüllte Steuererklärungen herunterladen und ihrem Sovos-Team bei Fragen eine Nachricht schicken können.

Wir sind immer bestrebt, unsere Lösungen zu verbessern, und ich arbeite eng mit dem Entwicklungsteam an neuen Funktionen für Portal.

Zu wissen, welcher Steuersatz auf ganz bestimmte Geschäftsklassen anzuwenden ist. Mein Team spricht mit unseren Kunden, um tiefer in die Materie einzutauchen und sicherzustellen, dass sie die richtige Klasse von Unternehmen anwenden.

Wir haben eine Mischung aus Kunden von etablierten Versicherern bis hin zu neuen Start-ups, daher variieren die Anfragen. Die meisten befassen sich mit sehr spezifischen Versicherungssparten oder sind Unternehmen mit mehreren Portfolios. Das breite Spektrum an Fachwissen im Team bedeutet, dass wir eine breite Palette von Versicherern beraten können, die in verschiedenen Gebieten tätig sind.

In Frankreich gibt es zum Beispiel verschiedene Steuern, je nachdem, welche Art von Feuerrisiko Sie zeichnen und was genau gedeckt wird. Es könnte sich um die Deckung eines Gebäudes handeln, das eine Betriebsunterbrechung hat, oder um die Deckung eines externen Risikos oder eines Terrorismusrisikos. Das ist unterschiedlich und geht sehr ins Detail. Deshalb steht mein Team für Recherchen, Informationen und Unterstützung zur Verfügung.

Es geht darum, alle benötigten Informationen genau zu erfassen. Viele Versicherer arbeiten mit Drittanbietern zusammen, und die von ihnen gesammelten Versicherungsinformationen enthalten möglicherweise nicht immer alle erforderlichen Informationen.

In Spanien und Portugal gibt es jetzt ein strengeres Berichtswesen, und die geforderte Detailtiefe umfasst auch die Steuer-ID-Nummern der Personen. Die Sicherstellung, dass Dritte diese Informationen sammeln und bereitstellen können, würde unseren Kunden helfen, ihre Verbindlichkeiten ein wenig einfacher zu begleichen.

Wenn diese Informationen nicht verfügbar sind, wird es für die Kunden schwieriger, weil sie nicht die Informationen haben, um die Steuer richtig zu melden.

Ich würde auch vorschlagen, sich für unsere Steuer-Alerts und Webinare anzumelden, um über die neuesten IPT-Updates auf dem Laufenden zu bleiben. Und natürlich steht das Team immer für alle Fragen zur Verfügung, egal wie spezifisch sie sind.

Sprechen Sie mit über die Vorteile, die Ihnen ein Managed Service Provider bieten kann, um Ihre IPT-Compliance zu erleichtern.

Ab April können Versicherer ihre Versicherungsprämiensteuer (Insurance Premium Tax, IPT) in Luxemburg erstmals elektronisch über das neue Online-Einreichungsportal – myGuichet – einreichen. Zusammen mit anderen europäischen Territorien hat die luxemburgische Steuerbehörde versucht, die Erhebung und Verwaltung der IPT zu rationalisieren und zu verbessern. Die Verwendung eines Online-Portals ist ein effizienter und sicherer Weg, um Steuererklärungen zu erhalten und wird durch eine starke Authentifizierungsmethode unterstützt, die an eine registrierte Person gebunden ist.

Im Januar 2021 verschickte die Administration de l’enregistrement, des domaines et de la TVA (AED) Briefe an registrierte Versicherungsunternehmen, um sie über die Änderung zu informieren. Obwohl die Änderung ab dem 1. Januar 2021 in Kraft trat, wird die IPT in Luxemburg auf Kalenderquartalsbasis eingereicht, wobei die Erklärung für den ersten Quartalszeitraum im April fällig ist. In dem Schreiben wird auch die Änderung der Meldefrist erwähnt, die auf den 15. des Monats vorgezogen wurde.

Steuerzahler sollten die Änderung der Frist beachten und ihre Systeme und Berichte entsprechend anpassen. Sovos-Kunden haben eine Benachrichtigung über diese Änderung erhalten. Die Aktualisierungen unserer Prozesse und Systeme zur Berücksichtigung der neuen Anforderungen sind abgeschlossen.

Um mehr über die bevorstehenden Änderungen in Europa zu erfahren, laden Sie unser aktuelles Webinar "IPT regulation changes in Europe: Sind Sie vorbereitet?"

Obwohl Versicherungsunternehmen ihr Bestes tun, um ihre Steuerverbindlichkeiten auf die konformste Weise zu begleichen, können dennoch historische Verbindlichkeiten auftreten. Hier finden Sie einen Überblick über die verschiedenen Arten von historischen Erklärungen mit einigen Beispielen für die Versicherungsprämiensteuer (IPT).

Wann eine Steuerschuld zu einer historischen Schuld wird

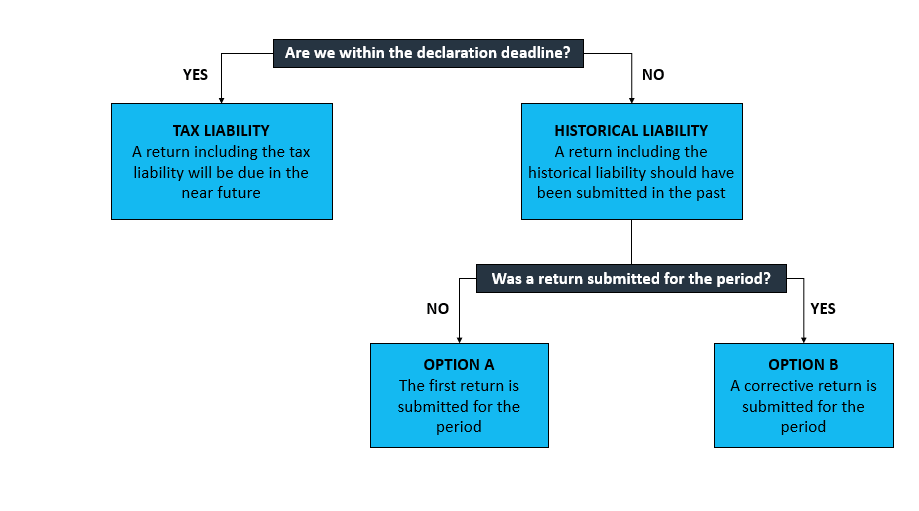

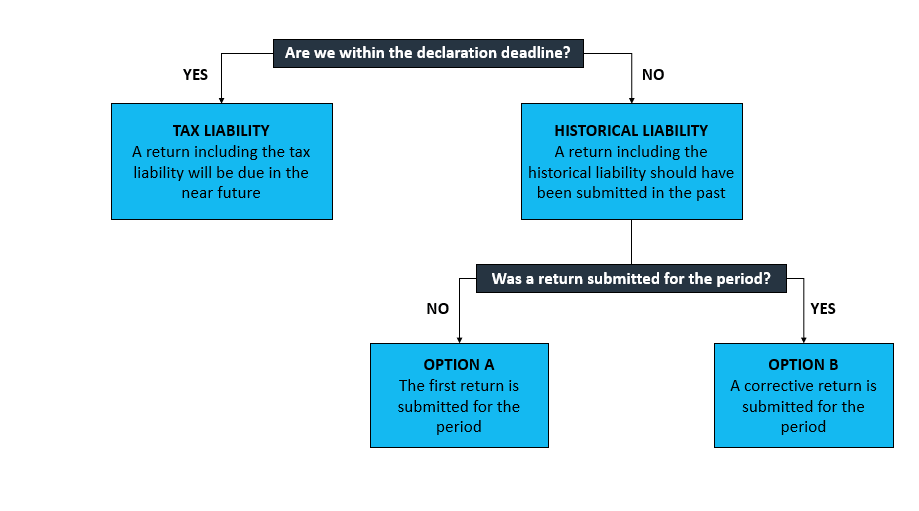

Lassen Sie uns mit einem einfachen Diagramm beginnen:

Untersuchen Sie zunächst, ob die (z. B. bei einem internen Audit) entdeckte Verbindlichkeit zu melden war oder nicht.

Zum Beispiel gibt es in Italien eine jährliche Rückgabepflicht. Wenn eine Verbindlichkeit im Dezember 2020 für die Berechnung im Januar 2020 übersehen wurde, wird die Jahreserklärung für 2020 den korrekten Betrag der Verbindlichkeiten für diesen Zeitraum enthalten und rechtzeitig eingereicht.

Alles scheint in Ordnung, aber vergessen Sie nicht die Zahlungen. Obwohl in diesem italienischen Beispiel die Erklärung nicht versäumt wurde, wurde die Zahlungsfrist versäumt. Berücksichtigen Sie die Abrechnungsfrist bei der Nachzahlung und Strafen und Zinsen müssen entsprechend gezahlt werden.

Lassen Sie uns andererseits einen anderen Fall betrachten: den halbjährlichen ASF-Zuschlag in Portugal. Wenn wir im Juni fälschlicherweise keinen ASF für eine Versicherungssparte im Januar berechnet haben, gibt es keine Strafen oder Rückgaben, die korrigiert werden müssen, da ASF nur halbjährlich, in diesem speziellen Fall im Juli, erklärt und gezahlt wird.

Die nächste Frage ist, ob eine Steuererklärung für den Zeitraum abgegeben wurde, in dem die historische Verbindlichkeit fällig war.

Im Fall von "Option A" (die erste Meldung wird für den Zeitraum eingereicht), bei der keine Meldungen für den Zeitraum eingereicht wurden, ist es klar, dass die historische Meldung die gesamten Verbindlichkeiten für diesen Zeitraum enthalten sollte, da überhaupt nichts eingereicht wurde.

Option B ist, wenn der Versicherer eine korrigierende Erklärung für den Zeitraum einreicht. Falls die Versicherungsgesellschaft die Meldung jedoch bereits eingereicht hat, ist es wichtig, die Korrekturmeldung zu hinterfragen. Sollte sie alle Verbindlichkeiten für den Zeitraum enthalten, d. h. die ursprünglich deklarierten Verbindlichkeiten zu den neu entdeckten addieren.

Die schlechte Nachricht ist, dass die Antwort leider von dem jeweiligen Gebiet abhängt. Diese Regel variiert von Land zu Land und von Steuer zu Steuer. Selbst in der IPT-Welt gibt es keinen einheitlichen Ansatz. Achten Sie auf die länderspezifischen Anforderungen.

Zum Beispiel sollte in Ungarn die Gesamtverbindlichkeit für die Periode in der monatlichen IPT-Erklärung enthalten sein. Es gibt ein zusätzliches Blatt in der Erklärung, das dem Finanzamt Details über den ursprünglich erklärten IPT-Betrag und die Gesamtverbindlichkeit für die Periode liefert. Dies ermöglicht es der Software, die zusätzlich zu begleichenden Verbindlichkeiten zu berechnen.

Im Fall der deutschen IPT und der FBT-Erklärung werden zwar die Gesamtverbindlichkeiten in die Korrekturerklärung aufgenommen, aber es wird nicht darauf hingewiesen, was bereits beglichen wurde. Das bedeutet, dass der zu zahlende Betrag und der erklärte Betrag unterschiedlich sein werden.

In beiden Beispielen muss im Rahmen der Abgabe ein Kästchen angekreuzt werden. Damit wird dem Finanzamt mitgeteilt, dass es sich bei der Erklärung um eine korrigierende Erklärung handelt. Wenn das Kästchen nicht angekreuzt ist, verlangt das Finanzamt, dass die Erklärung korrigiert und erneut eingereicht wird.

Andere Beispiele sind Dänemark und Zypern, wo nur die zusätzlichen Verbindlichkeiten erklärt werden müssen, ohne Bezug auf die ursprünglich erklärte Erklärung oder ob eine Erklärung für den Zeitraum eingereicht wurde oder nicht.

Als Nächstes stellen Sie sich die Frage, ob Sie neben der Einreichung der historischen Meldungen auch Strafen zahlen müssen. Die Antwort hängt wieder einmal vom Land ab.

Zum Beispiel verlangt die ungarische IPT-Erklärung die Berechnung und Einbeziehung des Betrags der so genannten "Selbstrevisionsgebühr" in die Erklärung, wenn eine Erklärung zur Korrektur einer zuvor abgegebenen Erklärung eingereicht wird.

Während in Deutschland, erhebt das Finanzamt die Strafen nach der Einreichung der korrigierenden Erklärung. Diese Strafen werden berechnet, wenn die Berichtigungserklärung zusätzliche Verbindlichkeiten für diesen Zeitraum enthält.

Um Wiederholungen zu vermeiden, werden wir nur erwähnen, dass einige Gebiete negative Rückgaben erlauben, während andere dies nicht tun. Diejenigen, die negative Rückgaben nicht zulassen, benötigen entweder ein spezielles Formular oder ein erklärendes Schreiben zusammen mit der Belegdokumentation, um zu viel gezahlte IPT zurückzufordern. Im Falle Italiens gibt es eine strenge Behandlung der negativen Policenlinien.

Zusammenfassend lässt sich sagen, dass Sie vor der Begleichung historischer Verbindlichkeiten diese Fragen berücksichtigen sollten. Handeln Sie erst, wenn die Antworten und alle relevanten Informationen vorliegen. Hier bei Sovos helfen unsere Experten gerne und teilen ihr Wissen und ihre Erfahrung. Wir stellen sicher, dass Sie auch im Falle von Altlasten konform bleiben.

Laden Sie Trends: Insurance Premium Tax , um mehr über Steuerkonformität und die Versicherungslandschaft zu erfahren und folgen Sie uns auf LinkedIn und Twitter