Eine bessere Einsicht in und Kontrolle über die Finanz- und Handelsdaten der Steuerzahler ist der Hauptvorteil, der von Regierungen hervorgehoben wird, die Regelungen zur kontinuierlichen Transaktionskontrolle (CTC) eingeführt haben.

Ihre Bedeutung kann nicht hoch genug eingeschätzt werden. Transaktionsdaten, die über eine von der Steuerverwaltung autorisierte Plattform abgewickelt oder ausgetauscht werden, werden für die Steuerbehörden zur neuen Quelle der Wahrheit, um die Richtigkeit von Buchhaltungsbüchern und Steuererklärungen zu beurteilen.

CTCs liefern den Steuerbehörden auch relevante Daten über den Zustand der formellen Wirtschaft des Landes und ermöglichen gezielte politische Maßnahmen. Letzteres wird für Länder auf der ganzen Welt immer wichtiger, da sie nach der Pandemie versuchen, ihre angeschlagenen Volkswirtschaften zu sanieren.

Die Wirtschaft verstehen durch Analyse von Steuer-Big-Data

Brasilien ist eine der Top-10-Volkswirtschaften weltweit, mit diversifizierten Unternehmen und Sektoren. Allerdings ist es auch eines der komplexesten Länder der Welt, was die Einhaltung von Steuervorschriften angeht.

Im Laufe der Jahre hat Brasilien eine Fülle von verschiedenen steuerlichen E-Dokumenten eingeführt. Der gemeinsame Nenner ist die Echtzeit-Einreichung von handelsrelevanten Dokumenten (insbesondere E-Rechnungen) in strukturierter Form an eine der verschiedenen staatlich betriebenen Abrechnungsplattformen. Diese Compliance-Regelungen leisten mehr als nur die Registrierung von Daten für Steuerkontrollzwecke; die elektronischen Rechnungen enthalten Daten über die spezifischen Waren und Dienstleistungen, mit denen ein Steuerzahler handelt, und stellen damit eine wertvolle Datenquelle über die Wirtschaft des Landes dar.

In Brasilien wird praktisch die gesamte Wirtschaft durch irgendeine Art von CTC-Anforderung registriert. Unterschiedliche Lieferungen werden über verschiedene Rechnungstypen (z. B. NF-e, NFS-e, CT-e, NF3-e) registriert und über verschiedene Abrechnungsplattformen der lokalen Steuerverwaltung abgewickelt. Die Interpretation all dieser Finanzdaten ist nicht einfach, aber viele brasilianische staatliche und kommunale Behörden haben Informationen veröffentlicht und Analysen zu den Auswirkungen von COVIDf-19 auf die Wirtschaft vorgelegt – alles auf der Grundlage elektronischer Rechnungsdaten. Die brasilianische Bundessteuerbehörde (RFB) hat zweiwöchentliche Bulletins veröffentlicht, die nach Regionen und Sektoren aufgeschlüsselte Daten sowie einen Vergleich der aktuellen Daten mit dem gleichen Zeitraum der Vorjahre enthalten.

Die Auswirkungen von COVID-19 auf Brasiliens Wirtschaft

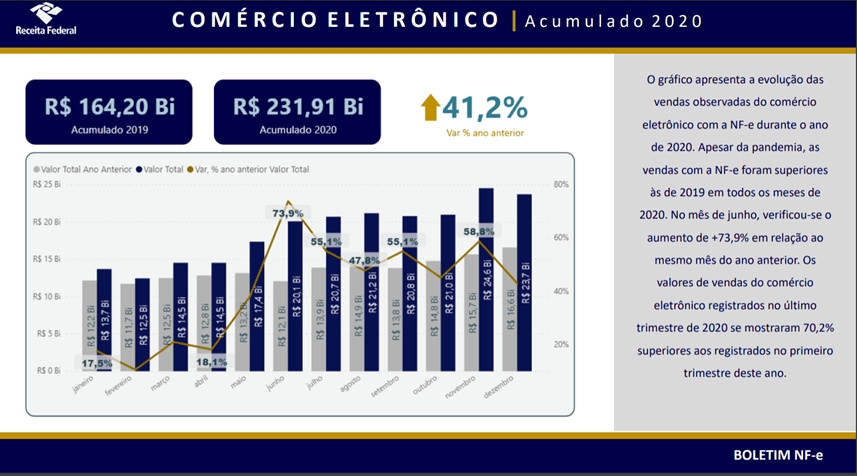

Die Daten zeigten, dass im April 2020, als die ersten restriktiven Maßnahmen in einigen Bundesländern und Gemeinden eingeführt wurden, der Industriesektor einen Umsatzrückgang von 24 % im Vergleich zum April 2019 verzeichnete. Gleichzeitig stiegen die Verkäufe von Strom und Gas um 25 %. Die bemerkenswerteste Auswirkung hatte der E-Commerce, wo die registrierten Umsätze in jedem Monat des Jahres 2020 höher waren als im gleichen Monat des Vorjahres.

Quelle: Receita Federal do Brasil. Boletim NF-e. 6. Ausgabe. Veröffentlicht am 1. Januar 2021. Verfügbar unter https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/dados-abertos/boletim-da-receita-federal_impactos-da-covid-19/boletim-6a-edicao-1-janeiro-2021-v4e.pdf. Abgerufen am 7. April 2021.

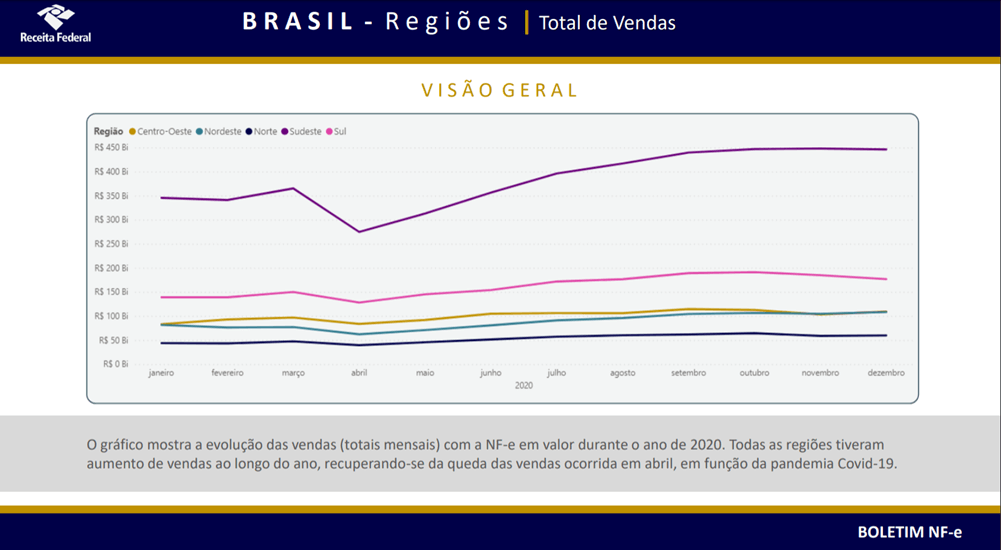

Die Region, die am stärksten von den COVID-19-Maßnahmen betroffen war, war der Südosten – hier leben 44% der Bevölkerung des Landes sowie Sao Paulo und Rio de Janeiro. Die Region verzeichnete im April 2020 einen Umsatzrückgang von 100 Mrd. BRL (178 Mrd. USD) im Vergleich zum Vormonat, doch überraschenderweise übertraf das Jahresvolumen der registrierten Umsätze das Niveau vor der Pandemie.

Obwohl das Land von der COVID-19-Pandemie hart getroffen wurde, zeigen die von der Steuerbehörde gesammelten Daten die Branchen, die in dieser Zeit erfolgreich waren. Die in den Berichten des RFB erfassten Sektoren verzeichneten im Jahr 2020 einen Umsatzanstieg von 3,4 % im Vergleich zu 2019, angetrieben von der Pharmazie und der Bauindustrie. Im Gegensatz dazu sank der Umsatz mit Kraftstoffen, Autos und Motorrädern um 6,4 % bzw. 5,6 %.

Quelle: Receita Federal do Brasil. Boletim NF-e. 6. Ausgabe. Veröffentlicht am 1. Januar 2021. Verfügbar unter https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/dados-abertos/boletim-da-receita-federal_impactos-da-covid-19/boletim-6a-edicao-1-janeiro-2021-v4e.pdf. Abgerufen am 07. April 2021.

Quelle: Receita Federal do Brasil. Boletim NF-e. 6. Ausgabe. Veröffentlicht am 1. Januar 2021. Verfügbar unter https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/dados-abertos/boletim-da-receita-federal_impactos-da-covid-19/boletim-6a-edicao-1-janeiro-2021-v4e.pdf. Abgerufen am 07. April 2021.

Brasiliens Einfluss auf Europas Steuerregime

Während die Schließung der Mehrwertsteuerlücke die meisten Volkswirtschaften zur Einführung von CTC-Systemen antreibt, ist Brasilien ein eindrucksvolles Beispiel dafür, wie der Zugang zu granularen Transaktionsdaten für die Steuerverwaltungen von großem Nutzen sein kann. Die aus E-Rechnungen, E-Reporting, E-Accounting und anderen Dokumenten extrahierten Daten können sowohl als wirtschaftspolitischer Impulsgeber als auch als Instrument zur Verbesserung der Steuereinnahmen genutzt werden. Die den Behörden zur Verfügung gestellten Transaktionsdaten ermöglichen es den Regierungen, mit chirurgischer Präzision in bestimmte Wirtschaftsbereiche einzugreifen.

Während die lateinamerikanischen Länder ihre CTC-Plattformen im Laufe der Jahre konsolidiert haben, gewinnt in Europa eine Vielzahl von unterschiedlichen Frameworks an Zugkraft. Italien hat sein eigenes Rechnungsfreigabesystem eingeführt und es wird erwartet, dass Polen bald folgen wird. Frankreich, Deutschland und die Slowakei bereiten ebenfalls den Weg für die Einführung ihrer eigenen lokalen Iterationen von Transaktionskontrollen.

Während diese Reformen technologische Werkzeuge zur Reduzierung von Mehrwertsteuerdefiziten einführen werden, werden sie vor allem den Steuerbehörden wertvolle Wirtschaftsdaten liefern – ein Vorteil, der entscheidend sein wird, wenn sich die Länder von den wirtschaftlichen Auswirkungen der Pandemie erholen.

Jetzt sind Sie dran

Um mehr darüber zu erfahren, was unserer Meinung nach die Zukunft bringt, laden Sie VAT Trends herunter: Toward Continuous Transaction Controls. Folgen Sie uns auf LinkedIn und Twitter , um über regulatorische Neuigkeiten und Updates auf dem Laufenden zu bleiben.