Conformité à la TVA au Brésil : un aperçu pour les entreprises

Bien que les règles et obligations fiscales soient nombreuses au Brésil, il n’est pas si compliqué de s’y conformer. Connaître les obligations de votre entreprise et ce que cela implique pour vous est essentiel. C’est pourquoi nous avons élaboré cette page.

Cette présentation décrit les différentes taxes appliquées au Brésil : TVA nationale, TVA fédérale, taxe sur les services municipaux et contributions sociales fédérales. La conformité commence ici.

Table des matières

1. Informations générales sur la TVA pour le Brésil

2. Règles en matière de TVA au Brésil

- Facturation Électronique au Brésil

- TVA d’État (ICMS)

- TVA fédérale (IPI)

- Taxe sur les services municipaux (ISS)

- Contribution sociale fédérale (PIS-PASEP et COFINS)

3. Conditions requises pour s’immatriculer à la TVA au Brésil

4. Exigences en matière de facturation au Brésil

5. Sanctions pour non-respect de la TVA au Brésil

| Déclaration de TVA de l’État | Échéance mensuelle, le délai dépend du type d’activités commerciales exercées. |

| Déclaration fédérale de TVA | À payer le 15 du deuxième mois suivant le mois où le ou les événements imposables se sont produits |

| Taux de TVA | 17 % |

Règles en matière de TVA au Brésil

Il existe de nombreuses taxes au Brésil dont les entreprises doivent être informées. En voici un résumé.

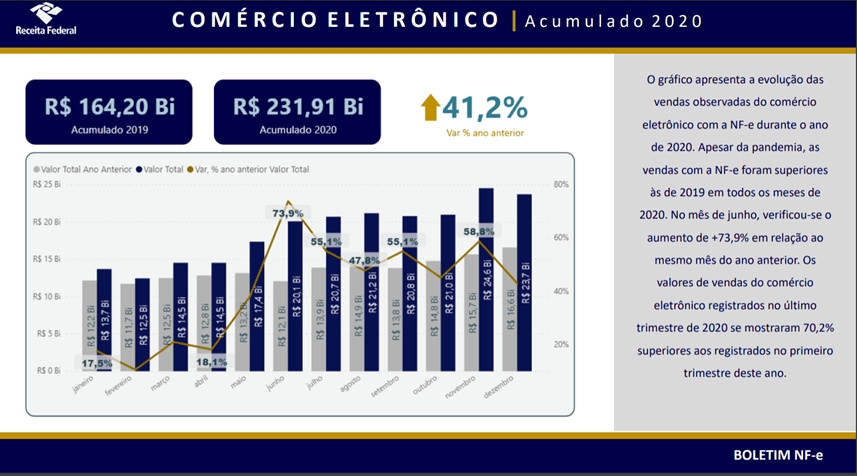

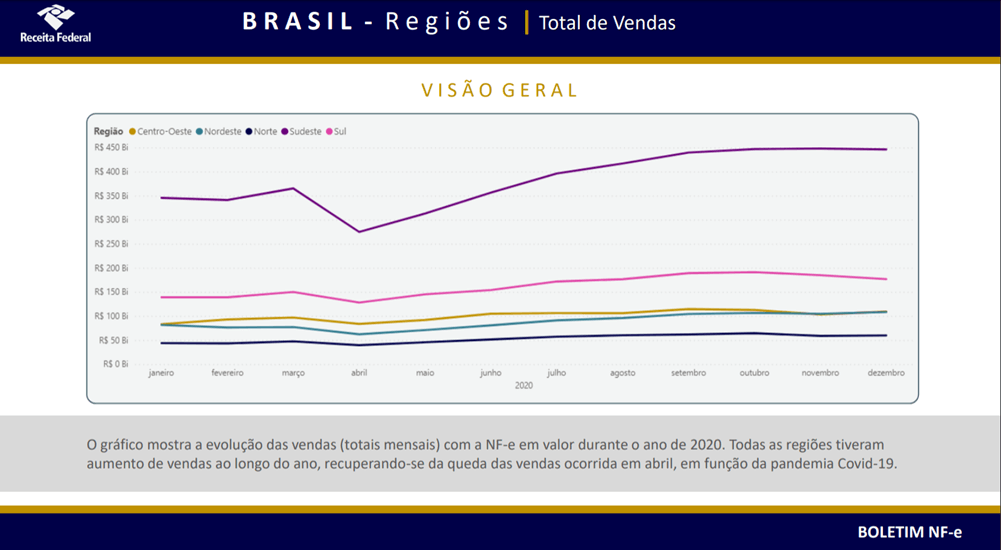

Facturation Électronique au BrésilL

Il existe plusieurs types de factures électroniques au Brésil, la facturation électronique étant obligatoire pour les transactions B2G et B2B. Si votre entreprise est établie au Brésil, vous devez émettre et recevoir des factures électroniques lorsque vous traitez avec des entreprises ou des entités de l’administration publique.

En savoir plus sur la facturation électronique au Brésil.

TVA d'État (ICMS)

Connue sous le nom d’ICMS, la TVA brésilienne est prélevée par chaque État. Bien que chaque État détermine les taux d’imposition, la taxe s’applique de façon générale aux :

- Biens importés et nationaux

- Services de transport entre les États et les municipalités

- Services de communication

- Fournisseurs d’électricité

TVA fédérale (IPI)

La TVA fédérale au Brésil, ou IPI, s’applique aux marchandises nationales et importées. Imposée par le gouvernement fédéral, l’IPI s’applique aux transactions imposables qui comprennent le dédouanement et l’expédition de marchandises à partir d’un établissement industriel national.

Taxe de service municipal (ISS)

L’impôt brésilien sur les services municipaux (ISS) est une taxe sur les services versée aux municipalités du pays. Elle s’applique aux services qui ne sont pas couverts par la TVA nationale du Brésil, l’ICMS. En général, cette taxe est due à la municipalité dans laquelle le prestataire de services exerce ses activités.

Contribution sociale fédérale (PIS-PASEP et COFINS)

Les PIS-PASEP et COFINS sont des cotisations sociales fédérales prélevées sur le chiffre d’affaires brut mensuels des entreprises. Alors que les exportations en sont exemptées, les importations sont soumises à ces taxes, même si les taux d’imposition varient en fonction des activités de chaque entreprise.

Conditions requises pour s'immatriculer à la TVA au Brésil

Pour les non-résidents du Brésil, les conditions d’immatriculation à la TVA sont simples.

Les entreprises non résidentes ne peuvent pas s’inscrire à la TVA au Brésil sans disposer d’un établissement permanent dans le pays, et toutes les fournitures de biens ou de services atteignent le seuil fiscal pour au moins deux des quatre régimes de TVA. Autrement dit, toute entreprise exerçant ses activités au Brésil est tenue de s’immatriculer.

Cependant, les autorités fiscales du pays n’ont pas encore mis en œuvre la TVA pour les livraisons transfrontalières effectuées par des entreprises étrangères à des consommateurs qui ne sont pas immatriculés à la TVA (B2C).

Exigences en matière de facturation au Brésil

De manière générale, toute vente de produit ou de service doit être accompagnée d’une facture. Le Brésil impose aux entreprises de s’enregistrer dans un État en s’inscrivant au Registre national des entités juridiques (CNPJ).

Il existe plusieurs types de factures électroniques au Brésil, notamment :

- Facture électronique (NF-e) : pour la fourniture de biens de service

- Facture de service électronique (NFS-e) : pour les prestations de services

- Facture électronique consommateur (NFC-e) : pour les transactions B2C

Pour être valable, chaque facture doit contenir des informations spécifiques :

- Numéro CNPJ

- Adresse de l’émetteur et du destinataire

- Code produit, description et quantité

- Valeur unitaire et détails fiscaux

- Signature numérique valide

Au Brésil, une facture électronique doit être présentée dans un format XML structuré et validée par les autorités fiscales brésiliennes avant d’être transmise à l’acheteur.

Sanctions pour non-respect de la TVA au Brésil

Le non-respect des règles de TVA du Brésil peut coûter cher aux contribuables. La fourchette des amendes est très large, allant de 1 % à 150 %, la moyenne étant de 75 % du montant dû à l’administration.

FAQ

Quel est le taux de TVA au Brésil ?

Le taux de TVA normal au Brésil est de 17 %, et de 25 % sur certains biens ou services. Il existe également des taux réduits de 12 % et 7 %.

Quels articles sont exonérés de TVA au Brésil ?

Au Brésil, un certain nombre d’articles sont exonérés de TVA ou détaxés. Elles comprennent :

- Tout article envoyé à l’étranger par un fournisseur brésilien

- Œufs, fruits et légumes

- Fournitures médicales

- Matériel et fournitures pour la chirurgie

- Fauteuils roulants

- Prothèses

Puis-je retenir la TVA au Brésil ?

Au Brésil, par exemple, il existe des scénarios de retenues à la source, dans le cas de l’impôt sur la circulation des biens et des services (ICMS), une disposition de l’accord ICMS 142/2018 et, en ce qui concerne l’impôt sur les services (ISS), une disposition de l’article 6 de la loi complémentaire 116/2003.

Comment récupérer la TVA au Brésil ?

La capacité des entreprises à récupérer la TVA au Brésil est assez limitée. En général, les règles sont les suivantes :

- Pour l’ICMS (TVA nationale), les entreprises ne peuvent récupérer que la TVA enregistrée sur les entrées qui s’appliquent aux biens commerciaux

- Pour l’IPI (TVA fédérale), seuls les importateurs et les entités industrielles peuvent récupérer la TVA par le biais de crédits

Les non-résidents peuvent-ils récupérer la TVA au Brésil ?

Les entreprises qui ne sont pas immatriculées au Brésil ne peuvent pas récupérer la TVA.

Ai-je besoin d'un représentant fiscal au Brésil ?

Les entreprises ne doivent désigner un représentant fiscal au Brésil que lorsqu’elles disposent d’un établissement fixe et permanent.

Quel est le seuil de TVA au Brésil ?

Les seuils de TVA n’existant pas au Brésil, les entreprises sont tenues de s’immatriculer dès lors qu’elles réalisent des prestations imposables.

Quels sont les délais de dépôt et de paiement de la TVA au Brésil ?

Il existe des délais différents pour les deux types de TVA au Brésil :

- ICMS : ces déclarations sont dues mensuellement, la date limite dépendant du type d’activités commerciales exercées

- IPI : les déclarations doivent être soumises tous les mois via la déclaration DCTF, au plus tard le 15 du deuxième mois suivant le mois au cours duquel le ou les événements imposables ont eu lieu

Qu'est-ce qu'un numéro de TVA au Brésil ?

Le numéro de TVA brésilien, le Cadastro Nacional de Pessoa Juridica (CNPJ), est un numéro d’identification unique attribué aux entreprises dès leur immatriculation à la TVA.

Quand l’assujettissement à la TVA s’applique-t-il au Brésil ?

Il n’existe pas de seuil d’assujettissement à la TVA au Brésil. Si une entreprise fournit des biens ou des services soumis à une ou plusieurs taxes dans le pays, elle doit s’immatriculer à la TVA.

Solutions de conformité à la TVA au Brésil

Les taxes étant nombreuses au Brésil, s’y conformer peut être compliqué. Alors que les règles fiscales brésiliennes évoluent, Sovos est votre partenaire de conformité idéal, aujourd’hui comme demain.

Nous combinons l’expertise fiscale locale avec des solutions globales, garantissant la conformité partout où vous exercez vos activités. Vous pouvez ainsi vous concentrer sur l’essentiel.