La numérisation des processus TVA en Europe de l’Est

A Quick Guide to E-invoicing and Real-Time Reporting

Tax regulations in Eastern European countries are complex but that shouldn’t be a reason not to do business there. If you’re responsible for VAT compliance, this ebook provides key details of the varying VAT digitisation mandates and business requirements across the region:

A Quick Guide to E-invoicing and Real-Time Reporting

Tax regulations in Eastern European countries are complex but that shouldn’t be a reason not to do business there. If you’re responsible for VAT compliance, this ebook provides key details of the varying VAT digitisation mandates and business requirements across the region:

- Understand how to comply with the e-invoicing and reporting in Eastern Europe

- Deep dives into Hungary, Poland, Romania, Serbia and Slovakia

- Must-read for tax professionals and consultants

Guide Pratique de la Conformité de la Facturation Électronique : Roumanie & Pologne

Guide Pratique de la Conformité de la Facturation Électronique : Roumanie & Pologne

Les réglementations fiscales dans les pays d’Europe de l’Est sont complexes mais ce ne devrait pas être une raison pour ne pas y exercer des activités. Si vous êtes responsable de la conformité fiscale, cet ebook contient des informations clés sur les obligations de numérisation fiscale et les exigences imposées aux entreprises à travers ces régions. A la fin de cet ebook vous aurez :

- Compris les principes de base des CTC

- Compris les différentes approches de la facturation électronique en Europe de l’Est

- Appris comment la Pologne et la Roumanie ont mis en place des régimes CTC

- Entrevu de ce qui change en Europe de l’Est et comment votre entreprise peut s’adapter

Télécharger l’e-Book

Qui doit lire cet e-book ?

Les fiscalistes

- Devant se tenir informés des réglementations en Europe de l’Est

- Devant comprendre les exigences des systèmes pour les déclarations en temps réel et la facturation électronique

- Devant élaborer une stratégie pérenne pour la numérisation fiscale à venir

Les conseillers fiscaux

- Devant garantir les meilleures pratiques pour leurs clients

- Devant se tenir informés des tous derniers développements et règlementations

- Devant évoluer en toute confiance au sein du paysage fiscal pour aider leurs clients dans leur planification

Rédigé par des experts fiscaux et des spécialistes des réglementations

Les administrations fiscales sont de plus en plus présentes dans les processus de facturation ou exigent des données détaillées dans les heures ou les jours qui suivent les transactions. Bon nombre ont introduit des contrôles des transactions en continu (CTC) et constatent les avantages de combler l’écart de TVA au sein de leur pays en recueillant des données détaillées, en temps réel ou en temps quasi réel. L’Europe de l’Est suit elle aussi cette tendance et avance rapidement avec des initiatives de déclarations en temps réel et de facturation électronique.

Le défi de la numérisation fiscale en Europe de l’Est

Chaque pays d’Europe de l’Est a une approche différente des CTC. Ces différences pourraient s’accentuer par l’évolution constante des réformes et le changement des nouveaux formats de déclarations comme SAF-T et les déclarations en temps réel pour préserver leur conformité fiscale. Comprendre les différentes exigences en matière de conformité à la TVA est essentiel pour toute entreprise opérant dans la région ou cherchant à s’y développer. Ce guide vous permettra de mieux comprendre les exigences en vigueur. Notre analyse approfondie des pays clés vous aidera à respecter dès aujourd’hui les réglementations relatives à la TVA et à vous préparer aux futures obligations.

Contenu de ce guide de la conformité en matière de facturation électronique et de déclarations en Europe de l’Est

Procurez-vous notre guide pour obtenir un tableau complet des CTC en Europe de l’Est ainsi que des nombreuses exigences qui varient d’un pays à l’autre. Ceci comprend le format des factures, la connectivité, les données, le mode de soumission, l’archivage, les systèmes existants, les technologies et les processus métiers, tous ces aspects devant être réexaminés et repensés pour garantir la conformité. Nous menons également des études détaillées des économies clés d’Europe de l’Est, tout en dévoilant ce qui se profile à l’horizon au sein de l’un des plus importants pays de la région, la Pologne:

- Les contrôles continus des transactions – de quoi s’agit-il ?

- Les caractéristiques communes des systèmes de type « clearance »

- Les régimes de type « clearance »

- Préserver sa conformité aux réglementations CTC en pleine évolution

- Un examen approfondi de la facturation électronique au sein de la région

- Roumanie

- Pologne

- La conformité en Europe de l’Est

- Comment Sovos peut vous aider

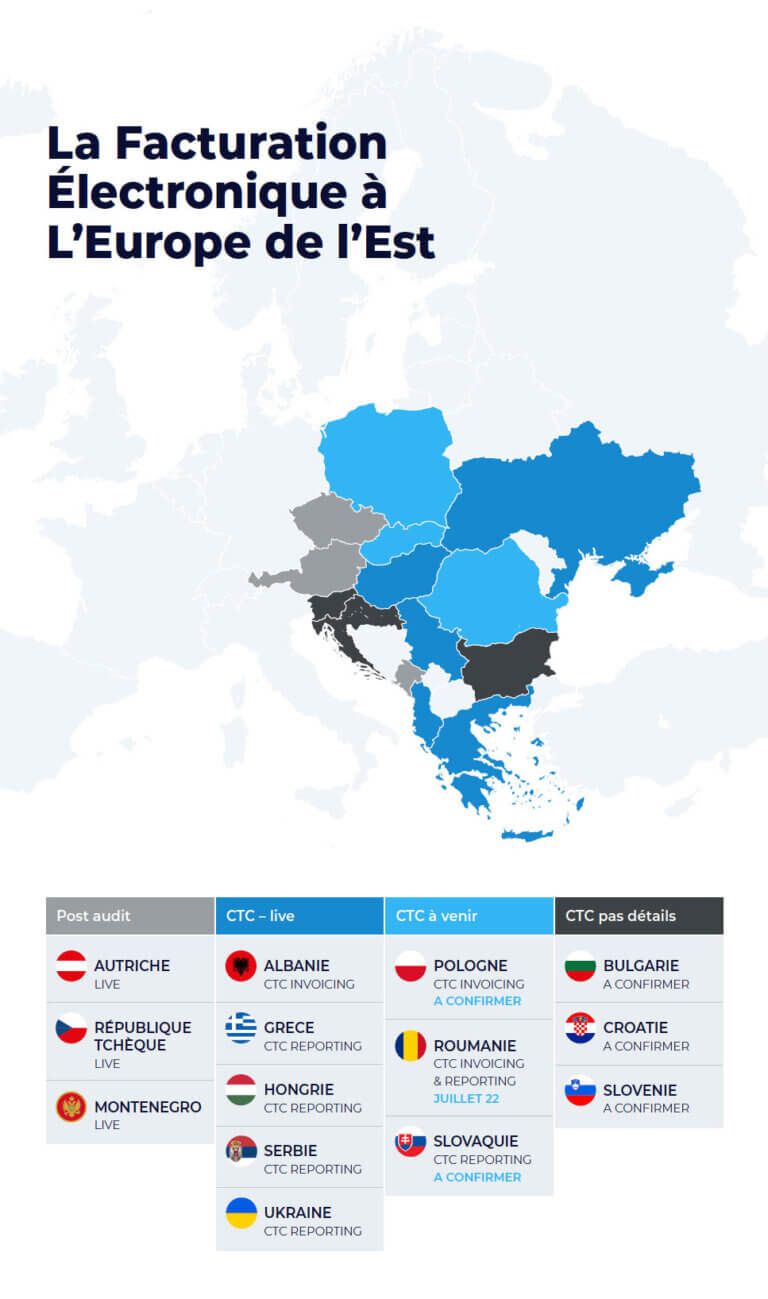

Le paysage CTC en Europe de l’Est est en constante évolution, les pays se situant à différentes étapes de leurs parcours.

La République tchèque, l’Autriche, la Croatie et le Monténégro autorisent tous à l’heure actuelle une facturation post-audit.

Parmi les pays ayant déjà mis en œuvre des régimes CTC (déclarations électroniques ou/et facturation électronique) où une facturation papier est toujours possible figurent la Hongrie, l’Albanie et la Grèce.

Dans certains cas, comme en Slovénie et en Bulgarie, des régimes CTC sont prévus mais les détails n’ont pas encore été précisés.

D’autres pays ont décrit leurs spécifications et mis en œuvre des régimes volontaires. Notre guide aborde certains de ces pays, en détaillant la portée, les flux de documents, les exigences clés et les échéanciers de leurs régimes.

Roumanie – Un aperçu

Les contribuables sont soumis à trois exigences en Roumanie:

- Facturation électronique obligatoire pour les transactions B2G

- Facturation électronique obligatoire pour les produits à haut risque

- Obligation de documents de transport électroniques

Les contribuables sont tenus d’utiliser le système roumain de lettres de transport électroniques pour émettre un document de transport électronique concernant le transport de produits à haut risque fiscal avant le début du transport des marchandises. Ceci comprend des données concernant l’expéditeur, le destinataire, les marchandises, les lieux de chargement et déchargement, ainsi que des informations sur le mode de transport et le transporteur.

Sovos propose une solution économique et sécurisée, qui renforce la résistance aux perturbations engendrées par la tendance mondiale de mise en œuvre des contrôles des transactions en continu (CTC)

Nos solutions cloud uniques préservent votre conformité dans plus de 60 pays et nos experts fiscaux garantissent le respect par votre entreprise des toutes dernières réglementations et de leurs exigences.

Leader du marché, fort d’une expertise de plus de 40 ans dans la surveillance et l’analyse des réglementations à l’échelle mondiale

Un fournisseur unique, une interface technique unique

Une solution intégrée au sein de plus de 60 partenaires (SAP, Ariba, Coupa, IBM et bien plus)

Une API conviviale pour une interopérabilité plug-and-play

Évolue avec vos choix de technologies et de processus.

La suite de solutions de conformité fiscale de Sovos regroupe la déclaration CTC et la facturation électronique CTC, en tant que composantes intégrales d’une suite de solutions entièrement évolutive, incluant également les déclarations périodiques Sovos, le calcul de la TVA, SAF-T et Sovos eArchive.