Los impactos de la facturación electrónica en el retail colombiano han sido variados. En un escenario de constantes cambios regulatorios, este sector se encuentra en Colombia inmerso en una transformación significativa impulsada por la adopción de la facturación en modalidad electrónica.

Estas dinámicas están redefiniendo la forma en que las empresas operan, fortaleciendo la seguridad y confianza en las transacciones comerciales.

Con el mercado no formal como un amplio terreno de oportunidades, el sector busca establecerse como experto para influir en la formalización de procesos en Colombia. Siguiendo el ejemplo de Chile, México, Perú y Brasil, el país se enfrenta a desafíos en seguridad, pero las inversiones en tecnología prometen un futuro sólido y confiable.

La revolución digital en el retail colombiano está en marcha, y la facturación electrónica es el motor que impulsa la transformación. Empresas minoristas, prepárense para abrazar el cambio, cumplir con las regulaciones y construir un futuro más eficiente y confiable en el sector.

7 de octubre, 2023

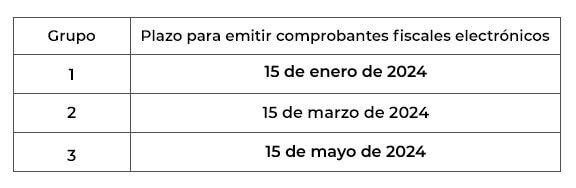

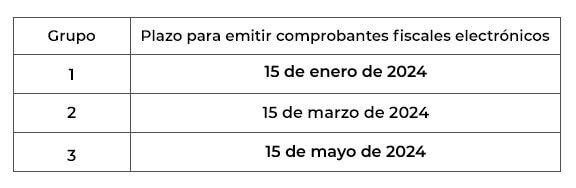

La autoridad tributaria de República Dominicana publicó los primeros obligados a emitir factura electrónica en el país. En efecto, la DGII, a través del Aviso 08-23, establece el cronograma de implementación de la facturación electrónica para los grandes contribuyentes nacionales en los siguientes términos:

“Para asegurar la implementación de una manera fluida y ordenada durante el plazo estipulado en la Ley, los Grandes Contribuyentes Nacionales han sido segmentados conforme el siguiente cronograma:”

Es importante mencionar que los contribuyentes que a la fecha de publicación de la Ley se encuentran autorizados para emitir comprobantes fiscales electrónicos, les aplicarán los términos establecidos en este Aviso, debiendo asegurar la implementación integral de facturación electrónica en el plazo indicado.

Si un contribuyente GGC obligado no puede asumir la implementación en el grupo en el cual ha sido colocado, podrá peticionar el cambio a otro grupo de los antes estipulados, lo propio si desea adelantar su asistencia.

2 de octubre, 2023

Recientemente la autoridad fiscal en México (SAT) publicó en su portal la versión 3.0 complemento Carta Porte con algunos ajustes.

En la versión 3.0, entre otros ajustes, podemos ver como como los más relevantes:

Con esta versión, se introduce un nuevo código de barras bidimensional que acompañará a la representación impresa de la Carta Porte. La documentación técnica está disponible en

Trámites y Servicios (sat.gob.mx)

Es importante señalar que la autoridad aún no se pronuncia sobre la coexistencia de ambas versiones, ni cuenta con la Guía de Llenado actualizada de dicho complemento, por lo que seguiremos al pendiente de estos cambios.

Son varios los beneficios del uso del Sistema de Registro Electrónico SIRE, la plataforma de la SUNAT que, de acuerdo con las Resoluciones N°190-2022 y N°138-2023, obliga a los contribuyentes que llevan un registro de compras (RCE) y ventas (RVIE) a realizarlo de manera electrónica.

En este sentido, las empresas obligadas según su régimen tributario deberán migrar el registro de sus ventas, ingresos y compras al SIRE, utilizando las plataformas de SUNAT: Servicio Portal Web, Aplicativo Cliente SIRE, o integrando sus propios sistemas con el Servicio web API.

Con el nuevo sistema electrónico, los contribuyentes obtendrán beneficios como:

La Resolución de Superintendencia N°00204-2023/SUNAT, publicada el 30 de septiembre de 2023, establece una postergación en la implementación del SIRE. De acuerdo con la nueva prórroga, el calendario de implementación obligatoria para los distintos contribuyentes se traduce de esta forma:

El portal SIRE, al que se puede acceder desde el servicio de Operaciones en Línea de SUNAT con la clave SOL, va a reemplazar al Programa de Libros Electrónicos – PLE; por ello, los contribuyentes obligados deberán cerrar sus registros que llevaban de forma manual, con previa anotación de sus operaciones hasta el período anterior a adquirir la obligación.

Con este nuevo sistema, los contribuyentes pueden elaborar sus libros de registros de compras y ventas por sí mismos. Pero, para el caso de las empresas que generan grandes volúmenes de ventas es importante contar con un aliado tecnológico que los ayude a validar si la información de sus documentos fue aprobada por SUNAT; y con la capacidad de transformar los reportes al formato XML requerido para su validación.

Los cambios normativos de SUNAT seguirán impulsando la digitalización de los procesos tributarios para facilitar el cumplimiento de los contribuyentes y optimizar su gestión operativa. La recomendación es no esperar el último momento para implementar los nuevos sistemas, y así evitar posibles sanciones.

Conozca buenas prácticas y consejos para enfrentar las demandas tributarias y adaptarse a las regulaciones en constante evolución, evitando sanciones de la DIAN para mantener la integridad y transparencia en su operación empresarial.

La implementación de la Guía de Remisión Electrónica en el Perú, como resultado de los últimos cambios realizados por la SUNAT al documento de transporte, contribuye a agilizar los procesos en las empresas, aumentar la competitividad y promover la productividad en las estructuras de negocio. Sin embargo, esta transición representa algunos desafíos.

La Superintendencia Nacional de Administración Tributaria – SUNAT viene desarrollando en el Perú su normativa de digitalización de todos los documentos tributarios desde hace más de 10 años y de manera progresiva, incluyendo a la Guía de Remisión Electrónica, que está considerada desde el principio de la normativa de documentos electrónicos. Lo nuevo es la obligatoriedad, ya que hasta las últimas actualizaciones, era un documento opcional.

Todos los mandatos de digitalización de documentos tributarios empiezan con las empresas grandes, luego siguen las medianas, y finalmente los contribuyentes pequeños; ya que el migrar de un formato físico a uno digital implica una inversión y adecuación significativa para las empresas.

Por ello, al estar los gobiernos alineados con los tamaños de las industrias, liberan la ola de mandatoriedad de acuerdo con la capacidad monetaria de los sectores económicos, dando tiempo a las empresas que tienen menos recursos para prepararse para el cambio.

La complejidad de la integración tecnológica entre empresas y proveedores, focalizada en la disrupción de su proceso de negocio y tecnología interna, representa un gran reto, ya que si es una empresa la que terceriza el servicio de transporte, ésta debe asegurarse de que sus proveedores gestionen los documentos correctamente e integren sus sistemas con los mandatos tributarios en tiempo y forma. Además, para el caso de una empresa grande este escenario no es el ideal, ya que probablemente no tenga acceso al sistema de su proveedor y no podría consolidar sus libros de compras y ventas. entonces tendría que lograr que todos sus pilares tecnológicos se integren.

Si bien con un mercado más maduro, tecnología avanzada y mejora en los tiempos de respuesta, se espera no tener inconvenientes para validar las Guías de Remisión Electrónicas con la agilidad que requiere la actividad de transporte, se está dejando de lado la función del OSE (Operador de Servicio Electrónico) como validador. Esto debido a que en la gestión de transporte de bienes hay más actores involucrados e información para verificar con diferentes entidades del estado, que incluye no solo a la mercancía transportada, sino a la persona que conduce y al vehículo usado, para así tener un seguimiento completo de lo que se está transportando.

En este sentido, lo complejo será lograr que toda la cadena logística se articule, ya que si uno de los actores que hacen parte del proceso falla, podría causar la caída de toda la operación.

Frente a estos desafíos, algunas recomendaciones son:

Actualizado: 28 de noviembre, 2023

En lo referente al SIRE la Resolución Nº 000039-2023-SUNAT/700000 otorga un plazo de gracia para la no aplicación de sanciones por infracciones relacionadas con los libros y registros en materia tributaria llevados electrónicamente.

En efecto, la SUNAT no sancionará a aquellos contribuyentes que no hayan observado las formas y condiciones relacionadas con el SIRE, así como el cierre de sus registros en el Sistema de Libros Electrónicos, siempre que cumplan con lo dispuesto en la resolución hasta el 30 de abril de 2024.

Para ello, el Anexo establece las condiciones en las que los sujetos obligados a utilizar el SIRE podrán disfrutar de este beneficio por no cumplir con dicha obligación en la forma y términos que establezcan las disposiciones.

Actualizado: 1 de octubre de 2023

La nueva resolución de Superintendencia N° 000204-2023 de la Sunat, publicada a fines de septiembre en el Diario Oficial, posterga, del periodo octubre 2023 al periodo enero 2024, la obligatoriedad para llevar el Registro de Ventas e Ingresos y el Registro de Compras a través del Sistema Integrado de Registros Electrónicos (SIRE).

Esto se traduce en dos fases:

Las obligaciones tributarias y los desafíos para su cumplimiento son cada vez más para las empresas peruanas.

Con el objetivo de reducir las brechas fiscales, el gobierno ha ido introduciendo distintos cambios en el sistema de facturación, incluyendo la mandatoriedad del documento de transporte electrónico o Guía de Remisión Electrónica (GRE); el refuerzo del uso de los libros de compra y venta de manera electrónica (SIRE), y anteriormente, los OSE.

Estas modificaciones probablemente no se detendrán mientras exista espacio para mejorar el sistema de tributación. La introducción constante de normativas pone en jaque a las empresas, que deben integrar cada nuevo mandato en sus sistemas para estar en cumplimiento con la entidad tributaria y evitar multas y sanciones.

Incorporar cada nueva regulación a sus plataformas es una tarea que, además de compleja, requiere de la asignación de recursos propios a tareas no productivas para la empresa.

Los Operadores de Servicios Electrónicos (OSE) fueron establecidos por la SUNAT de manera obligatoria para los principales contribuyentes peruanos (PRICOS) en 2019. Responsables de la validación de los comprobantes de pago electrónicos de todas las transacciones realizadas para facturas, boletas de venta y notas electrónicas, y de informar sobre los documentos emitidos, los OSE juegan un rol fundamental como entidades de control, validación, verificación y comunicación sobre cambios en las normativas entre los contribuyentes y la entidad tributaria en Perú.

Asegurarse de que la emisión de comprobantes electrónicos cumpla con todas las regulaciones para evitar sanciones y multas es fundamental para las compañías. detectando instantáneamente cualquier irregularidad. SUNAT está continuamente monitoreando la calidad, efectividad y estabilidad del servicio provisto por un OSE.

Además, y buscando optimizar el control de las mercancías, la Resolución 000123-2022 de la SUNAT introdujo importantes cambios en el documento de transportes, haciendo obligatoria la emisión de la Guía de Remisión Electrónica, dejando de permitir el uso de las facturas regulares con información adicional de transporte o factura guía.

Si bien la entidad tributaria ha prorrogado su obligatoriedad hasta el 31 de diciembre del 2023, para que los contribuyentes puedan realizar los cambios necesarios en sus sistemas -permitiéndoles operar con guías de remisión manuales- el cambio es inminente, y requiere de la atención de las compañías para su implementación.

Con el objetivo de simplificar la generación de registros de ventas y compras para los contribuyentes, la SUNAT aprobó hace ya un tiempo el Sistema Integrado de Registros Electrónicos (SIRE). La Resolución 40/2022 introdujo el Registro de Compras Electrónico (RCE), un módulo similar al Registro de Ventas e Ingresos Electrónicos (RVIE) creado en el 2021 y que ya es utilizado por los contribuyentes. Ambos módulos, RVIE y RCE, componen el SIRE. Este nuevo sistema obliga a los contribuyentes a generar sus registros de ventas y compras exclusivamente a través de este sistema.

De acuerdo con la Resolución No 190/2022, la SUNAT exigirá a los contribuyentes que llevan un registro de compras y ventas que lo realicen de manera electrónica a partir de noviembre de 2023 (para el mes anterior, y así en lo sucesivo). Este calendario de SUNAT muestra los grupos obligados.

Para cumplir con las obligaciones tributarias, un asesor tecnológico debe ir un paso más allá del cumplimiento básico. Para esto, Sovos no solo cuenta con una solución, Sovos OSE, que permite una perfecta integración con múltiples ERP y POS; además asegura una alta disponibilidad del servicio, rápida capacidad de respuesta, protección de datos, una infraestructura sólida y los niveles de procesamiento más rápidos del mercado. A esto se suman sus capacidades de escalabilidad, su capa de seguridad y las buenas prácticas de soporte a clientes finales, lo cual garantiza la calidad que requieren las compañías.

En cuanto al SIRE, Sovos puede ayudar a sus clientes a simplificar la generación del libro de ventas electrónico (emisión de documentos), que es asíncrono, en concordancia con los requerimientos de la SUNAT, consolidando los reportes de reconciliación de los documentos de acuerdo con su estado final -aprobados y cancelados-, y entregándolos mediante un transformador a la entidad tributaria en el formato de archivo XML específico que esta demanda para validarlos, asegurando que los datos provistos son los correctos.

Además puede ayudar en la implementación de la GRE de manera rápida y sencilla.

Con cerca de 100 mil clientes que le confían sus operaciones críticas, y más de 100 expertos regulatorios a nivel mundial, Sovos posee múltiples certificaciones gubernamentales e internacionales; realiza más de 3 mil millones de transacciones al año para un amplio rango de industrias, incluyendo manufactura, retail, consumo y producción, entre otras. Además, procesa más de 2.6 billones de documentos al año como PSE, lo que lo convierte en un proveedor certificado punta a punta para el mercado peruano.

1 de septiembre, 2023

Mediante la Resolución 201-5160a, la autoridad tributaria estableció que el 31 de julio de 2023 vencía el plazo para solicitar de manera justificada la excepción al Sistema de Facturación Electrónica, para aquellas empresas proveedoras de bienes y servicios al Gobierno.

Esta solicitud estará sujeta a una resolución de la Dirección General de Ingresos, en la que se aprobará o no dicha autorización. En caso de que dicha solicitud no sea presentada o sea rechazada, las citadas empresas deberán cumplir con la emisión en el sistema de facturación electrónica.

Más información, en el siguiente documento: Gaceta Oficial Digital (mef.gob.pa)

Los avances tecnológicos de la facturación electrónica han ido tomando velocidad de la mano del cambiante escenario tecnológico actual. En efecto, la facturación electrónica ha modificado radicalmente la manera en que las empresas llevan a cabo sus transacciones comerciales y procesos financieros en Colombia. Este cambio no solo ha impulsado la eficiencia, sino también ha traído consigo nuevas demandas y retos para las compañías que han implementado este sistema.

Desde una mirada más amplia y analítica, exploraremos cómo la facturación electrónica ha evolucionado en Colombia a lo largo del tiempo, centrándonos en cómo las tecnologías emergentes han influido en este proceso. A través de esta perspectiva, examinaremos las áreas clave en las que las empresas han tenido que adaptarse y evolucionar para aprovechar al máximo este sistema.

La creciente adopción de la facturación electrónica en Colombia ha generado desafíos para las empresas, como la adaptación a regulaciones cambiantes. Esta evolución ha requerido mantenerse ágil y abrazar tecnologías emergentes para cumplir con las demandas cambiantes.

La integración fluida de la facturación electrónica con sistemas internos, como ERP, es fundamental para cumplir con las regulaciones. Las soluciones tecnológicas avanzadas permiten extracción eficiente de datos, firma electrónica y envío seguro a autoridades tributarias.

La adaptación a nuevas demandas ha requerido una gestión sólida. Expertos con conocimiento técnico y normativo coordinan equipos internos y externos para una implementación sin problemas y cumplimiento normativo.

El cumplimiento abarca más que emitir facturas electrónicas. Soluciones tecnológicas escalables cubren informes de cumplimiento y seguridad avanzada para proteger información confidencial.

Una infraestructura tecnológica eficaz es esencial. Monitoreo continuo y actualizaciones mantienen la estabilidad y el rendimiento de las soluciones en un entorno dinámico.

La facturación electrónica en Colombia seguirá evolucionando a medida que la tecnología avanza y las regulaciones cambian. Las empresas que han adoptado este sistema deben continuar adaptándose y manteniéndose actualizadas con las últimas innovaciones. La comprensión de cómo la tecnología ha transformado este proceso a lo largo del tiempo nos ayuda a apreciar las oportunidades y los desafíos que presenta en el futuro.

La campaña de la DIAN para la facturación electrónica denominada “Campaña para la facilitación del cumplimiento de la obligación formal de exigir y expedir factura electrónica de venta” ha sido un factor clave para impulsar la adopción de la facturación electrónica en Colombia.

En este artículo, exploraremos en detalle la campaña de la DIAN y las malas prácticas detectadas en sus procesos de facturación electrónica. Esta iniciativa facilita el cumplimiento de obligaciones formales y agiliza procesos, reduciendo costos y combatiendo la evasión fiscal, en beneficio tanto de las empresas como del país en general.

Las próximas acciones de la DIAN se centran en fortalecer aún más la adopción y el cumplimiento de esta modalidad. La entidad tiene previsto seguir adelante con visitas periódicas a establecimientos comerciales en diferentes ciudades del país para asegurarse de que cumplan con la emisión adecuada de facturas electrónicas y con sus obligaciones formales de acuerdo con su actividad económica. Además, la DIAN continuará vigilante para identificar y abordar malas prácticas en sus procesos, garantizando la transparencia del mercado y la conformidad con las normativas.

Se espera que siga en crecimiento la factura electrónica en Colombia gracias a las ventajas que ofrece. La Dian busca demostrar la eficiencia y beneficios de estas facturas tanto para las empresas como para el país en general. La posibilidad de deducir el 1% de los impuestos por adquisiciones documentadas con factura electrónica, es un incentivo adicional para su adopción. Con el respaldo de la DIAN y la colaboración de empresas como Sovos, se espera que la factura electrónica continúe siendo un pilar esencial en la modernización fiscal y el crecimiento económico sostenible en Colombia.

El concepto RegTech o Regulatory Technology se refiere al uso de soluciones tecnológicas innovadoras para ayudar a las instituciones financieras y otras organizaciones a cumplir de manera más eficiente con las regulaciones y requisitos normativos.

El objetivo principal de estas soluciones de tecnología regulatoria es automatizar y agilizar los procesos de cumplimiento normativo, reduciendo costos y riesgos asociados.

Mediante el uso de inteligencia artificial, aprendizaje automático, análisis de datos, blockchain, entre otros, las soluciones RegTech pueden ayudar a las empresas a recopilar, analizar y gestionar grandes volúmenes de datos relacionados con las regulaciones, identificar riesgos, monitorear transacciones y asegurar el cumplimiento de las leyes y regulaciones aplicables.

En este artículo, exploraremos 5 áreas en las que las soluciones tecnológicas RegTech pueden aplicarse para abordar los desafíos del cumplimiento normativo:

La adopción de soluciones que van en la línea de RegTech es cada vez mayor en las compañías debido a los numerosos beneficios que estas ofrecen y porque tienen el potencial de reducir costos. Al automatizar procesos y optimizar la gestión de riesgos, se pueden evitar multas y sanciones derivadas del incumplimiento normativo, lo que resulta en ahorros significativos a largo plazo.

Las soluciones RegTech, permiten a las instituciones financieras y otras organizaciones adaptarse rápidamente a las regulaciones en constante cambio y abordar de manera más efectiva los desafíos regulatorios en un entorno empresarial cada vez más complejo.

Presentación del servicio de Pre-validación, el cual tiene como propósito apoyar en la validación de todos los elementos de una factura electrónica tanto de estructura como los requeridos fiscalmente.

El 17 de mayo pasado República Dominicana publicó la Ley de Facturación Electrónica, que establece la obligatoriedad de su uso en todo el territorio a partir del 18 de mayo de 2023.

La ley, publicada en la Gaceta Oficial, tiene por objeto regular el uso obligatorio de la facturación electrónica en el país, lo que contempla el establecimiento del sistema tributario de facturación electrónica y sus características, resultados de optimización y contingencias, así como los plazos de ingreso y facilidades tributarias que se otorgarán a los contribuyentes que se acojan a este sistema.

La ley incluye un capítulo sobre las infracciones y sanciones penales y tributarias por incumplimiento y permite aún el uso de facturas en papel para ciertas contingencias.

La ley se aplica a las personas físicas y jurídicas, públicas o privadas. También es aplicable a entidades sin personalidad jurídica domiciliadas en la República Dominicana que realicen operaciones de transferencia de bienes, entrega en uso o prestación y locación de servicios a título oneroso o gratuito.

Todos los emisores de factura electrónica en el país deberán:

1) Ser reconocidos y autorizados como tales por la Dirección General de Impuestos Internos (DGII)

2) Contar con un certificado digital de trámite tributario, emitido y firmado digitalmente por una entidad certificadora autorizada por el Instituto Dominicano de las Telecomunicaciones (INDOTEL).

El requisito de firmas holográficas o manuscritas y sellos comerciales para las facturas electrónicas se cumple mediante el uso de firmas digitales respaldadas por un certificado digital.

Las facturas electrónicas no pueden modificarse una vez firmadas digitalmente y enviadas a la DGII.

La factura electrónica debe ajustarse al formato estándar establecido por la autoridad fiscal, que será validado por sistemas informáticos. Las facturas electrónicas sólo serán admisibles cuando cumplan con esta validación.

Las facturas electrónicas se enviarán a la autoridad y al receptor electrónico a través de aplicaciones electrónicas conectadas a Internet y en un archivo XML.

La factura electrónica tendrá una Representación Impresa (RI) del comprobante fiscal electrónico (e-CF) que se entregará a los receptores no electrónicos en casos excepcionales. En caso contrario, se entregará a los receptores electrónicos cuando se encuentren en contingencia para que puedan acreditar y reportar a la autoridad y a terceros las operaciones de compra -así como respaldar el crédito fiscal o consumo, y conservar los documentos señalados conforme lo establece la legislación vigente.

La Dirección General de Impuestos Internos (DGII) será la autoridad competente para validar y certificar el contenido e integridad de la factura electrónica.

El sistema tributario de facturación electrónica es administrado por la DGII y se utilizará para validar y acreditar todos los comprobantes fiscales electrónicos producto de facturas electrónicas. También validará los formularios legales o documentos tributarios electrónicos que los modifiquen y que sirvan de soporte para respaldar gastos y créditos fiscales.

La DGII también es responsable de garantizar la integridad de la información que se envía instantáneamente para la validación y la acreditación de los comprobantes fiscales electrónicos (e-CF).

Las tres formas de emisión de comprobantes Fiscales Electrónicos (e-CF) son las siguientes:

Los comprobantes fiscales electrónicos enviados a la DGII serán validados en línea a través del sistema informático, de acuerdo con los esquemas publicados por la documentación técnica y normas complementarias que definen su estructura y comportamiento.

Una vez comparados y validados con los criterios, la DGII responderá entregando un número de respuesta identificado como “trackID” con el cual el emisor del e-CF podrá consultar el estatus del documento.

La ley contempla 10 tipos de comprobantes fiscales electrónicos o documentos fiscales electrónicos. Entre ellos se encuentran:

1) Factura electrónica de crédito fiscal

2) Factura electrónica de consumo

3) Nota de débito electrónica

4) Nota de crédito electrónica

5) Comprobante electrónico de regímenes especiales

6) Comprobante electrónico gubernamental

7) Comprobante Electrónico de compras

8) Comprobante electrónico para gastos menores

9) Comprobante electrónico para pagos al exterior

10) Comprobante electrónico para exportación

Todos los e-CF deben contar con un número de comprobante fiscal electrónico (e-NCF), autorizado por la DGII, el cual consiste en una secuencia alfanumérica.

La cantidad y tipo de números de comprobantes fiscales electrónicos serán autorizados de acuerdo con la actividad económica inscrita en el Registro Nacional de Contribuyentes (RNC), volumen operativo y nivel de cumplimiento del contribuyente -así como el perfil de riesgo del contribuyente, de acuerdo con los parámetros establecidos por la DGII.

Los deberes exigidos a los emisores electrónicos, por orden, consisten en:

1) Firmar todos los e-CF emitidos con un certificado digital válido

2) Recibir de sus proveedores todos los e-CF emitidos válidamente

3) Cumplir con los requisitos técnicos que disponga la DGII

4) Exhibir toda la información que la DGII requiera

5) Conservar el e-CF de conformidad con lo establecido en el Código Tributario

El formato estándar de la estructura de los e-CF es el siguiente:

1) Datos de identificación del documento

2) Datos relativos al emisor electrónico

3) Datos relativos al comprador receptor electrónico

4) Datos relativos al bien o servicio comercializado

5) Datos relativos al valor de la transacción

6) Datos relativos a los impuestos

7) Fecha y hora de la firma digital

8) Firma digital

En lo concerniente a los comprobantes fiscales electrónicos de nota de crédito y débito, se deberá indicar datos relativos a los comprobantes que modifica o afecta.

1) Grandes contribuyentes nacionales: 12 meses desde la entrada en vigor de la ley (18 de mayo de 2024).

2) Grandes contribuyentes locales y contribuyentes medianos: 24 meses desde la entrada en vigor de la ley (18 de mayo de 2025).

3) Contribuyentes pequeños, micro y no clasificados: 36 meses a partir de la entrada en vigor de la ley (18 de mayo de 2026).

La DGII publicará la lista de contribuyentes obligados por ley a emitir CFE.

Con la aprobación de la DGII, los contribuyentes podrán acordar la extensión del plazo para incorporarse a la facturación electrónica.

Se establece un período voluntario para todos los contribuyentes que deseen ser emisores de facturas electrónicas antes de implementar el calendario anterior. La DGII está otorgando incentivos consistentes en créditos fiscales para MIPYMES y Grandes Contribuyentes Nacionales.

Póngase en contacto con nuestro equipo de expertos.

Ingresa aquí

Son varios los beneficios de implementar la Guía de Remisión Electrónica en el Perú. Los últimos cambios realizados por la SUNAT al documento de transporte contribuyen a agilizar los procesos en las empresas, aumentar la competitividad y promover la productividad en las estructuras de negocio.

Sin embargo, esta transición representa algunos desafíos.

La Superintendencia Nacional de Administración Tributaria – SUNAT viene desarrollando en el Perú su normativa de digitalización de todos los documentos tributarios desde hace más de 10 años y de manera progresiva, incluyendo a la Guía de Remisión Electrónica, que está considerada desde el principio de la normativa de documentos electrónicos. Lo nuevo es la obligatoriedad, ya que hasta las últimas actualizaciones, era un documento opcional.

Todos los mandatos de digitalización de documentos tributarios empiezan con las empresas grandes, luego siguen las medianas, y finalmente los contribuyentes pequeños; ya que el migrar de un formato físico a uno digital implica una inversión y adecuación significativa para las empresas.

Por ello, al estar los gobiernos alineados con los tamaños de las industrias, liberan la ola de mandatoriedad de acuerdo con la capacidad monetaria de los sectores económicos, dando tiempo a las empresas que tienen menos recursos para prepararse para el cambio.

La complejidad de la integración tecnológica entre empresas y proveedores, focalizada en la disrupción de su proceso de negocio y tecnología interna, representa un gran reto, ya que si es una empresa la que terceriza el servicio de transporte, ésta debe asegurarse de que sus proveedores gestionen los documentos correctamente e integren sus sistemas con los mandatos tributarios en tiempo y forma. Además, para el caso de una empresa grande este escenario no es el ideal, ya que probablemente no tenga acceso al sistema de su proveedor y no podría consolidar sus libros de compras y ventas. entonces tendría que lograr que todos sus pilares tecnológicos se integren.

Si bien con un mercado más maduro, tecnología avanzada y mejora en los tiempos de respuesta, se espera no tener inconvenientes para validar las Guías de Remisión Electrónicas con la agilidad que requiere la actividad de transporte, se está dejando de lado la función del OSE (Operador de Servicio Electrónico) como validador. Esto debido a que en la gestión de transporte de bienes hay más actores involucrados e información para verificar con diferentes entidades del estado, que incluye no solo a la mercancía transportada, sino a la persona que conduce y al vehículo usado, para así tener un seguimiento completo de lo que se está transportando.

En este sentido, lo complejo será lograr que toda la cadena logística se articule, ya que si uno de los actores que hacen parte del proceso falla, podría causar la caída de toda la operación.

Frente a estos desafíos, algunas recomendaciones son: