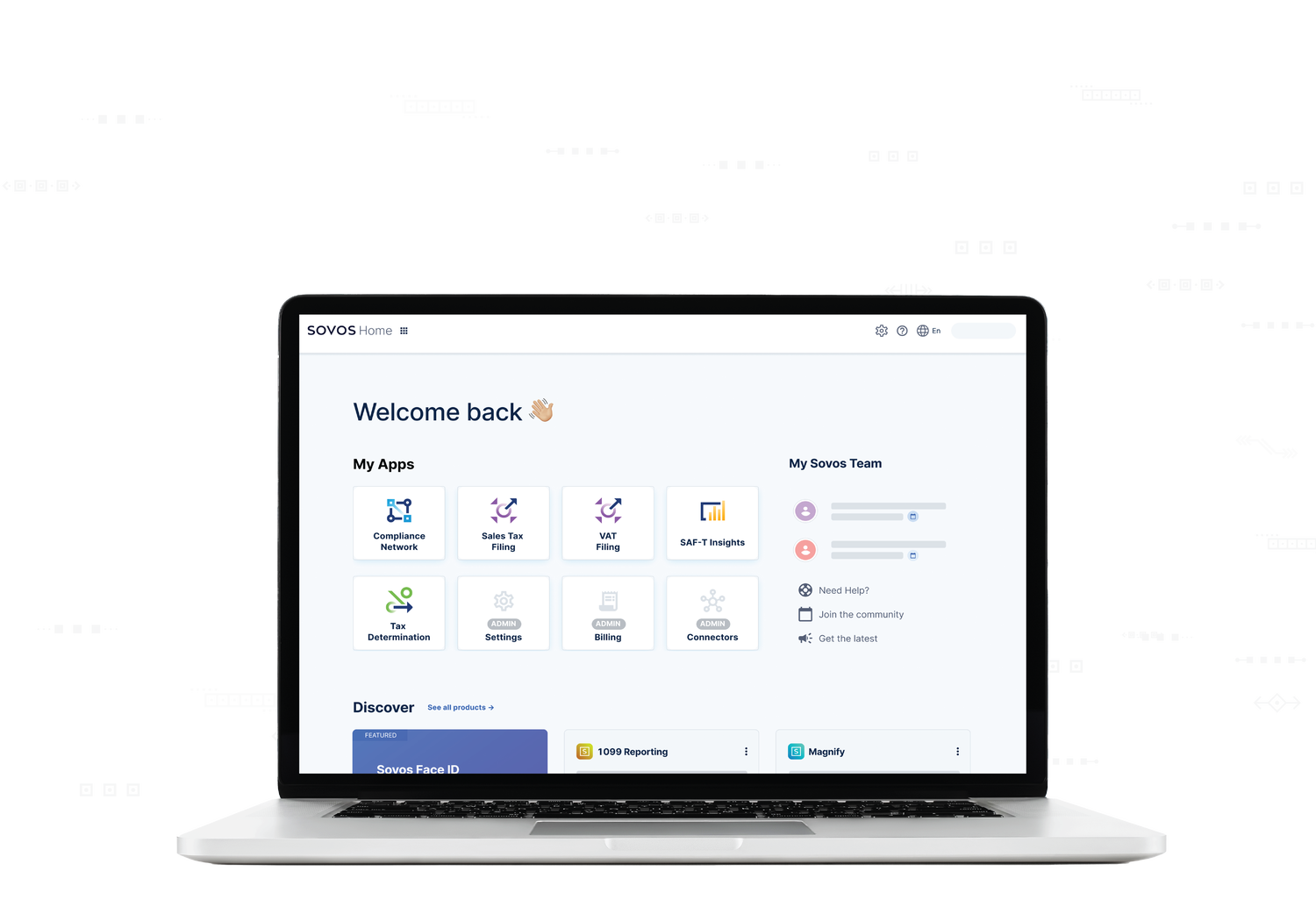

Sovos Compliance Cloud

A primeira e única plataforma completa do setor para gestão de conformidade fiscal e elaboração de relatórios regulatórios.

Escolhida pelas melhores empresas do mundo, incluindo metade da lista Fortune 500

Nesta quarta-feira (6), a 34ª Reunião Extraordinária do Comsefaz, realizada em Brasília-DF, reuniu pela segunda semana consecutiva os gestores das Fazendas estaduais, técnicos da Cotepe, coordenadores dos Grupos de Trabalho do IBS na Cotepe e assessores do Comsefaz.

Um novo encontro já está marcado para 13 de março.

A reunião de hoje deu sequência à apresentação dos principais assuntos do GT75 – IBS, coordenado pelo auditor de Minas Gerais, Ricardo Oliveira. Ao longo do dia, os membros da Comissão de Sistematização – PAT-RTC se revezaram fazendo intervenções e aprofundaram os debates antes das deliberações do Pleno.

O comitê gestor do IBS, o contencioso administrativo do IBS e da CBS, o modelo de administração do IBS e da CBS, a distribuição dos recursos do IBS, operações com bens e serviços submetidos a alíquotas reduzidas, entre outros pontos importantes, foram pauta dos debates.

O esforço conjunto dos 26 estados, além do Distrito Federal, tem o objetivo de contribuir para que a regulamentação da reforma tributária garanta um sistema justo, moderno e com respeito ao pacto federativo.

A 34ª Reunião Extraordinária do Comsefaz contou com a visita do economista e deputado federal Luiz Carlos Hauly (Pode-PR). Ele foi recebido pelo presidente do Comitê, Carlos Eduardo Xavier, e pelo diretor institucional, André Horta, e pelos secretários e secretárias das Fazendas estaduais.

Ex-secretário de Fazenda do Paraná e membro do Comsefaz entre 2011 e 2013, Hauly cumprimentou os participantes da reunião e pediu o apoio do Comitê para um projeto relacionado à logística reversa de reciclagens de embalagens a ser analisado num primeiro momento pela Cotepe e, na sequência, pelo colegiado.

Homenagem às mulheres

Ao final, o Comsefaz homenageou as mulheres que participaram da reunião com a entrega de rosas nas cores branca, rosa e amarela. Nesta sexta-feira, 8 de março, é celebrado o Dia Internacional da Mulher.

Foram presenteadas Daniela Ramos (AL), Ana Carolina Nunes (DF), Renata Lacerda (GO), Patrícia Vilela (MT), Simone Cruz (PA), Gardênia de Carvalho (PI), Patrícia Koinaski (RS), além das técnicas do Comsefaz Gildilene Sampaio, Marcela Batista, Cristiana Sabino, Paula Melo, Jorgina Guimarães, Carla Abad e Marcela Lasneaux.

Fonte: Comsefaz

O ministro da Fazenda, Fernando Haddad, confirmou que vai enviar ainda este mês ao Congresso os projetos de lei que visam regulamentar a reforma tributária sobre consumo.

Em conversa com jornalistas no Ministério da Fazenda, nesta segunda-feira 4, onde chegou depois de uma reunião com o presidente Lula (PT), Haddad disse que, apesar de depender dos trabalhos com Estados e municípios, a ideia é que os projetos não tardem a chegar ao Congresso.

“A ideia nossa é mandar em março”, confirmou Haddad. A gente está dependendo um pouco dos trabalhos com Estados e municípios”, seguiu.

“Firmamos um compromisso com eles de mandar [os projetos] já com a questão federativa, se não totalmente resolvida, bastante adiantada para facilitar a tramitação no Congresso”, afirmou Haddad, que disse que os grupos de trabalho estão sendo coordenados pelo secretário extraordinário da reforma tributária, Bernard Appy.

A princípio, a regulamentação da reforma tributária sobre o consumo deve se basear nos seguintes eixos: a lei geral do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS), um comitê gestor do IBS, um imposto seletivo e um anteprojeto referente ao processo administrativo fiscal.

Fonte: Carta Capital

Uma ala do Senado avalia que a regulamentação da reforma tributária deve ficar para 2025. Aprovada no ano passado, a PEC (Proposta de Emenda a Constituição) foi promulgada em 20 de dezembro. A partir da data, o governo está com o prazo correndo para o envio dos projetos complementares em até 180 dias. A data limite é 20 de junho deste ano. O Poder360 apurou que a complexidade do tema, envolvendo diferentes setores da economia, e a aproximação das eleições municipais são motivos para que o adiamento seja concretizado. Na 3ª feira (5.mar), o Congresso completa 1 mês do retorno aos trabalhos sem concluir nenhum projeto de grande magnitude.

No caso da regulamentação da reforma tributária, congressistas dependem da pressa do governo do presidente Luiz Inácio Lula da Silva (PT) para o envio dos projetos complementares. Em 21 de fevereiro, o ministro da Fazenda, Fernando Haddad, disse que encaminhará os projetos de lei complementar para a regulamentação da reforma tributária em março. A declaração foi dada em entrevista à jornalista Míriam Leitão, veiculada pela GloboNews. “Agora em março, nós vamos mandar toda a regulamentação da reforma tributária”, afirmou.

Nesta semana, o relator da reforma tributária na Câmara, Aguinaldo Ribeiro (PP-PB), disse que pediu para o ministro da Fazenda priorizar a instituição do IVA (Imposto sobre Valor Agregado) e a reforma da renda neste ano. O objetivo é não atrasar a regulamentação da reforma tributária no Congresso. O congressista disse ser temerário não haver avanço na regulamentação no 1° semestre deste ano por conta das eleições municipais. Se ficar para o 2º semestre, há risco de atrasar o calendário de transição do sistema tributário.

A regulamentação da reforma tributária sobre o consumo deve contar com 4 anteprojetos. A divisão será feita desta forma: Lei geral do IBS (Imposto sobre Bens e Serviços) e da CBS (Contribuição sobre Bens e Serviços); Comitê Gestor do IBS; Imposto Seletivo; Processo administrativo fiscal. Os anteprojetos servem como subsídios para a proposta a ser enviada pelo presidente ao Legislativo. As regras ainda estão sendo aprimoradas dentro do Programa de Assessoramento Técnico à implementação da Reforma Tributária do Consumo, instituído em 12 de janeiro por meio da portaria 34 de 2024, da Fazenda.

Liderada pelo economista Bernard Appy, a Secretaria Extraordinária da reforma tributária é quem cuida do tema no ministério.

Fonte: Poder360

Publicado em 26/02/2024 – INSTRUÇÃO NORMATIVA SURE N° 006, DE 23 DE FEVEREIRO DE 2024

ICMS – Altera a Instrução Normativa SURE N° 13/2023, de 24 de julho de 2023, que estabelece valores a serem utilizados como base de cálculo do ICMS devido por substituição tributária,e antecipação do imposto pela entrada, nas operações com água mineral, cerveja, chope, refrigerante, bebidas hidroeletrolíticas (isotônicas) e energéticas e xarope ou extrato concentrado destinado ao preparo de refrigerantes em máquinas. Esta instrução normativa altera a IN SURE n° 13/2023, que estabelece os valores a serem utilizados como base de cálculo do ICMS devido por substituição tributária, e antecipação do imposto pela entrada, nas operações com cerveja, chope, refrigerante, bebidas hidroeletrolíticas (isotônicas) e energéticas e xarope ou extrato concentrado destinado ao preparo de refrigerantes em máquinas… Saiba mais.

Publicado em 23/02/2024 – DECRETO N° 1.682, DE 23 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre alteração o Anexo III do Decreto n° 2.269, de 24 de julho de 1998, relativamente aos Apêndices que dispõem sobre mercadorias sujeitas ao Regime de Substituição Tributária… Saiba mais.

Publicado em 27/02/2024 – NOTA EXPLICATIVA N° 002, DE 20 DE FEVEREIRO DE 2024

ICMS – Explicita o valor da carga tributária incidente nas operações previstas no §3° do art. 2° do Decreto n° 28.443, de 31 de outubro de 2006, em razão da alteração da alíquota modal do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação (ICMS) para 20% (vinte por cento)… Saiba mais.

Publicado em 27/02/2024 – Instrução Normativa SEFAZ nº 21, de 15 DE FEVEREIRO DE 2024

ICMS – Altera o Anexo Único da Instrução Normativa nº 02, de 28 de janeiro de 2021, que estabelece os valores da base de cálculo do Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS), para fins de substituição tributária relativa a operações com produtos lácteos, de que tratam os arts. 532 e 533 do Decreto nº 24.569 , de 31 de julho de 1997… Saiba mais.

Publicado em 27/02/2024 – Instrução Normativa SEFAZ nº 26, de 22 DE FEVEREIRO DE 2024

ICMS – Estabelece percentuais de carga tributária líquida, de acordo com a previsão inserta no item 6.0 do Anexo IV do Decreto nº 33.327 , de 30 de outubro de 2019, a serem aplicados pelos contribuintes, na condição de substituto tributário, na forma da alínea a do inciso IV do Art. 432 do Decreto nº 24.569 , de 31 de julho de 1997, que tenham celebrado regime especial de tributação com a Secretaria da Fazenda… Saiba mais.

Publicado em 28/02/2024 – Medida Provisória nº 1.208, de 27 DE FEVEREIRO DE 2024

CSLL – Revoga dispositivos da Medida Provisória nº 1.202, de 28 de dezembro de 2023 . A Medida Provisória nº 1.208/2024 (que entrará em vigor em 1º de abril de 2024) REVOGOU os dispositivos da Medida Provisória nº 1.202/2023 que, entre outras providências, revogava a partir de 1º de abril de 2024 a lei que prorrogou a desoneração da folha de pagamento até 31 de dezembro de 2027, e determinava a reoneração gradual da folha, também a partir da mesma data (1º.04.2024). Desta forma, os setores da economia que gozam da desoneração da folha de pagamento continuam podendo optar pelo sistema até o ano de 2027. Veja no quadro a seguir, os dispositivos revogados da Medida Provisória nº 1.202/2023 : MP nº 1.202/2023 Conteúdo revogado a partir de 1º.04.2024 art. 1º as empresas relacionadas nos seus Anexos I e II poderiam aplicar, a partir da competência abril/2024 e até o final do ano de 2027, alíquotas reduzidas (reoneração) da contribuição previdenciária patronal sobre o salário de contribuição do segurado até o valor de um salário-mínimo, aplicando-se as alíquotas vigentes na legislação específica sobre o valor que ultrapassar esse limite; art. 2º para os fins do art. 1º, as empresas deveriam considerar apenas o código da CNAE da atividade principal, assim considerada aquela de maior receita auferida ou esperada; art. 3º as empresas que aplicassem as alíquotas reduzidas (art. 1º) deveriam firmar termo no qual se comprometessem a manter quantitativo de empregados igual ou superior ao verificado em 1º de janeiro de cada ano-calendário; 6º; caput, II, “c” e “d” revogava em 1º de abril de 2024: 1. os art. 7º a art. 10 da Lei nº 12.546/2011 – desoneração da folha de pagamento; e 2. a Lei nº 14.784/2023 – que entre outras providências prorroga a desoneração da folha de pagamento até 31 de dezembro de 2027; Anexos I e II relacionava as atividades sujeitas à reoneração… Saiba mais.

Publicado em 15/02/2024 – PORTARIA GABIN N° 050, DE 15 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre inclusão de valores de produtos na tabela de Valores de Referência. Esta portaria altera a Tabela de Valores de Referência, para fins de cobrança de ICMS, relativamente aos valores de farinha de trigo… Saiba mais.

Publicado em 27/02/2024 – PORTARIA GABIN N° 053 DE 21 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre inclusão de valores de produtos na tabela de Valores de Referência. Esta portaria altera a Tabela de Valores de Referência, para fins de cobrança de ICMS, relativamente às operações com cerveja… Saiba mais.

Publicado em 26/02/2024 – PORTARIA SAT N° 3.290, DE 23 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre alteração do grupo de preços na tabela denominada Valor Real Pesquisado, dos produtos que especifica. Dispõe sobre alteração do Valor Real Pesquisado para do farelo de soja… Saiba mais.

Publicado em 27/02/2024 – PORTARIA SAT N° 3.291, DE 26 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre a alteração de descrições e valores, na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica. Esta portaria altera a lista dos Preços Médios Ponderados a Consumidor Final (PMPF), nas operações com açúcar. As alterações produzem efeitos a partir de 01.03.2024… Saiba mais.

Publicado em 27/02/2024 – PORTARIA SAT N° 3.292, DE 26 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre a exclusão e alteração de descrições e valores, na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica. Esta portaria altera a lista dos Preços Médios Ponderados a Consumidor Final (PMPF), nas operações com farinha de trigo e mistura para pães e bolos. As alterações são válidas a partir de 01.03.2024… Saiba mais.

Publicado em 27/02/2024 – PORTARIA SAT N° 3.293, DE 26 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre a inclusão de produtos na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica. Esta portaria altera o Valor Real Pesquisado de baterias, para efeito do disposto no artigo 113 da Lei n° 1.810/97, que indica a possibilidade de fixação do valor mínimo das operações tributáveis em pauta de referência fiscal. A portaria produz efeitos a partir de 28.02.2024… Saiba mais.

Publicado em 29/02/2024 – Portaria SAT nº 3.297, de 28 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre a inclusão de produtos e alteração de descrições e valores, na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica. Fica determinada, com efeitos a partir de 1º.03.2024, as inclusões e alterações das descrições e valores na lista de preço médio ponderado a consumidor final (PMPF) para os seguintes produtos: a) bebidas alcoólicas, exceto cerveja e chope; e b) cerveja, refrigerante e chope. A relação de produtos que sofrerão alterações, consta no anexo único do ato em fundamento… Saiba mais.

Publicado em 29/02/2024 – DECRETO N° 48.782, DE 28 DE FEVEREIRO DE 2024

ICMS – Altera o Decreto n° 48.589, de 22 de março de 2023, que regulamenta o Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS. Este decreto altera o RICMS/MG, para majorar, de 11,63% para 13,08%, a alíquota interna aplicada nas operações com Álcool Etílico Hidratado Combustível (AEHC)… Saiba mais.

Publicado em 29/02/2024 – PORTARIA SRE N° 239, DE 28 DE FEVEREIRO DE 2024

ICMS – Divulga o percentual de redução de base de cálculo a ser utilizado nas operações internas com Gás Natural Veicular – GNV realizadas no mês de março de 2024. Esta portaria divulga o percentual de redução de base de cálculo do ICMS incidente nas operações internas, inclusive quando sujeitas ao regime de substituição tributária, com Gás Natural Veicular (GNV), nos termos do subitem 62.3 da Parte 1 do Anexo II do RICMS/MG, durante o mês de março de 2024… Saiba mais.

Publicado em 23/02/2024 – Norma de Procedimento Fiscal REPR nº 10, de 22 DE FEVEREIRO DE 2024

ICMS – Altera as NPF – Normas de Procedimento Fiscal nº 54/2023 e 5/2024, que publica e altera, respectivamente, novas Tabelas de Valores de Base de Cálculo relativas à Substituição Tributária nas operações com CERVEJAS, REFRIGERANTES ENERGÉTICOS e ISOTÔNICOS… Saiba mais.

Publicado em 29/02/2024 – Instrução Normativa CAT nº 2, de 28 DE FEVEREIRO DE 2024

ICMS – Altera o Anexo Único da Instrução Normativa CAT nº 21 de 2023. Foram promovidas alterações no Anexo Único da Instrução Normativa CAT nº 21/2023 que dispõe sobre os valores da base de cálculo do ICMS devido por substituição tributária, nas operações com cerveja, refrigerante e outras bebidas. O ato em questão entra em vigor na data de 1º.03.2024.

Publicado em 29/02/2024 – Instrução Normativa CAT nº 3, de 28 DE FEVEREIRO DE 2024

ICMS – Revoga a Instrução Normativa SRE nº 017, de 27.10.2011. O Fisco estadual considerando a conveniência da adoção de medidas de política tributária que permitam a adequação dos valores da base de cálculo do ICMS devido por substituição tributária, nas operações internas e de importação com água mineral ou potável, aos preços praticados no mercado, revogou a Instrução Normativa SRE nº 17/2011 . O ato em questão entra em vigor na data de 29.02.2024, produzindo efeitos a partir de 1º.04.2024.

Publicado em 27/02/2024 – ATO NORMATIVO UNATRI Nº 004 DE 23 DE FEVEREIRO DE 2024

ICMS – Altera o Ato Normativo UNATRI nº 025/2021, de 20 de setembro de 2021, que “Divulga preços médios ponderados a consumidor final (PMPF) para cálculo do ICMS devido por substituição tributária nas operações que especifica e os valores de referência para efeito de determinação da base de cálculo do ICMS incidente nas operações que especifica”… Saiba mais.

Publicado em 23/02/2024 – Decreto nº 48.972, de 22 DE FEVEREIRO DE 2024

ICMS – Altera o art. 47 do livro IV do RICMS para incluir menção a biogás e biometano. Tendo em vista que desde abril/2022 o Convênio ICMS nº 112/2013 foi internalizado no Estado do Rio de Janeiro através da Lei nº 9.635/2022 , o Fisco fluminense atualizou o RICMS-RJ/2000 , incluindo o biogás e o biometano, na hipótese de redução de base de cálculo na saída interna, de forma que a carga tributária incidente resulte no percentual de 12%. Este Decreto entrará em vigor na data de sua publicação, produzindo efeitos desde 07.04.2022… Saiba mais.

Publicado em 29/02/2024 – INSTRUÇÃO NORMATIVA RE N° 013, DE 26 DE FEVEREIRO DE 2024

ICMS – Modifica a Instrução Normativa DRP n° 45/98, de 26 de outubro de 1998. Esta instrução normativa altera a Seção I do Apêndice XXXVI da IN DRP n° 45/98, que divulga os valores correspondentes ao preço final ao consumidor para definição da base de cálculo do ICMS devido por substituição tributária nas operações com bebidas frias, para fixar a lista de Preços Finais ao Consumidor (PFCs), com aplicação a partir de 01.03.2024… Saiba mais.

Publicado em 26/02/2024 – DECRETO N° 35.559-E, DE 26 DE FEVEREIRO DE 2024

ICMS – Altera o Regulamento do ICMS, aprovado pelo Decreto n° 4.335-E, de 3 de agosto de 2001… Saiba mais.

Publicado em 26/02/2024 – Decreto nº 35.562-E, de 26 DE FEVEREIRO DE 2024

ICMS – Incorpora à legislação tributária estadual Convênios ICMS e altera o Regulamento do ICMS, aprovado pelo Decreto nº 4.335-E, de 3 de agosto de 2001… Saiba mais.

Publicado em 29/02/2024 – Decreto nº 597, de 28 DE FEVEREIRO DE 2024

ICMS – Altera dispositivos ao Regulamento do ICMS, aprovado pelo Decreto nº 21.400, de 10 de dezembro de 2002. O Estado de Sergipe, face as disposições do Convênio ICMS 226/2023 , prorrogou diversas hipóteses de isenção do ICMS para até 30.04.2026. As prorrogações refletem na tabela de isenção por prazo determinado, constante no anexo I do RICMS-SE/2002 … Saiba mais.

O relator da reforma tributária na Câmara, deputado Aguinaldo Ribeiro (PP-PB), afirmou nesta quarta-feira (28) que a emenda constitucional promulgada no ano passado já garante que as leis complementares sejam autoaplicáveis — ou seja, não precisam de regulamentação da Receita Federal.

“A gente sempre defendeu que a proposta seja autoaplicável, que você tenha clareza disso, de forma simples. Acho que isso a emenda constitucional já está garantindo”, afirmou o deputado durante evento da Associação Brasileira de Relações Institucionais e Governamentais (Abrig). “Deve ser o foco do Parlamento em buscar que essa legislação seja autoaplicável, para não depender de regulamentação, de resolução e instrução normativa. Isso é a interpretação do que você legisla, você termina até desvirtuando o que o legislador quis dizer”.

Aguinaldo também reconheceu que as eleições municipais de outubro podem comprometer a regulamentação da reforma, mas disse ser “temerário” não cumprir o calendário de instituição do Imposto Sobre Valor Agregado (IVA) neste ano. Ele defendeu a necessidade de “racionalidade” por parte do governo ao enviar os projetos de lei da regulamentação ao Congresso.

“Na minha última conversa com o [ministro da Fazenda, Fernando] Haddad eu disse que tem que estruturar [a regulamentação] de uma forma que tenha o racional da gente poder aprovar isso nas duas Casas sem que prejudique a implementação da reforma. Não dá para mandar de um formato que demore mais para enviar e, quando chegar na Câmara, já estamos no calendário eleitoral”, disse o relator. Ele também relembrou que março é o mês de janela eleitoral e que, de julho a outubro, a agenda estará limitada diante das disputas municipais.

A Emenda Constitucional (EC) 132/2023, que estabelece a reforma tributária dos impostos sobre o consumo, foi promulgada em 20 de dezembro de 2023. Foi o avanço de uma discussão que se arrastou por décadas no Brasil, que representa a mudança mais profunda já realizada no sistema tributário brasileiro em um período democrático.

A expectativa do governo e dos parlamentares é que as mudanças simplifiquem o sistema tributário brasileiro — que é um dos mais complexos do mundo —, eliminem distorções setoriais e federativas e reduzam o volume de contenciosos jurídicos e administrativos. Com isso, a aposta é em uma melhora no ambiente de negócios e um incremento no nível de investimentos no país.

A Frente Parlamentar do Empreendedorismo (FPE) tem uma visão parecida com a de Aguinaldo, de tirar o poder discricionário da Receita, e quer preparar um projeto de lei complementar (PLP) “autoaplicável”, que será apresentado na Câmara, para dar continuidade à reforma tributária.

Geralmente, as leis necessitam de regulamentações que ficam a cargo de órgãos supervisores e reguladores do governo. Se uma lei autoaplicável for detalhada já no projeto, não há necessidade de a Receita discriminar o processo, cabendo ao órgão apenas detalhar a parte operacional dos procedimentos, pois as leis têm mais força do que regulamentação.

Segundo o diretor estratégico da FPE, João Hummel, o principal objetivo do grupo formado por várias frentes parlamentares será trabalhar em leis autoaplicáveis e bem definidas, na construção de textos que não deem margem para diferentes interpretações por parte da Receita. Ele também quer garantir o protagonismo do Legislativo na condução da pauta.

“O empoderamento do Legislativo vai dificultar a imposição do Executivo. Temos a condição e oportunidade de colaborar na qualidade do debate e qualificação dos parlamentares. Apresentar soluções concretas, propostas da sociedade civil. Ao mesmo tempo que o governo organiza sua proposta, vamos fazer a nossa aqui”, disse Hummel.

O governo instalou 19 grupos de trabalho para elaborar os anteprojetos da reforma tributária. As leis complementares vão definir, por exemplo:

• As regras do Imposto sobre Bens e Serviços (IBS), que é estadual, e a Contribuição sobre Bens e Serviços (CBS), que é federal;

• A atuação do Comitê Gestor do IBS, que distribuirá os recursos arrecadados para Estados e municípios;

• A composição da cesta básica nacional; e

• A implementação do Imposto Seletivo, criado para desestimular atividades nocivas à saúde e ao meio ambiente.

Representantes de 14 frentes parlamentares se uniram para organizar um grupo de trabalho que vai acompanhar paralelamente ao Poder Executivo as ações para a regulamentação complementar da reforma tributária aprovada no ano passado. A agenda, liderada pela FPE, consiste em reuniões mensais para debater os temas abordados pelos 19 grupos de trabalho do governo.

Em visita ao Brasil, para o encontro do G20 em São Paulo, a secretária do Tesouro dos Estados Unidos, Janet Yellen, elogiou ontem a reforma tributária e a chamou de “verdadeiramente histórica”. “Eu parabenizo o ministro [da Fazenda, Fernando] Haddad por conseguir uma reforma tributária verdadeiramente histórica. Ela irá facilitar os negócios aqui, inclusive para empresas americanas que têm vontade de investir”.

Fonte: Infomoney

Com a retomada dos trabalhos no Congresso Nacional, a reforma tributária volta a ocupar espaço importante na agenda política e econômica. Promulgada no final do ano passado, a Emenda Constitucional nº 132 estabelece as diretrizes do novo sistema tributário. Cerca de 70 pontos ainda dependem de regulamentação por meio de leis complementares.

Portaria publicada recentemente pelo Ministério da Fazenda, MP 34/2004, cria o PAT-RTC (Programa de Assessoramento Técnico à Implementação da Reforma da tributação sobre o Consumo), responsável pela elaboração de anteprojetos de lei para regulamentar a tributação do consumo.

De acordo com a Portaria 34, uma comissão de sistematização será composta por um grupo de análise jurídica e 19 grupos técnicos, sendo 15 voltados à regulamentação do IBS (Imposto sobre Bens e Serviços) e da Contribuição sobre Bens e Serviços (CBS), o novos tributos que serão criados.

Em paralelo às estratégias do governo para tirar do papel a reforma que altera a tributação sobre o consumo, o setor privado tem se articulado para participar das discussões e contribuir com sugestões no momento da regulamentação.

No último dia 15, a Associação Comercial de São Paulo (ACSP) convocou reunião com representantes do Sescon-SP, Cebrasse (Central Brasileira do Setor de Serviços) e Sinfac-SP (Sindicato das Sociedades de Fomento Mercantil Factoring) e outras entidades do setor de serviços com o objetivo de acompanhar, monitorar e contribuir com o processo de regulamentação da reforma tributária.

“A ideia é canalizar esforços para minimizar, na regulamentação, os efeitos negativos da reforma, como a transferência de carga tributária para o setor de serviços e o aumento da burocracia gerado na transição entre os sistemas”, disse o economista da ACSP, Marcel Solimeo.

Até março, pelo menos três projetos de lei devem ser enviados pelo governo ao Congresso Nacional. As proposições vão tratar da regulamentação geral dos novos tributos, dentre outros temas. Confira 10 pontos importantes da reforma que requerem regulamentação

1 – Alíquotas do IVA

Precisam ser definidas as alíquotas do novo IVA (Imposto sobre o Valor Agregado), composto pela CBS (Contribuição sobre Bens e Serviços), federal, e pelo IBS (Imposto sobre Bens e Serviços), estadual e municipal.

Durante o período de transição, as alíquotas de referência serão estabelecidas e revisadas anualmente pelo Senado Federal de modo a manter os mesmos níveis de arrecadação dos atuais tributos.

2-Cesta básica

O texto da reforma tributária cria uma cesta básica nacional de alimentos, que terá alíquota zero de CBS e IBS. Os itens que comporão esta cesta serão detalhados em lei complementar. Já há a definição de que produtos hortícolas, frutas e ovos terão alíquota zero.

3-Cashback

A reforma prevê a devolução de parte do imposto pago para as famílias de baixa renda. O modelo de cashback poderá ser adotado mesmo com a desoneração da cesta básica e ainda será detalhado em relação aos beneficiários, ao limite para devolução, vinculação ou não a um tipo de consumo específico e também à forma como será feita a devolução do tributo.

4-Alíquotas reduzidas

A reforma prevê reduções de 30% e 60% da alíquota padrão para setores e atividades específicas, como aqueles ligados à saúde, educação e serviços prestados por profissionais autônomos. É preciso detalhar quais categorias de produtos e serviços serão beneficiados com a aplicação das alíquotas reduzidas.

5-Imposto Seletivo

Apelidado de Imposto do Pecado, esse tributo foi criado para desestimular o consumo de produtos nocivos à saúde e ao meio ambiente.

É necessário definir a lista de produtos que estarão sujeitos a percentuais maiores de tributação.

6-Setor financeiro

A reforma estabelece a instituição de um regime específico de tributação para os serviços financeiros, dentre outros, que será estabelecido por meio de uma lei complementar.

Há possibilidade de mudanças nas alíquotas, nas regras de creditamento e hipóteses de tributação com base na receita ou faturamento.

7-Fundo de Desenvolvimento

Deve ser regulamentado por lei complementar o Fundo de Desenvolvimento Sustentável dos Estados da Amazônia e do Amapá.

O Fundo será constituído com recursos da União, com a participação desses estados na definição de políticas com o objetivo de fomentar o desenvolvimento e a diversificação das suas atividades econômicas.

8-Regime fiscal da ‘Pauta Verde’

Também requer aprovação de lei complementar a criação de um regime fiscal favorecido para os biocombustíveis e para o hidrogênio de baixa emissão de carbono, denominado regime fiscal da ‘Pauta Verde’, de modo que tenham tributação menor que a de combustíveis fósseis.

9-Imunidades

Os critérios da imunidade de entidades filantrópicas e dos livros serão mantidos no IBS e estendidos para a CBS. Uma lei complementar deverá detalhar como será essa sistemática.

10- Importação

As regras relacionadas à tributação das importações e aos regimes aduaneiros considerados especiais também serão definidas por meio de lei complementar. A reforma estabelece que as mercadorias e os serviços importados, inclusive os digitais, terão a mesma tributação aplicável aos nacionais.

Fonte: Diário do Comércio

À medida que o Brasil avança no processo de implementação da reforma tributária, os grupos encarregados da regulamentação revelam novos detalhes sobre os anteprojetos que estão sendo elaborados.

O desenho atual contempla a apresentação de quatro anteprojetos, visando abordar de maneira mais específica as complexidades e desafios que envolvem a mudança no sistema tributário do país. Veja quais são.

O primeiro anteprojeto, considerado o principal, diz respeito a uma espécie de Lei Geral do Imposto sobre Bens e Serviços (IBS) , de competência dos Estados e municípios, e da Contribuição sobre Bens e Serviços (CBS) , de competência do governo federal.

Esta legislação será fundamental para estabelecer as bases e diretrizes do novo sistema tributário, impactando diretamente na arrecadação e na gestão dos recursos.

Além disso, um segundo anteprojeto está sendo elaborado para tratar do Comitê Gestor do IBS, órgão que será responsável por coordenar e fiscalizar a aplicação das regras e procedimentos relacionados ao imposto sobre bens e serviços.

O terceiro anteprojeto aborda o Imposto Seletivo, uma medida destinada a incidir sobre produtos prejudiciais à saúde ou ao meio ambiente.

Esta iniciativa visa não apenas aumentar a arrecadação, mas também promover uma política tributária alinhada com os objetivos de saúde pública e preservação ambiental.

O quarto e último anteprojeto terá como foco o processo administrativo fiscal do IBS e da CBS.

Em outras palavras, ele tratará das regras e procedimentos a serem seguidos no âmbito do contencioso administrativo dos tributos, visando garantir transparência, eficiência e segurança jurídica para todos os envolvidos.

O prazo para apresentação dos anteprojetos está previsto entre o fim de março e o início de abril, permanecendo inalterado até o momento.

No entanto, a decisão sobre a unificação ou separação dos temas em menos projetos será tomada posteriormente, em uma etapa que envolverá considerações políticas e estratégicas.

O Programa de Assessoramento Técnico à Implementação da Reforma da Tributação sobre o Consumo (PAT-RTC), criado em janeiro, é responsável pela elaboração dos anteprojetos.

Composta por 19 grupos técnicos, essa iniciativa visa abordar os diversos aspectos e desafios que envolvem a regulamentação da reforma tributária.

Fonte: Contabeis

Publicado em 21/02/2024 – INSTRUÇÃO NORMATIVA SURE N° 005, DE 19 DE FEVEREIRO DE 2024

ICMS – Altera a Instrução Normativa SURE N° 13/2023, de 24 de julho de 2023, que estabelece valores a serem utilizados como base de cálculo do ICMS devido por substituição tributária, e antecipação do imposto pela entrada, nas operações com água mineral, cerveja, chope, refrigerante, bebidas hidroeletrolíticas (isotônicas) e energéticas e xarope ou extrato concentrado destinado ao preparo de refrigerantes em máquinas… Saiba mais.

Publicado em 16/02/2024 – DECRETO N° 35.859, DE 16 DE FEVEREIRO DE 2024

ICMS – Estabelece, para o mês de janeiro de 2024, o coeficiente relativo ao cálculo do adicional à alíquota do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação (ICMS) destinado ao fundo estadual de combate à pobreza (FECOP), a ser a utilizado nas operações realizadas com a aplicação da carga tributária de 22%… Saiba mais.

Publicado em 16/02/2024 – INSTRUÇÃO NORMATIVA N° 018, DE 06 DE FEVEREIRO DE 2024

ICMS – Altera a instrução normativa n° 43, de 20 de julho de 2017, que dispõe sobre a fórmula de cálculo da MVA ajustada para efeito de composição da base de cálculo do ICMS em regimes de substituição tributária disciplinados por Convênio ou Protocolo ICMS, em operações de entrada interestadual… Saiba mais.

Publicado em 21/02/2024 – INSTRUÇÃO NORMATIVA N° 014, DE 15 DE FEVEREIRO DE 2024

ICMS – Altera o anexo único da Instrução Normativa, 37, de 14 de abril de 2023, que divulga os valores relativos à venda a consumidor final de refrigerantes, para efeitos de cobrança do ICMS por substituição Tributária… Saiba mais.

Publicado em 21/02/2024 – INSTRUÇÃO NORMATIVA N° 020, DE 15 DE FEVEREIRO DE 2024

ICMS – Altera o anexo único da Instrução Normativa n° 31, de 22 de abril de 2022, que divulga os valores relativos à venda a consumidor final de água mineral e gelo, para efeito de cobrança do ICMS por substituição tributária… Saiba mais.

Publicado em 21/02/2024 – INSTRUÇÃO NORMATIVA N° 021, DE 15 DE FEVEREIRO DE 2024

ICMS – Altera o anexo único da Instrução Normativa n° 02, de 28 de janeiro de 2021, que estabelece os valores da base de cálculo do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação (ICMS), para fins de substituição tributária relativa a operações com produtos lácteos, de que tratam os arts. 532 e 533 do Decreto N° 24.569/1997… Saiba mais.

Publicado em 16/02/2024 – DECRETO N° 45.489, DE 15 DE FEVEREIRO DE 2024

ISS – Altera o Decreto n° 25.508, de 19 de janeiro de 2005, que regulamenta o Imposto Sobre Serviços de Qualquer Natureza – ISS.

Altera o Decreto n° 25.508, de 19 de janeiro de 2005, que regulamenta o Imposto Sobre Serviços de Qualquer Natureza – ISS… Saiba mais.

Publicado em 20/02/2024 – DECRETO N° 5.621-R, DE 19 DE FEVEREIRO DE 2024

ICMS – Introduz alteração no RICMS/ES, aprovado pelo Decreto n° 1.090-R, de 25 de outubro de 2002… Saiba mais.

Publicado em 21/02/2024 – Parecer Normativo SEFAZ nº 2, de 19 DE FEVEREIRO DE 2024

ICMS – Fundo Estadual de Combate à pobreza e às Desigualdades Sociais – Adicional de alíquota – Art. 20-A da Lei nº 7.000/2001 – Retirada do vinho do regime de Substituição Tributária – Antecipação Parcial do Imposto… Saiba mais.

Publicado em 20/02/2024 – INSTRUÇÃO NORMATIVA SIF N° 014, DE 19 DE FEVEREIRO DE 2024

ICMS – Altera o Anexo I da Instrução Normativa n° 002/19-SIF que adota valores correntes de mercadorias e serviços para efeito de base de cálculo do ICMS, referentes aos grupos que especificam… Saiba mais.

Publicado em 16/02/2024 – PORTARIA SAT N° 3.287, DE 15 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre a inclusão de produtos e alteração de descrições e valores, na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica… Saiba mais.

Publicado em 22/02/2024 – PORTARIA SAT N° 3.289, DE 21 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre a inclusão de produtos e alteração de descrições e valores, na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica… Saiba mais.

Publicado em 20/02/2024 – Portaria SUTRI nº 1.360, de 19 DE FEVEREIRO DE 2024

ICMS – Altera a Portaria Sutri nº 1.343, de 19 de dezembro de 2023, que divulga os preços médios ponderados a consumidor final – PMPF para cálculo do ICMS devido por substituição tributária nas operações com cerveja e chope… Saiba mais.

Publicado em 20/02/2024 – Portaria SUTRI nº 1.361, de 19 DE FEVEREIRO DE 2024

ICMS – Altera a Portaria Sutri nº 1.342, de 15 de dezembro de 2023, que divulga preços médios ponderados a consumidor final – PMPF para cálculo do ICMS devido por substituição tributária nas operações com bebidas alcoólicas que especifica… Saiba mais.

Publicado em 21/02/2024 – PORTARIA SUTRI N° 1.362, DE 20 DE FEVEREIRO DE 2024

ICMS – Divulga preços médios ponderados a consumidor final – PMPF para cálculo do ICMS devido por substituição tributária nas operações com cimento… Saiba mais.

Publicado em 21/02/2024 – PORTARIA SUTRI N° 1.363, DE 20 DE FEVEREIRO DE 2024

ICMS – Divulga preços médios ponderados a consumidor final – PMPF para cálculo do ICMS devido por substituição tributária nas operações água sanitária… Saiba mais.

Publicado em 21/02/2024 – DECRETO N° 44.788, DE 20 DE FEVEREIRO DE 2024

ICMS – Altera o Anexo 105 do Regulamento do ICMS – RICMS, aprovado pelo Decreto n° 18.930, de 19 de junho de 1997, e dá outras providências.

Altera o RICMS/PB, quanto a isenção do ICMS nas operações com fármacos e medicamentos destinados a órgãos da Administração Pública Direta Federal, Estadual e Municipal… Saiba mais.

Publicado em 21/02/2024 – DECRETO N° 44.789 DE 20 DE FEVEREIRO DE 2024

ICMS – Altera o Anexo 11 do Regulamento do ICMS – RICMS, aprovado pelo Decreto n° 18.930, de 19 de junho de 1997, e dá outras providências.

Altera o RICMS/PB, relativamente à redução de base de cálculo aplicada nas operações com máquinas e equipamentos agrícolas… Saiba mais.

Publicado em 19/02/2024 – PORTARIA SSER N° 352 DE 15 DE FEVEREIRO DE 2024

ICMS – Acrescenta mercadorias ao Anexo Único da Portaria SSER n° 347/2023, que dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com cerveja, chope, água mineral, refrigerantes, bebidas hidroeletrolíticas (isotônicas) e energéticas. Esta portaria altera a Portaria SSER n° 347/2023, que dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com cerveja, chope, água mineral, refrigerantes, bebidas hidroeletrolíticas (isotônicas) e energéticas… Saiba mais.

Publicado em 19/02/2024 – PORTARIA SSER N° 353, DE 15 DE FEVEREIRO DE 2024

ICMS – Acrescenta mercadorias ao Anexo Único da Portaria SSER n° 347/2023, que dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com cerveja, chope, água mineral, refrigerantes, bebidas hidroelétricas (isotônicas) e energéticas. Esta portaria altera a Portaria SSER n° 347/2023, que dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com bebidas energéticas… Saiba mais.

Publicado em 19/02/2024 – PORTARIA SSER N° 354 DE 15 DE FEVEREIRO DE 2024

ICMS – Acrescenta mercadorias ao Anexo Único da Portaria SSER n° 347/2023, que dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com cerveja, chope, água mineral, refrigerantes, bebidas hidroeletrolíticas (isotônicas) e energéticas. Altera a Portaria SSER n° 347/2023, que dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com cerveja… Saiba mais.

Publicado em 19/02/2024 – PORTARIA SSER N° 355, DE 15 DE FEVEREIRO DE 2024

ICMS – Acrescenta mercadorias ao Anexo Único da Portaria SSER n° 347/2023, que dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com cerveja, chope, água mineral, refrigerantes, bebidas hidroeletrolíticas (isotônicas) e energéticas… Saiba mais.

Publicado em 19/02/2024 – PORTARIA SSER N° 356, DE 15 DE FEVEREIRO DE 2024

ICMS – Acrescenta mercadorias ao Anexo Único da Portaria SSER n° 347/2023, que dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com cerveja, chope, água mineral, refrigerantes, bebidas hidroeletrolíticas (isotônicas) e energéticas. Altera a Portaria SSER n° 347/2023, que dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com cerveja, chope, água mineral, refrigerantes, bebidas hidroeletrolíticas (isotônicas) e energéticas… Saiba mais.

Publicado em 21/02/2024 – PORTARIA SSER N° 357 DE 15 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre a base de cálculo da substituição tributária do ICMS nas operações com bebidas alcoólicas, exceto cerveja e chope… Saiba mais.

Uma semana após o início da vigência das novas alíquotas do ICMS, o preço médio dos principais combustíveis ficou mais caro em todo o país. É o que aponta a última análise do Índice de Preços Edenred Ticket Log (IPTL), levantamento que consolida o comportamento de preços das transações nos postos de combustível, trazendo uma média precisa.

O litro da gasolina fechou no dia 6 de fevereiro a R$ 5,91, incremento de 3,14%, quando comparado ao dia 31 de janeiro. Já o diesel comum foi comercializado a R$ 6,01, um acréscimo de 1,52%, e o tipo S-10 fechou a R$ 6,16, após ficar 1,99% mais caro.

“Essas altas representam um desembolso médio a mais de R$ 0,18 centavos para os motoristas que abastecem com gasolina. Ainda, ressalto que o consumo do etanol contribui para uma mobilidade de baixo carbono, reduzindo as emissões de gases responsáveis pelas mudanças climáticas”, destaca Douglas Pina, Diretor-Geral de Mobilidade da Edenred Brasil.

Em contrapartida, o GNV (gás natural veicular) baixou de preço após o reajuste e fechou o sexto dia do mês a média de R$ 4,65, com redução de 0,21%.

O IPTL é um índice de preços de combustíveis levantado com base nos abastecimentos realizados nos 21 mil postos credenciados da Edenred Ticket Log.

Fonte: Economia IG

Publicado em 08/02/2024 – Instrução Normativa SEFAZ nº 15, de 31 DE JANEIRO DE 2024

ICMS – Altera a Instrução Normativa nº 43, de 20 de julho de 2017, que dispõe sobre a fórmula de cálculo da MVA ajustada para efeito de composição da base de cálculo do ICMS em regimes de substituição tributária disciplinados por convênio ou protocolo ICMS, em operações de entrada interestadual… Saiba mais.

Publicado em 14/02/2024 – Resolução GECEX nº 553, de 09 DE FEVEREIRO DE 2024

II – Dispõe sobre a lista de bens sem similar nacional a que se refere o inciso I do § 4º do art. 1º da Resolução do Senado nº 13, de 25 de abril de 2012. O Governo federal publicou nova lista de bens sem similar nacional para fins de aplicação da alíquota do ICMS de 4% nas operações interestaduais. Além da verificação da similaridade nacional, devem ser observadas outros requisitos para aplicação, tal como a limitação da incidência da alíquota de até 2% do imposto de importação. Com efeito, foram revogadas as seguintes resoluções: a) Resolução nº 326/2022; e b) Resolução nº 550/2023. A norma entra em vigor a partir de 14.02.2024… Saiba mais.

Publicado em 15/02/2024 – Resolução GECEX nº 555, de 14 DE FEVEREIRO DE 2024

II – O Comitê-Executivo de Gestão da Câmara de Comércio Exterior, no uso das atribuições que lhe confere o Art. 6º, incisos IV e V, do Decreto nº 11.428, de 2 de março de 2023… Saiba mais.

Publicado em 08/02/2024 – Instrução Normativa SIF nº 13, de 07 DE FEVEREIRO DE 2024

ICMS – Altera o Anexo I da Instrução Normativa nº 002/2019-SIF que adota valores correntes de mercadorias e serviços para efeito de base de cálculo do ICMS, referentes aos grupos que especificam.

Foi alterada a pauta fiscal de mercadorias do grupo “Arroz”, disposta no Anexo I da Instrução Normativa SIF nº 2/2019 , com efeitos a partir do dia 09.02.2024… Saiba mais.

Publicado em 09/02/2024 – Portaria GABIN nº 39, de 02 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre alteração de valores de produtos na tabela de Valores de Referência. Foi alterada a tabela de valores de referência para fins de cobrança de ICMS de cerveja, com efeitos a contar de 09.02.2024… Saiba mais.

Publicado em 09/02/2024 – Portaria GABIN nº 40, de 02 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre inclusão de valores de produtos na tabela de Valores de Referência. Foi alterada a Tabela de Valores de Referência para fins de cobrança de ICMS do produto refrigerante, com efeitos desde 09.02.2024… Saiba mais.

Publicado em 09/02/2024 – Portaria GABIN nº 41, de 02 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre inclusão de valores de produtos na tabela de Valores de Referência. Foi alterada a tabela de valores de referência para fins de cobrança de ICMS de sorvete, com efeitos a contar de 09.02.2024… Saiba mais.

Publicado em 09/02/2024 – Resolução Administrativa GABIN nº 4, de 01 DE FEVEREIRO DE 2024

ICMS – Acrescenta dispositivo ao Anexo 1.1 (Isenção por Tempo Indeterminado) do Regulamento do ICMS, aprovado pelo Decreto 19.714, de 10 de julho de 2003, observadas as disposições do Convênio ICMS Nº 06/2019.

Foi concedida isenção do ICMS nas saídas internas de biogás proveniente de aterros sanitários quando utilizado como matéria-prima na geração de energia elétrica… Saiba mais.

Publicado em 14/02/2024 – Decreto nº 16.381, de 09 DE FEVEREIRO DE 2024

ICMS – Altera a redação de dispositivos do Subanexo II – Máquinas e Implementos Agrícolas, do Subanexo VIII – Fármacos e Medicamentos Destinados a Órgãos da Administração Pública Direta Federal, Estadual e Municipal, e do Subanexo XII – Dos Medicamentos Destinados ao Tratamento de Câncer, ao Anexo I – Dos Benefícios Fiscais, ao Regulamento do ICMS e dá outras providências… Saiba mais.

MG – Portaria SUTRI nº 1.359, de 09 DE FEVEREIRO DE 2024

ICMS – Altera a Portaria Sutri nº 1.345, de 22 de dezembro de 2023, que divulga os preços médios ponderados a consumidor final – PMPF para cálculo do ICMS devido por substituição tributária nas operações com refrigerantes e bebidas hidroeletrolíticas ou energéticas… Saiba mais.

Publicado em 10/02/2024 – Decreto nº 56.130, de 09 DE FEVEREIRO DE 2024 – DOE PE de 09 DE FEVEREIRO DE 2024 – Publicado em 10/02/2024 *

ICMS – Modifica o Decreto nº 44.650, de 30 de junho de 2017, que regulamenta a Lei nº 15.730, de 17 de março de 2016, que dispõe sobre o ICMS, relativamente ao diferimento do recolhimento do imposto na importação de mercadoria do exterior.

Foram promovidas alterações no Anexo 8-D do RICMS-PE/2017 que dispõe sobre a relação de insumos contemplados com diferimento do recolhimento do ICMS na importação para industrialização conforme disposto no art. 4º do Anexo 8 do RICMS-PE/2017 . O ato em questão entra em vigor na data de 10.02.2024… Saiba mais.

Publicado em 09/02/2024 – Ato Normativo UNATRI nº 3, de 09 DE FEVEREIRO DE 2024

ICMS – Altera o Ato Normativo UNATRI nº 25, de 20 de setembro de 2021, que “Divulga preços médios ponderados a consumidor final (PMPF) para cálculo do ICMS devido por substituição tributária nas operações que especifica e os valores de referência para efeito de determinação da base de cálculo do ICMS incidente nas operações que especifica”… Saiba mais.

Publicado em 09/02/2024 – ATO DIAT N° 006, DE 06 DE FEVEREIRO DE 2024

ICMS – Altera o Ato DIAT n° 24, de 2019, que estabelece as diretrizes, critérios e procedimentos de pesquisa e apresentação relativos à fixação do Preço Médio Ponderado a Consumidor Final (PMPF) das bebidas frias relacionadas na Seção IV do Anexo 1-A do RICMS/SC-01… Saiba mais.

O Impostômetro atingiu a marca de R$ 500 bilhões em impostos pagos pelos contribuintes brasileiros nesta quarta-feira (14). O painel, instalado na sede da Associação Comercial de São Paulo (ACSP), no centro da capital paulista, contabiliza em tempo real as taxas cobradas pela Prefeitura, pelo governo estadual e federal.

De acordo com a ACSP, houve um aumento de 16,4% nos impostos pagos em comparação com 2023. Ulisses Ruiz de Gamboa, economista da ACSP, ressalta que “esse acréscimo é resultado tanto da elevação da inflação nos preços dos bens, em um ambiente onde o sistema tributário penaliza consideravelmente o consumo, quanto do aumento mais substancial da atividade econômica”.

Do total arrecadado, R$ 331,6 bilhões foram destinados à esfera federal, R$ 137,3 bilhões para a esfera estadual e R$ 31,1 bilhões para a esfera municipal, totalizando meio trilhão.

A marca de R$ 500 bilhões foi alcançada nove dias mais cedo em comparação ao ano passado. Em 2023, o montante foi de R$ 429,6 bilhões, sendo R$ 285 bilhões destinados à esfera federal, R$ 117,9 bilhões para a esfera estadual e R$ 26,7 bilhões para a esfera municipal. O ano fechou com mais de R$ 3 trilhões arrecadados em todo o país, quando este total foi atingido no Natal de 2023.

Para as expectativas de 2024, o economista da ACSP observa: “Ao considerar as estimativas para 2024, esperamos um crescimento da arrecadação mais moderado, em torno de 3%, devido à perspectiva de uma expansão econômica menos acentuada e uma inflação mais contida”.

É possível acompanhar em tempo real e online o valor dos impostos pagos pelos brasileiros no site do Impostômetro.

Fonte: Money Report

Publicado em 08/02/2024 – INSTRUÇÃO NORMATIVA SURE N° 004 DE 06 DE FEVEREIRO DE 2024

ICMS – Altera a Instrução Normativa SURE N° 13/2023, de 24 de julho de 2023, que estabelece valores a serem utilizados como base de cálculo do ICMS devido por substituição tributária, e antecipação do imposto pela entrada, nas operações com água mineral, cerveja, chope, refrigerante, bebidas hidroeletrolíticas (isotônicas) e energéticas e xarope ou extrato concentrado destinado ao preparo de refrigerantes em máquinas… Saiba mais.

Publicado em 01/02/2024 – Portaria “T” SEFAZ nº 3, de 01 DE FEVEREIRO DE 2024

ICMS – Estabelece os valores para efeito de cobrança do ICMS por substituição tributária nas operações com cerveja, chope, refrigerante, águas e outras bebidas. Ficam estabelecidos, a contar de 1º.02.2024, os valores para efeito de cobrança do ICMS por substituição tributária nas operações com cerveja, chope, refrigerante, águas e outras bebidas. Quando o valor da operação própria do substituto tributário for igual ou superior a 80% do preço médio ponderado a consumidor final (PMPF), divulgado em portaria da Sefaz, ou do preço final a consumidor sugerido ou divulgado pelo industrial, pelo importador ou por entidade representativa dos respectivos segmentos econômicos, a base de cálculo do imposto será aquela prevista no Regulamento do ICMS, correspondente a: a) cerveja: 140%; b) refrigerante: 140%; c) chope: 115%. Este ato também trouxe a revogação da Portaria “T” Sefaz nº 23/2023 que disciplinava esse assunto… Saiba mais.

Publicado em 03/02/2024 – Decreto nº 22.596, de 02 DE FEVEREIRO DE 2024

ICMS – Altera o Decreto nº 13.780, de 16 de março de 2012, que regulamenta o Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicações – ICMS, na forma que indica… Saiba mais.

Publicado em 01/02/2024 – INSTRUÇÃO NORMATIVA N° 008, DE 22 DE JANEIRO DE 2024

ICMS – Altera o Anexo único da Instrução Normativa n° 38, de 14 de abril de 2023, que divulga os valores relativos à venda a consumidor final de energéticos e isotônicos, para efeito de cobrança do ICMS por Substituição Tributária. Esta instrução normativa altera a IN n° 38/2023, que divulga os valores relativos à venda ao consumidor final de energéticos e isotônicos, para efeito de cobrança do ICMS por substituição tributária… Saiba mais.

Publicado em 01/02/2024 – INSTRUÇÃO NORMATIVA N° 009, DE 22 DE JANEIRO DE 2024

ICMS – Altera o Anexo único da Instrução Normativa n° 31, de 22 de abril de 2022, que divulga os valores relativos à venda a consumidor final de água mineral e gelo, para efeito de cobrança do ICMS por Substituição Tributária. Esta instrução normativa altera a IN n° 31/2022, que divulga os valores relativos à venda a consumidor final de água mineral e gelo para efeito de cobrança do ICMS por substituição tributária. As alterações são válidas a partir de 05.02.2024… Saiba mais.

Publicado em 02/02/2024 – Instrução Normativa SEFAZ nº 13, de 30 DE JANEIRO DE 2024

ICMS – O Secretário da Fazenda do Estado do Ceará, no uso das atribuições legais que lhe confere o inciso III do art. 93 da Constituição Estadual. Divulga o percentual de redução de base de cálculo do ICMS incidente nas operações internas, inclusive quando sujeitas ao regime de substituição tributária, com Gás Natural Veicular (GNV), durante o mês de dezembro de 2023… Saiba mais.

Publicado em 01/02/2024 – PORTARIA N° 011-R, DE 30 DE JANEIRO DE 2024

ICMS – Altera o Anexo Único da Portaria n° 012-R, de 29 de março de 2019, que trata do Preço Médio Ponderado a Consumidor Final – PMPF – para os produtos do setor de bebidas frias. Foram promovidas alterações no Anexo Unico da Portaria Sefaz nº 12-R/2019 , que trata do Preço Médio Ponderado a Consumidor Final (PMPF) para fins de determinação da base de cálculo do ICMS devido por substituição tributária, nas operações com cerveja, chope, refrigerante, água, isotônicos e energéticos, com efeitos de aplicação a contar de 1º.02.2024… Saiba mais.

Publicado em 01/02/2024 – Instrução Normativa SIF nº 10, de 30 DE JANEIRO DE 2024

ICMS – Altera o anexo I da Instrução Normativa 001/2019-SIF, que estabelece os valores a serem considerados como base de cálculo para efeito de pagamento do ICMS devido por substituição tributária pelas operações posteriores com cerveja, chope, refrigerante e bebida energética e isotônica… Saiba mais.

Publicado em 31/01/2024 – Portaria GABIN nº 30, de 25 DE JANEIRO DE 2024

ICMS – Revoga a Portaria nº 019, de 17 de janeiro de 2024, que dispõe sobre a inclusão de valores de produtos na tabela de Valores de Referência. Revogada a Portaria Gabin nº 19/2024 , que dispõe sobre a inclusão de água mineral na tabela de valores de referência… Saiba mais.

Publicado em 05/02/2024 – PORTARIA GABIN N° 036, DE 29 DE JANEIRO DE 2024

ICMS – Dispõe sobre inclusão de valores de produtos na tabela de Valores de Referência. Esta portaria altera a Tabela de Valores de Referência, para fins de cobrança de ICMS, relativamente às operações com energético… Saiba mais.

Publicado em 01/02/2024 – PORTARIA SAT N° 3.283, DE 31 DE JANEIRO DE 2024

ICMS – Dispõe sobre a inclusão de produtos e alteração de descrição e valor, na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica. Esta portaria altera a lista dos Preços Médios Ponderados a Consumidor Final (PMPF), nas operações com baterias. As alterações produzem efeitos a partir de 02.02.2024… Saiba mais.

Publicado em 02/02/2024 – PORTARIA SAT N° 3.284, DE 01 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre a inclusão de produtos e alteração de descrições e valores, na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica. Esta portaria altera a lista dos Preços Médios Ponderados a Consumidor Final (PMPF), nas operações com café torrado e moído e fraldas. As alterações produzem efeitos a partir de 05.02.2024… Saiba mais.

Publicado em 05/02/2024 – PORTARIA SAT N° 3.285, DE 02 DE FEVEREIRO DE 2024

ICMS – Dispõe sobre a exclusão de produtos e alteração de descrição e valor, na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica. Esta portaria altera a lista dos Preços Médios Ponderados a Consumidor Final (PMPF), nas operações com baterias. As alterações produzem efeitos a partir de 06.02.2024… Saiba mais.

Publicado em 07/02/2024 – DECRETO N° 3.696, DE 06 DE FEVEREIRO DE 2024

ICMS – Altera dispositivos do regulamento do imposto sobre operações relativas à circulação de Mercadorias e sobre Prestação de serviços de transporte. Este decreto altera o RICMS/PA para estabelecer que o imposto devido na importação e nas operações internas subsequentes de gás natural, classificado nos códigos NCM 2711.11.00 e 2711.21.00, deverá ser recolhido pelo estabelecimento importador: a) até o 10° dia do mês subsequente ao da ocorrência do desembaraço aduaneiro; b) até o 10° dia do mês subsequente ao da saída do estabelecimento do importador. O recolhimento será realizado por meio do Documento de Arrecadação Estado… Saiba mais.

Publicado em 31/01/2024 – DECRETO N° 4.710, DE 31 DE JANEIRO DE 2024

ICMS – Introduz alteração no Regulamento do ICMS para internalizar os Ajustes SINIEF 28, de 2 de setembro de 2020, e 16, de 8 de julho de 2021, que disciplinam as operações de retorno simbólico e novo faturamento de veículos autopropulsados, máquinas, plantadeiras, colheitadeiras, implementos, plataformas e pulverizadores… Saiba mais.

Publicado em 31/01/2024 – DECRETO N° 4.711,DE 31 DE JANEIRO DE 2024

ICMS – Altera o Regulamento do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – RICMS… Saiba mais.

Publicado em 31/01/2024 – DECRETO Nº 4.709, DE 31 DE JANEIRO DE 2024

ICMS – Altera o Regulamento do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – RICMS, para introduzir disposições sobre a remessa interestadual de bens e mercadorias entre estabelecimentos de mesma titularidade… Saiba mais.

Publicado em 07/02/2024 – Ato Normativo UNATRI nº 2, de 05 DE FEVEREIRO DE 2024

ICMS – Altera o Ato Normativo UNATRI nº 25, de 20 de setembro de 2021, que “Divulga preços médios ponderados a consumidor final (PMPF) para cálculo do ICMS devido por substituição tributária nas operações que especifica e os valores de referência para efeito de determinação da base de cálculo do ICMS incidente nas operações que especifica”… Saiba mais.

Publicado em 08/02/2024 – DECRETO N° 48.948 DE 07 DE FEVEREIRO DE 2024

ICMS – Altera dispositivos do Livro IV do Regime de Substituição Tributária Aplicável ás Operações com combustível e lubrificante do regulamento do ICMS aprovado pelo Decreto n° 27.427/00. Altera o RICMS/RJ, em relação ao regime de substituição tributária aplicável às operações com Álcool Etílico Hidratado Combustível (AEHC)… Saiba mais.

Publicado em 31/01/2024- DECRETO N° 57.445, DE 30 DE JANEIRO DE 2024

ICMS – Modifica o Regulamento do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (RICMS). Este decreto altera o RICMS/RS, para prorrogar, até 31.03.2024, a concessão da aplicação do diferimento nas operações com soja em grão… Saiba mais.

Publicado em 07/02/2024 – DECRETO N° 57.456, DE 6 DE FEVEREIRO DE 2024

ICMS – Modifica o Regulamento do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (RICMS). Este decreto altera o RICMS/RS, para prorrogar, de 30.04.2024 para 30.04.2026, o benefício de isenção do ICMS concedido nas saídas decorrentes de doações, a título gratuito, nos casos que especifica. Além disso, o benefício deverá ser destinadas às entidades públicas bem como às entidades privadas que atendam a segmentos populacionais em situação de exclusão ou vulnerabilidade social ou sujeitos à insegurança alimentar e nutricional e que tenham condições de receber os alimentos, com certidão de registro atualizada, conforme disponibilizado no portal eletrônico da Secretaria de Desenvolvimento Social do Estado do Rio Grande do Sul… Saiba mais.

Publicado em 05/02/2024 – DECRETO N° 582, DE 05 DE FEVEREIRO DE 2024

ICMS – Altera e revoga dispositivos do Regulamento do ICMS, aprovado pelo Decreto n° 21.400, de 10 de dezembro de 2002. Este decreto altera o RICMS/SE, relativamente a incidência dos adicionais de 1% e 2% destinados ao Fundo Estadual de Combate e Erradicação da Pobreza (FUNPOBREZA). Fica revogado, a partir de 01.04.2024, o inciso III do artigo 616-C, que estabelecia a inaplicabilidade do recolhimento do adicional de 2% do FUNPOBREZA nas operações com aguardentes de cana ou de melaço e outras aguardentes simples. Além disso, a norma estabelece que o adicional de 1% se aplica nas operações e prestações interestaduais de aquisições por contribuintes optantes pelo Simples Nacional e nas operações sujeitas à antecipação tributação com encerramento da fase de tributação. Destaca-se, ainda, que tais disposições já foram estabelecidas anteriormente por meio da Lei n° 9.348/2023… Saiba mais.

Publicado em 05/02/2024 – DECRETO N° 583, DE 05 DE FEVEREIRO DE 2024

ICMS – Altera, acrescenta e revoga dispositivos do Regulamento do ICMS, aprovado pelo Decreto n° 21.400, de 10 de dezembro de 2002… Saiba mais.

Apesar de a Zona Franca de Manaus (ZFM) ter seus principais pleitos contemplados na emenda constitucional 132/2023, que institui a reforma tributária, as lideranças e diversas entidades da região continuam atentas aos grupos que irão trabalhar na sua regulamentação.

Isso, não só para preservar o que foi atendido mas também para contribuir nos trabalhos da regulamentação da reforma, a partir de fevereiro.

Dos pontos já assegurados, a principal vantagem foi a inserção da continuidade do imposto sobre produtos industrializados (IPI) sobre os produtos concorrentes aos fabricados na ZFM na Constituição Federal.

Dessa forma, o IPI continuará a incidir sobre as mercadorias similares às produzidas no Polo Industrial de Manaus (PIM).

Há ainda a previsão de criação do Fundo de Desenvolvimento Sustentável dos Estados da Amazônia Ocidental e do Amapá.

Uma sugestão a ser encaminhada aos grupos técnicos de trabalho é que sejam replicados, de maneira ampla, os benefícios hoje auferidos pela ZFM com o Programa de Integração Social (PIS) e a Contribuição para Financiamento da Seguridade Social (Cofins) na futura Contribuição de Bens e Serviços (CBS).

Hoje, a indústria manauara tem o direito de aproveitar os créditos relativos a estes tributos nas vendas internas, para outras pessoas físicas ou jurídicas igualmente localizadas nessa área.

Essa sugestão é do Centro da Indústria do Estado do Amazonas (Cieam), um dos mais ativos no trabalho junto ao Congresso durante a tramitação da reforma.

“A mesma iniciativa também pode ser adotada em relação ao Imposto sobre Circulação de Mercadorias e Prestação de Serviços (ICMS)”, afirma Jeanete Portela, membro do conselho do CIEAM e advogado tributarista.

“Hoje, na ZFM, os principais diferenciais competitivos em relação ao ICMS são os créditos presumidos auferidos nas compras de insumos. Existe também o Crédito Estímulo, que é um incentivo que se traduz na redução do ICMS a pagar no momento das vendas. Ele é concedido pelo governo estadual e permite a redução de 50% a 100% do imposto a pagar. A ideia é quantificar esses benefícios e sugerir que eles sejam inseridos na CBS ou no Imposto sobre Bens e Serviços (IBS) na forma de um crédito presumido”.

O arcabouço dessas sugestões integra um trabalho realizado pelo Centro de Cidadania Fiscal (C.CiF), um think tank independente que tem como objetivo contribuir para a simplificação do sistema tributário brasileiro e para o aprimoramento do modelo de gestão fiscal do país.

Composto por professores da FGV, o C.CiF elaborou um estudo que foi aproveitado na elaboração da proposta inicial da reforma tributária, a PEC 45, que resultou na emenda constitucional promulgada. Também se debruçou sobre a questão da ZFM em relação a sua competitividade frente ao novo sistema tributário.

Na qualidade de colaborador de algumas discussões durante a tramitação da PEC, Portela afiança que “esse estudo, além de muito consistente, é uma base sólida para suportar as discussões em relação à legislação complementar e manutenção da competitividade da ZFM”.

A ideia, segundo ele, é não reinventar a roda. “Temos um novo sistema tributário muito positivo para o país, mantendo a competitividade da ZFM, a segurança dos investimentos e considerando a contribuição da região como um modelo de desenvolvimento regional incontestavelmente exitoso”.

Em relação aos fundos, principalmente o do Desenvolvimento Sustentável dos Estados da Amazônia Ocidental e do Amapá, Portela ressalta que o estado do Amazonas já vem trabalhando na sua operacionalização.

“Além do papel de contribuidor, a indústria tem algumas contrapartidas como o financiamento à Universidade do Amazonas, o fomento à pequena e média empresa, o turismo etc”.

O conselheiro do Cieam acrescenta que também é objetivo desse fundo a diversificação da matriz econômica e do desenvolvimento regional como um todo. “Isso vai depender de como serão estruturados os benefícios do ICMS e de que forma eles serão replicados no IBS”.

A exemplo do que sugere o C.CiF, ele também defende que a mesma parcela a ser replicada no futuro IBS deve ser destinada a esse fundo.

Fonte: exame

Publicado em 30/01/2024 – DECRETO Nº 35.851, de 30 de janeiro de 2024

ICMS – Altera o Decreto n° 33.327, de 30 de Outubro de 2019, que consolida e regulamenta a legislação do imposto sobre operações relativas á circulação de mercadorias e sobre prestações de serviço de transporte interestadual e intermunicipal e de comunicação (icms), e dá outras providências. Foram alteradas disposições acerca da concessão de crédito presumido e da redução de base de cálculo. Foi alterada a concessão de crédito fiscal presumido de 95% para 100% calculado sobre o valor do ICMS devido nas operações de saída de leite e dos produtos derivados de leite, promovidas por estabelecimento industrializador. Foram revogados dispositvos relativos à base de cálculo reduzida na operação interna com leite pasteurizado, realizada por estabelecimento industrial, suas filiais, distribuidor, atacadista e varejista… Saiba mais.

Publicado em 31/01/2024 – Decreto nº 5.612-R, de 30 DE JANEIRO DE 2024

ICMS – Introduz alterações no RICMS/ES, aprovado pelo Decreto nº 1.090-R, de 25 de outubro de 2002. O Governo do Estado do Espírito Santo concedeu isenção do ICMS nas operações de saídas de equipamentos, peças, partes e componentes utilizados para microgeração e minigeração de energia solar fotovoltaica, exceto as mercadorias de que trata o inciso LXXX do art. 5º do RICMS-ES/2002 . O ato em questão entra em vigor na data de 31.01.2024, produzindo efeitos a partir de 1º.02.2024… Saiba mais.

Publicado em 31/01/2024 – Instrução Normativa SIF nº 9, de 30 DE JANEIRO DE 2024

ICMS – Altera o Anexo I da Instrução Normativa nº 002/2019-SIF que adota valores correntes de mercadorias e serviços para efeito de base de cálculo do ICMS, referentes aos grupos que especificam. Foi alterada a pauta fiscal de mercadorias do grupo “FEIJÃO” dispostas no Anexo I da Instrução Normativa SIF nº 2/2019 , com efeitos a partir do dia 1º.02.2024… Saiba mais.

Publicado em 24/01/2024 – ORTARIA GABIN Nº 015, DE 24 DE JANEIRO DE 2024

ICMS – São Luís, 15 de janeiro de 2024 Dispõe sobre inclusão de valores de produtos na tabela de Valores de Referência. Altera a Tabela de Valores de Referência, para fins de cobrança de ICMS, relativamente às operações com cerveja… Saiba mais.

Publicado em 29/01/2024 – Portaria SAT nº 3.279, de 26 DE JANEIRO DE 2024

ICMS – Dispõe sobre a inclusão de produtos e alteração de descrições e valores, na lista dos preços médios ponderados a consumidor final (PMPF), dos produtos que especifica. Fica determinada, com efeitos a partir de 1º.02.2024, as inclusões e alterações das descrições e valores na lista de preço médio ponderado a consumidor final (PMPF) para açúcar. A relação de produtos que sofrerão alterações, consta no anexo único do ato em fundamento… Saiba mais.

Publicado em 30/01/2024 – Portaria SAT nº 3.280, de 29 DE JANEIRO DE 2024

ICMS – Dispõe sobre alteração do grupo de preços na tabela denominada Valor Real Pesquisado, dos produtos que especifica. Foram promovidas alterações a serem observadas a partir de 31.01.2024, na tabela denominada Valor Real Pesquisado para os produtos: a) farelo de soja; b) feijões carioquinha T1 e T2; c) feijões pretos T1 e T2; d) sorgo; e) milho; e f) soja. Observa-se que, a partir da inclusão de produtos na referida lista, estes passarão a sujeitar-se às disposições do Decreto nº 12.985/2010 que dispõe sobre a fixação do valor mínimo, de forma que o valor fixado reflita o mais fielmente possível ao praticado no mercado, já incluídos todos os encargos e a margem de lucro… Saiba mais.

Publicado em 31/01/2024 – Portaria SAT nº 3.281, de 30 DE JANEIRO DE 2024

ICMS – Dispõe sobre alteração do grupo de preços na tabela denominada Valor Real Pesquisado, dos produtos que especifica. Foram promovidas alterações a serem observadas a partir de 1º.02.2024, na tabela denominada Valor Real Pesquisado para bebidas outros produtos não cadastrados. Observa-se que, a partir da inclusão de produtos na referida lista, estes passarão a sujeitar-se às disposições do Decreto nº 12.985/2010 que dispõe sobre a fixação do valor mínimo, de forma que o valor fixado reflita o mais fielmente possível ao praticado no mercado, já incluídos todos os encargos e a margem de lucro… Saiba mais.

Publicado em 27/01/2024 – Decreto nº 48.768, de 26 DE JANEIRO DE 2024

ICMS – Altera o Decreto nº 48.589, de 22 de março de 2023, que regulamenta o Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS. Desde 1º.01.2024, o ICMS deixou de incidir nas saídas de bens ou mercadorias em transferência para outro estabelecimento do mesmo titular. Em razão deste fato, o Fisco de Minas Gerais havia noticiado, que até que fosse promovida alteração no RICMS-MG/2023 , os contribuintes deveriam observar as disposições da Lei Complementar nº 204/2023 e do Convênio ICMS nº 178/2023 . Foi publicado o Decreto nº 48.768/2024 , com efeitos retroativos a 1º.01.2024, para regulamentar o novo tratamento fiscal aplicado a essa operação, tendo ficado ainda determinado que para a transferência de crédito do imposto relativo as operações e prestações anteriores a transferência, realizada entre 1º.01 a 30.04.2024, o contribuinte, na mesma NF-e relativa à transferência do bem ou da mercadoria, deverá: a) consignar no campo destinado ao destaque do imposto o valor do crédito transferido, utilizando Código de Situação Tributária – CST que permita a referida consignação; b) inserir no campo Informações Complementares a expressão: “Nota fiscal de transferência de bem ou mercadoria não sujeita à incidência de ICMS, de que trata a ADC 49, emitida de forma a operacionalizar a transferência de crédito de ICMS… Saiba mais.

Publicado em 30/01/2024 – Decreto nº 48.769, de 29 DE JANEIRO DE 2024

ICMS – Altera o Decreto nº 48.589, de 22 de março de 2023, que regulamenta o Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS. No Estado de Minas Gerais os veículos e chassis descritos no subitem 4.11, Anexo I , do RICMS-MG/2023 , são tributados com uma alíquota interna de 12%. A partir de 30.01.2024, passamos a ter uma nova redação ao referido subitem, com maior detalhamento sobre os veículos tributados com essa alíquota. Em face a nova redação, será aplicada uma alíquota de 12%: a) aos tratores rodoviários para semirreboques, classificados na subposição 8701.2 da NBM/SH, com exceção do caminhão-trator especial para transporte de minérios ou pedras; b) veículos automóveis para transporte de 10 pessoas ou mais, incluído o motorista, classificados nos subitens 8702.10.00 a 8702.30.00 da NBM/SH. A norma em fundamento instituiu a regra de quantidade de pessoas; c) veículos para transporte de mercadorias, classificados nas subposições 8704.2 a 8704.5 e no subitem 8704.60.00 da NBM/SH; e d) chassis com motor para caminhões, ônibus e microônibus, classificados nos códigos 8706.00.10 e 8706.00.90 da NBM/SH. (Decreto nº 48.769/2024 – DOE MG de 30.01.2024)… Saiba mais.

Publicado em 31/01/2024 – Portaria SRE nº 237, de 30 DE JANEIRO DE 2024

ICMS – Divulga o percentual de redução de base de cálculo a ser utilizado nas operações internas com Gás Natural Veicular – GNV realizadas no mês de fevereiro de 2024. Foi divulgado para o mês de fevereiro de 2024, que o percentual de redução de base de cálculo a ser utilizado nas operações internas com Gás Natural Veicular (GNV), é de 38,25%… Saiba mais.

Publicado em 29/01/2024 – Republicação – Portaria SEFA nº 11, de 16 DE JANEIRO DE 2024

ICMS – Altera a Portaria nº 276, de 4 de agosto de 2017, que dispõe sobre o Preço Médio Ponderado ao Consumidor Final – PMPF do produto cerveja… Saiba mais.

Publicado em 24/01/2024 – NORMA DE PROCEDIMENTO FISCAL N° 005, DE 22 DE JANEIRO DE 2024

ICMS – Altera a NPF – Norma de Procedimento Fiscal n° 54/2023, que publica novas Tabelas de Valores de Base de Cálculo relativas à Substituição Tributária nas operações com CERVEJAS, REFRIGERANTES ENERGÉTICOS e ISOTÔNICOS. Esta norma de procedimento fiscal altera a NPF n° 54/2023, que publica novas tabelas de valores de base de cálculo relativas à substituição tributária nas operações com cervejas, refrigerantes, energéticos e isotônicos. As alterações são válidas a partir de 01.02.2024… Saiba mais.

Publicado em 24/01/2024 – Norma de Procedimento Fiscal REPR nº 5, de 22 DE JANEIRO DE 2024

ICMS – Altera a NPF – Norma de Procedimento Fiscal nº 54/2023, que publica novas Tabelas de Valores de Base de Cálculo relativas à Substituição Tributária nas operações com CERVEJAS, REFRIGERANTES ENERGÉTICOS e ISOTÔNICOS. O Fisco Paranaense divulgou atualização na pauta fiscal constante na Norma de Procedimento Fiscal REPR nº 54/2023 , para inclusões, exclusões e alterações de produtos e seus respectivos valores na listagem de itens que serão utilizados na apuração da base de cálculo do ICMS devido por substituição tributária, nas operações com cervejas, refrigerantes, energéticos e isotônicos. Este ato produz efeitos a partir de 1º.02.2024… Saiba mais.

Publicado em 31/01/2024 – DECRETO N° 57.446, DE 30 DE JANEIRO DE 2024

ICMS – Modifica o Regulamento do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (RICMS). Este decreto altera o RICMS/RS, quanto ao crédito presumido nas saídas de chapas, folhas e películas, de polímeros de etileno, e sacos de polímeros de etileno, bem como de filmes plásticos, filmes picotados, sacos e sacolas plásticas. Fica definido que nas operações com diferimento parcial, a parte do imposto cujo pagamento é diferido não é considerada no cálculo do valor do crédito presumido (acréscimo na Nota 05 ao inciso CCXI do artigo 32 do Livro I)… Saiba mais.

Publicado em 31/01/2024 – Instrução Normativa GAB/CRE nº 3, de 04 DE JANEIRO DE 2024

ICMS – Altera e acresce itens à INSTRUÇÃO NORMATIVA Nº 017/2019/GAB/CRE, que institui o Preço Médio Ponderado a Consumidor Final – PMPF no estado de Rondônia. Promovida alteração na Instrução Normativa GAB/CRE nº 17/2019 que institui o Preço Médio Ponderado a Consumidor Final (PMPF) a ser utilizado no cálculo do imposto devido nas operações com cerveja, com efeitos desde 1º.02.2024… Saiba mais.

Publicado em 31/01/2024 – Instrução Normativa GAB/CRE nº 8, de 30 DE JANEIRO DE 2024

ICMS – Institui a Pauta Fiscal de mercadorias e produtos e dá outras providências. Instituída a pauta fiscal para o mês de fevereiro/2024. A pauta fiscal, que corresponde ao valor mínimo das operações ou prestações de saídas, não incluí o frete, exceto nos casos especificamente indicados. A lista divulgada pela norma em fundamento, deverá ser utilizada nas operações internas e interestaduais, contudo o imposto será calculado sobre o valor da operação quando este for superior ao valor fixado em pauta fiscal… Saiba mais.

Publicado em 29/01/2024 – Ato DIAT nº 1, de 24 DE JANEIRO DE 2024

ICMS – O Diretor de Administração Tributária, no uso de sua competência estabelecida no art. 17 do Regimento Interno da Secretaria de Estado da Fazenda, aprovado pelo Decreto nº 2.094, de 28 de julho de 2022. O Fisco estadual alterou os Anexos I a III do Ato Diat nº 76/2023 , que adota pesquisas e fixa os preços médios ponderados a consumidor final para cálculo do ICMS devido por substituição tributária nas operações com cerveja, chope, refrigerante e bebida hidroeletrolítica e energética. Este Ato entra em vigor na data de sua publicação, produzindo efeitos a contar de 1º.02.2024… Saiba mais.

Publicado em 31/01/2024 – Portaria SRE nº 4, de 30 DE JANEIRO DE 2024

ICMS – Altera a Portaria CAT 68/2019, de 13 de dezembro de 2019, que divulga a relação de mercadorias sujeitas ao regime da substituição tributária com retenção antecipada do ICMS no Estado de São Paulo. Foram alteradas as relações de produtos sujeitos ao regime da substituição tributária com retenção antecipada do imposto, constante dos anexos indicados a seguir, pertencentes a Portaria CAT nº 68/2019 , com efeitos a partir de 1º.02.2024. Os Anexos impactados com as alterações são: a) Anexo XVI – Produtos da Indústria Alimentícia: alterações correspondentes aos CEST’s 17.079.00, 17.079.01, 17.079.02 e 17.079.03; b) Anexo XXII – Produtos Eletrônicos, Eletroeletrônicos e Eletrodomésticos: b.1) alteração correspondente ao CEST 21.110.00; e b.2) inclusão do item 127 ao Anexo, sob o CEST 21.127.00 e NCM 8517.62.77. Ressalta-se que, as alterações noticiadas também foram realizadas nas Portarias SRE nº 43/2023 e 59/2023, que estabelecem a base de cálculo do imposto na saída de produtos da indústria alimentícia e na saída de produtos eletrônicos, eletroeletrônicos e eletrodomésticos, respectivamente. (Portarias SRE nº 4, 5 e 6/2024 – DOE SP de 31.01.2024)… Saiba mais.

Publicado em 31/01/2024 – Portaria SRE nº 5, de 30 DE JANEIRO DE 2024

ICMS – Altera a Portaria SRE 43/2023, de 29 de junho de 2023, que estabelece a base de cálculo do imposto na saída de produtos da indústria alimentícia, a que se refere o artigo 313-X do Regulamento do ICMS. Altera a Portaria SRE n° 043/2023, que estabelece a base de cálculo do imposto na saída de produtos da indústria alimentícia, a que se refere o artigo 313-X do RICMS/SP… Saiba mais.

Publicado em 31/01/2024 – Portaria SRE nº 6, de 30 DE JANEIRO DE 2024

ICMS – Altera a Portaria SRE 59/2023, de 29 de setembro de 2023, que estabelece a base de cálculo na saída de produtos eletrônicos, eletroeletrônicos e eletrodomésticos, a que se refere o artigo 313-Z20 do Regulamento do ICMS… Saiba mais.

Publicado em 30/01/2024 – INSTRUÇÃO NORMATIVA N° 001, DE 24 DE JANEIRO DE 2024