Sebbene le compagnie di assicurazione facciano del loro meglio per regolare le loro passività fiscali nel modo più conforme, possono ancora verificarsi passività storiche. Ecco una panoramica dei diversi tipi di dichiarazioni storiche con alcuni esempi di imposta sui premi assicurativi (IPT).

Quando una passività fiscale diventa passività storica

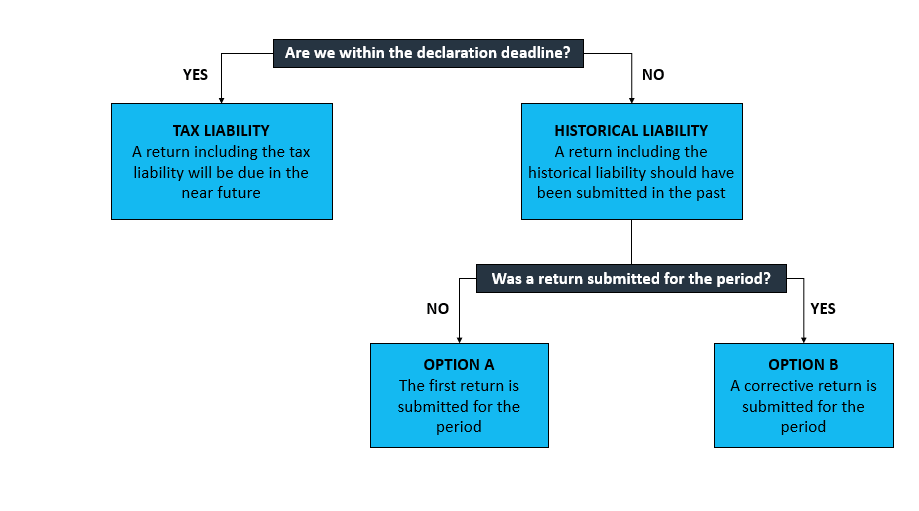

Iniziamo con un semplice grafico:

Siamo entro la scadenza della dichiarazione?

In primo luogo, verificare se la responsabilità scoperta (ad esempio nel corso di un audit interno) fosse dovuta essere dichiarata o meno.

Ad esempio, in Italia vi è un obbligo di restituzione annuale. Se una passività è stata mancata nel dicembre 2020 per il calcolo di gennaio 2020, il rendimento annuale per il 2020 includerà l’importo corretto delle passività per tale periodo e sarà presentato in tempo utile.

Tutto sembra a posto, ma non dimenticare i pagamenti. Anche se in questo esempio italiano la dichiarazione non è stata mancata, il termine di pagamento è stato. Considerare il termine di liquidazione quando si effettua il pagamento aggiuntivo e le sanzioni e gli interessi devono essere pagati di conseguenza.

D’altra parte, diamo un’occhiata ad un altro caso: la maggiorazione semestrale ASF in Portogallo. Se nel mese di giugno non abbiamo erroneamente calcolato ASF per una linea di politica a gennaio non ci saranno penali o resi da correggere in quanto ASF viene dichiarato e pagato solo su base semestrale, per questo caso particolare, a luglio.

È stato inviato un reso per il periodo?

La domanda successiva è se è stata presentata una restituzione per il periodo in cui la responsabilità storica era dovuta.

Nel caso dell’opzione A (il primo rendimento è presentato per il periodo) in cui non sono state presentate dichiarazioni per il periodo, è chiaro che il rendimento storico dovrebbe includere il totale delle passività per tale periodo, poiché nulla è stato presentato affatto.

L’opzione B è quando l’assicuratore presenta una restituzione correttiva per tale periodo. Tuttavia, nel caso in cui la compagnia di assicurazione abbia già presentato il ritorno, allora è importante mettere in discussione il ritorno correttivo. Qualora includa tutte le passività per il periodo, vale a dire aggiungere le passività originariamente dichiarate a quelle recentemente scoperte.

La cattiva notizia è che purtroppo la risposta dipende dal territorio. Questa regola varia in base al paese e alle imposte in base alle imposte. Anche nel mondo IPT non esiste un approccio comune. Essere consapevoli dei requisiti specifici del paese.

Ad esempio, in Ungheria il totale delle passività per il periodo dovrebbe essere incluso nel rendimento mensile dell’IPT. Nella dichiarazione è presente un foglio aggiuntivo che fornisce dettagli all’ufficio delle imposte circa l’importo IPT originariamente dichiarato e la passività totale per il periodo. Ciò consente al software di calcolare le passività supplementari da liquidare.

Nel caso del IPT tedesco e ritorno FBT sebbene le passività totali siano incluse nel rendimento correttivo, non si fa riferimento a quanto già liquidato. Ciò significa che l’importo da pagare e l’importo dichiarato saranno diversi.

In entrambi gli esempi una casella deve essere selezionata come parte dell’invio. Questo informa l’ufficio delle imposte che la restituzione è una restituzione correttiva. Se la casella non è selezionata, l’ufficio delle imposte richiederà che il reso sia corretto e riinviato.

Altri esempi includono Danimarca e Cipro , quando solo le passività supplementari devono essere dichiarate senza alcun riferimento alla dichiarazione originariamente dichiarata o se un rendimento è stato presentato o meno per il periodo.

Penalità e pagamenti di interessi

Successivamente, chiedere se pagare o meno sanzioni insieme alla presentazione dei rendimenti storici. La risposta dipende ancora una volta dal paese.

Ad esempio, il Ritorno IPT ungherese richiede il calcolo e l’inclusione dell’importo della cosiddetta «commissione di revisione automatica» nel reso quando si invia un reso per correggere un reso precedentemente inviato.

Mentre in Germania , l’ufficio delle imposte impone le sanzioni a seguito della presentazione della dichiarazione correttiva. Tali sanzioni sono calcolate quando il rendimento correttivo include passività aggiuntive per tale periodo.

E i casi in cui le passività storiche sono rimborsi?

In precedenza abbiamo discusso negativi, quindi per evitare di ripeterci, ricorderemo solo che alcuni territori consentono rendimenti negativi mentre altri no. Quelli che non consentono resi negativi richiedono un modulo speciale o una lettera esplicativa accanto alla documentazione di supporto per recuperare l’IPT in eccesso. Nel caso dell’Italia c’è un trattamento rigoroso delle linee politiche negative.

In sintesi, prima di liquidare passività storiche prendere in considerazione queste domande. Agisci solo quando le risposte e tutte le informazioni pertinenti sono disponibili. Qui a Sovos i nostri esperti sono lieti di aiutarvi e condividere le loro conoscenze e competenze. Garantiamo che tu rimanga conforme anche in caso di passività storiche.

Agisci

Scarica Tendenze: imposta sui premi assicurativi per saperne di più sulla conformità fiscale e sul panorama assicurativo e seguici su LinkedIn e Twitter