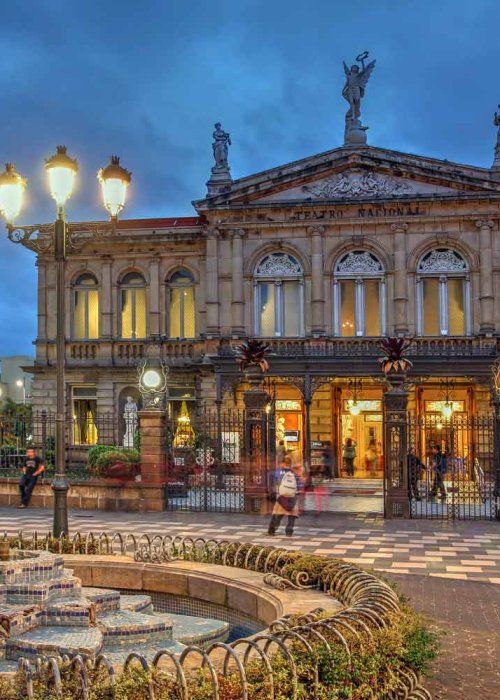

Ley de factura electrónica en Costa Rica

Costa Rica: Régimen de Factura Electrónica

En 2016, Costa Rica emitió la primera resolución que definía los criterios de imposición del régimen de factura electrónica de dicho país. Esa resolución, la DGT-R 48/2016, otorgó la misma eficacia legal y probatoria de las facturas en papel a las facturas y tickets (boletas) electrónicos, y aunque no estableció el calendario de implementación obligatoria de la factura electrónica, dejó expresamente a la discreción de la administración tributaria (DGT) la definición de dicho cronograma de obligatoriedad. Esta resolución fue posteriormente modificada y ampliada por las resoluciones DGT-R-13-2017 y DGT-R-25-2017, las cuales definieron con mayor precisión el marco normativo del régimen de facturación electrónica del país, y por la resolución 51/2016, que definió la modalidad de incorporación de los contribuyentes a dicho régimen.