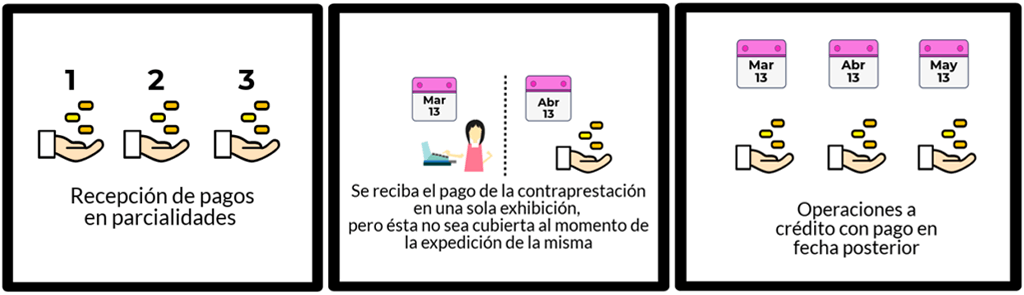

A partir del 1 de diciembre, además del CFDI de Ingresos, será necesario generar el CFDI con complemento de Pagos. Algunas de las razones por las cuales ciertas transacciones comerciales lo requerirán son:

El recibo electrónico de pagos, Complemento para Pagos, Complemento para Recepción de Pagos, es una factura en la cual se incorpora información adicional específica sobre pagos recibidos.

El receptor tiene derecho a exigir el Recibo de Pagos, ya que quien recibe el pago está obligado a emitir la factura a favor de quien lo efectúa, y debe hacerlo a más tardar el décimo día natural del mes siguiente al que se realizan los pagos.

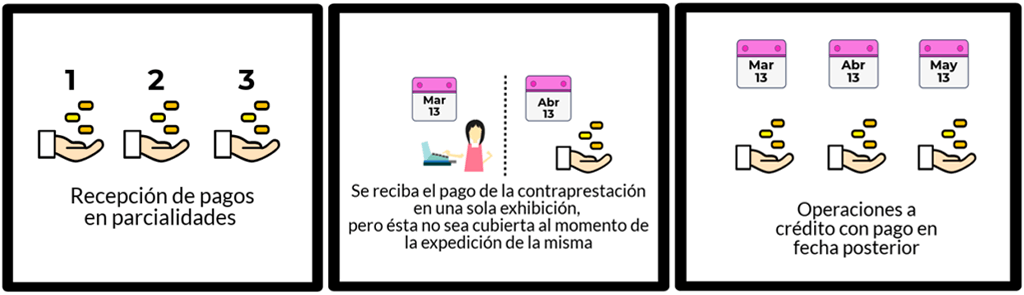

Algunos contribuyentes han denunciado que sus proveedores de bienes o servicios cancelan facturas que ya han sido pagadas, sin expresar claramente para ello aviso o causa para dicha cancelación, con las consecuencias para quien legítimamente tiene derecho a una deducción y acreditamiento de impuestos.

El SAT ha identificado casos en los que se emite una factura por una operación a crédito o con pago diferido y el receptor de la factura no realiza el pago pactado, pero sí pretende utilizar la factura recibida para deducir y acreditar, afectando con ello a los proveedores de bienes o servicios que cumplen con su obligación de facturar.

Adicionalmente, al emitir un comprobante (Recibo Electrónico de Pagos) por el pago recibido en parcialidades o diferido incorporando un complemento que documente la información del mismo, es posible contar con los siguientes beneficios:

Tratándose de cualquier incumplimiento en la emisión de la factura electrónica, se puede denunciar en el siguente link:

Tratándose de cualquier incumplimiento en la emisión de la factura electrónica, se puede denunciar en el siguiente link:

Además de apoyarlo con la automatización de trámites y procesos con proveedores, ofrecemos el módulo adicional de Complemento de Recepción de Pagos para nuestra ventanilla única, con el cual es posible:

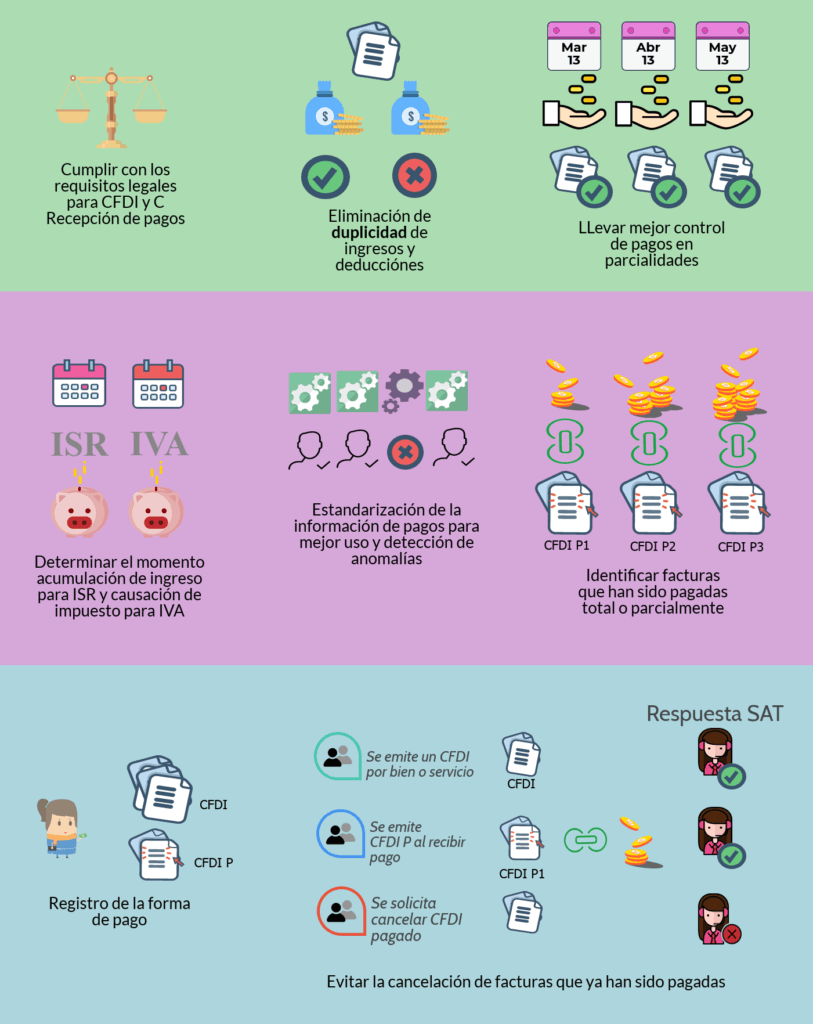

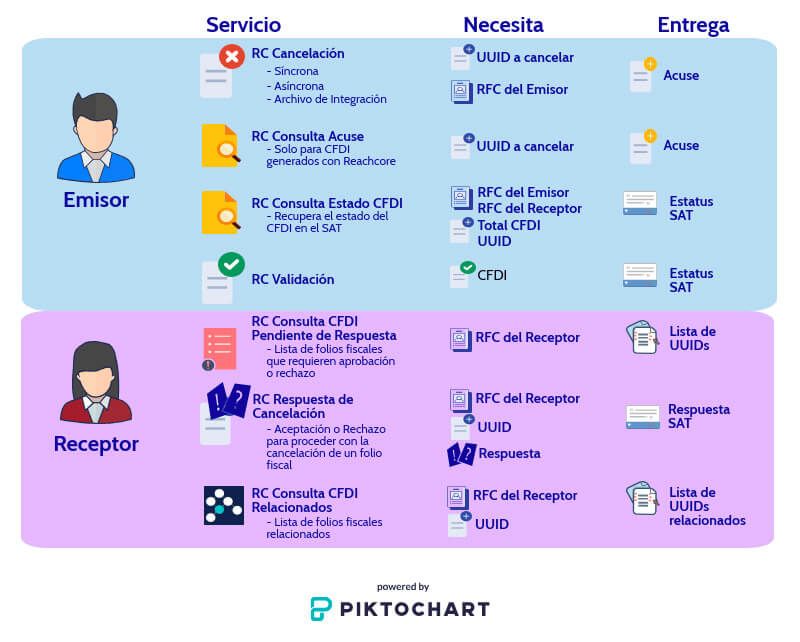

Dentro de la RMF, el Servicio de Administración Tributaria, SAT, ha especificado un nuevo proceso para solicitar y ejecutar la cancelación de CFDIs. El objetivo de este nuevo proceso es eliminar aquellos escenarios en donde el emisor del CFDI cancelaba un comprobante sin notificarle al receptor.

En este nuevo procedimiento, el emisor del CFDI deberá enviar al receptor la solicitud de cancelación mediante el Buzón Tributario. El receptor tendrá hasta 72 horas hábiles para aceptar o rechazar la solicitud de cancelación -igualmente en el buzón. Sin embargo, si pasan dichas 72 horas sin una respuesta, el SAT considerará que el receptor acepta la cancelación (positiva ficta).

La autoridad tributaria ha especificado que los siguientes CFDIs no requieren de la autorización del receptor para proceder con la cancelación:

El complemento Carta Porte es un comprobante fiscal, de tipo ingreso o traslado, que debe acompañar las operaciones de traslado de bienes o mercancías cuando se transportan vía terrestre mediante autotransporte de carga que circule por carreteras federales o por vía férrea, marítima, aérea o fluvial.

Este complemento, que se incorpora al Comprobante Fiscal Digital por Internet (CFDI), debe contener la información relacionada a los bienes o mercancías, ubicaciones de origen, puntos intermedios y destino, así como lo referente al medio por el que se transportan; además de incluir el traslado de hidrocarburos y petrolíferos.

A aquellos contribuyentes que requieren trasladar bienes y/o mercancías en territorio nacional, por alguna de las siguientes vías:

Ingreso: Contribuyentes dedicados al servicio de transporte terrestre de carga que circulen por carreteras federales, deben emitir este CFDI para amparar la prestación del servicio y deberán incorporar el complemento Carta Porte.

Traslado: Debe ser emitido por la o el propietario de los bienes o mercancías que requiere trasladar su mercancía por carreteras federales a otra locación con sus propios medios de transporte.

El Complemento Carta Porte inicia su vigencia el 1 de junio de 2021 y es obligatorio transcurridos 120 días naturales posteriores al día siguiente del inicio de su vigencia, 30 de septiembre del 2021.

El complemento ya se encuentra disponible para su uso en ambiente de prueba desde el día 1 de junio de 2021. Actualmente estamos en proceso de aprobación con el SAT; una vez concretado el proceso, el complemento estará disponible en ambiente de producción.

El complemento cuenta con 195 campos divididos en una sección principal y tres subsecciones; ubicaciones para origen, puntos intermedios y destino, mercancías y medio de transporte.

La Resolución Miscelánea Fiscal (RMF) es una regulación emitida anualmente por la administración tributaria mexicana (SAT) con el objetivo de publicar las interpretaciones oficiales para la implementación de las normas dictadas sobre los impuestos, tasas y obligaciones aplicables a los contribuyentes en México. La resolución, que se emite cada año, se basa en las disposiciones de resoluciones similares emitidas en años anteriores, a las cuales se integran las interpretaciones de todos los cambios legales promulgados para el nuevo año fiscal. La RMF está compuesta por un documento principal -que generalmente se publica al final del año calendario anterior- y varios capítulos o anexos cuyos cambios son publicados en los primeros meses del año al cual se aplica la resolución. Estos anexos (poco más de 30), hacen referencia a obligaciones específicas relacionadas con impuestos directos e indirectos. En esta serie de artículos explicaremos los principales cambios introducidos por la versión 2021 de la RMF en lo que se refiere al mandato de facturación electrónica y algunas de las modificaciones relacionadas a dicho mandato en el contexto del Impuesto al Valor Agregado de México:

En nuestro próximo blog continuaremos examinando algunos de los cambios más relevantes introducidos por la Resolución Fiscal Miscelánea con respecto al mandato de facturación electrónica de México.

En 2019, el SAT cambió las reglas respecto del tratamiento de las solicitudes de cancelación de CFDIs, incrementando la complejidad para los usuarios que realizan estos procesos.

Uno de estos cambios estipula:

Con el fin de ayudar a simplificar el proceso de cancelación para nuestros usuarios, hemos implementado el servicio de Cancelación 2.0. Exclusivo para nuestros clientes, ayuda a los contribuyentes a delegar las tareas que conlleva la cancelación de un CFDI con estatus ‘No cancelable’.

El servicio funciona de la siguiente manera:

Al momento de recibir una solicitud de cancelación, si detectamos que el CFDI tiene estatus de ‘No cancelable’, buscamos todos aquellos CFDIs relacionados con el primero y los cancelamos de manera automática. Una vez hecho esto revisamos que el CFDI que se desea cancelar tenga estatus ‘Cancelable’ y procedemos con la cancelación, todo en una sola llamada a nuestro servicio.

Diagrama cancelación 2.0

*Los reintentos de cancelación del servicio por CFDI se realizan en los siguientes periodos: Intento 1: inmediatamente. Intento 2: a los 2 minutos. Intento 3: a los 16 minutos. Intento 4: a las 12 horas. Intento 5: a las 24 horas. Intento 6: a las 48 horas e intento 7: a las 73 horas

Estamos comprometidos con la integridad y validez de los CFDIs que emitimos o validamos. Por esta razón, nos esforzamos por mantener nuestra plataforma al día en el cumplimiento de todas las reglas establecidas por el SAT.

Este ajuste se aplica derivado de una consulta que realizó el Amexipac al SAT, solicitando aclaración en cuanto a la correcta validación a realizar en el campo Monto del Complemento de Pago.

La aclaración fue la siguiente:

La regla CRP208 indica que se debe soportar hasta la cantidad de decimales que soporta la moneda, lo cual permite un rango que va desde cero decimales hasta la cantidad permitida por la moneda. Sin embargo, en la definición del Complemento de Pago se indica que el campo Monto debe contener la cantidad (exacta) de decimales que soporta la moneda, siendo este un valor único permitido.

Suponiendo, a manera de ejemplo, el siguiente escenario:

El SAT aclaró a los PCCFDIs que la validación debe ser realizada de acuerdo con la definición del Complemento de Pago; por lo tanto, el campo Monto debe soportar exactamente la cantidad de decimales que soporta la moneda.

Esta validación entrará en vigor el 31 de diciembre de 2020, y aplicará para todos nuestros servicios de emisión y validación de CFDIs.

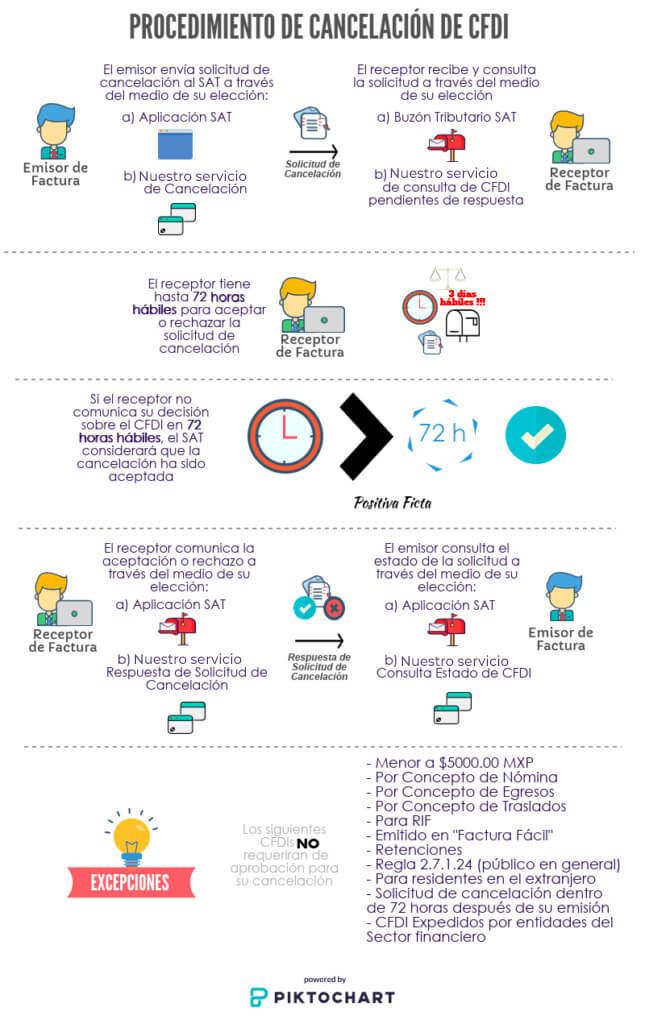

Los cambios relacionados con el nuevo proceso que permite anular facturas electrónicas en México no son triviales, ya que repercuten de manera importante tanto en las operaciones de las AP (cuentas por pagar), como en las AR (cuentas por cobrar).

El nuevo mandato, que pretende llenar el gran vacío que hasta ahora existía en la política de facturación electrónica en México, tiene como objetivo permitir al SAT, la autoridad fiscal de México, recuperar el dinero perdido por anulaciones injustificadas o fraudulentas. Para las compañías con negocios en México, introduce un gran número de nuevos requerimientos funcionales.

Bajo el sistema antiguo, las empresas podían anular las facturas electrónicas unilateralmente, sin informar a las otras partes involucradas. De esta forma, podían evadir el pago de algunos impuestos a la renta ocultando sus ingresos. Mientras tanto, por el otro lado, los clientes que pagaban por los bienes o servicios no podían deducir el gasto del impuesto pagado por el valor agregado (IVA), como normalmente lo harían.

El nuevo mandato presenta el proceso de cancelación directamente a los compradores de bienes y servicios. Los vendedores deben enviar una notificación a sus clientes antes de anular una factura y, a su vez, el cliente debe aceptar o rechazar la cancelación, ya sea a través del portal del SAT, o a través de un proveedor de facturación electrónica, dentro de las primeras 72 horas. Si el cliente no envía una respuesta, la factura es anulada.

Para las empresas que operan en México, el cambio en el proceso de cancelación requiere asegurar que las soluciones de facturación electrónica estén preparadas para el cumplimiento regulatorio. Por el lado de las AR (cuentas por cobrar), las compañías deben comprobar que pueden enviar solicitudes de cancelación, validar el estado de la anulación y cancelar facturas electrónicas con los parámetros del nuevo sistema. Al nivel de las AP (cuentas por pagar), deben ser capaces de consultar, y aprobar o rechazar, las solicitudes de cancelación.

Para las operaciones de AP, la capacidad de aprobar o rechazar solicitudes es de suma importancia. Este nuevo giro en la política de facturación electrónica es lo que les permite deducir los gastos de IVA cuando corresponda, ocasionando que el nuevo proceso pueda representar un problema para los flujos de caja de las organizaciones. Un manejo inadecuado de las aprobaciones de cancelación puede derivar directamente en costos innecesarios. Los usuarios de las AP deben ser capaces de gestionar las solicitudes de cancelación, evitando al mismo tiempo el riesgo de errores manuales, multas y sanciones, y disputas con socios comerciales.

La falta de dominio de las cancelaciones de facturación electrónica podría también dejar a los departamentos de AR expuestos a multas y sanciones que eran menos riesgosas antes de que el nuevo mandato entrase en vigencia. El SAT se ha involucrado aún más en las relaciones comerciales entre compradores y vendedores, por lo que las empresas deben asegurarse de cumplir con las regulaciones tanto para mantener dichas relaciones, como para que su comunicación con el gobierno se desarrolle sin complicaciones.

El SAP Framework de Sovos para las cancelaciones electrónicas permite a las empresas gestionar el nuevo proceso de cancelaciones en México dentro de sus entornos SAP, asegurando que cumplan con las regulaciones del SAT. El Framework, nativo de SAP, también permite a las empresas optimizar sus procesos AR y AP, ahorrando tiempo y dinero. Con las cancelaciones electrónicas los usuarios pueden gestionar todas sus cancelaciones por ambos lados del libro de contabilidad dentro de SAP, manteniendo a SAP como la única fuente de información para los datos de facturación electrónica.

A partir de la entrada en vigor del nuevo CFDI 3.3 especificado en el Anexo 20, la nueva factura electrónica utilizará el código postal del lugar de expedición del comprobante para determinar la zona horaria especificada en la fecha del mismo.

Con el objetivo de clarificar los atributos involucrados, así como las reglas para su llenado, hemos generado el siguiente compilado de preguntas frecuentes en relación a este tema.

En el Anexo 20, este atributo se define como:

“Atributo requerido para la expresión de la fecha y hora de expedición del Comprobante Fiscal Digital por Internet. Se expresa en la forma AAAA – MM – DDThh:mm:ss y debe corresponder con la hora local donde se expide el comprobante”

En el Anexo 20, el atributo LugarExpedicion se define como:

“Atributo requerido para incorporar el código postal del lugar de expedición del comprobante (domicilio de la matriz o de la sucursal)”

Dicho valor se obtiene del catálogo c_CodigoPostal

En el Anexo 20, el atributo FechaTimbrado se define como:

“Atributo requerido para expresar la fecha y hora de la generación del timbre por la certificación digital del SAT. La fecha debe corresponder con la hora de la Zona Centro del Sistema de Horario en México.”

A partir de CFDI 3.3, se utiliza el código postal del atributo LugarExpedición para determinar la zona horaria a especificar en el campo Fecha (fundamento en la Ley del Sistema de Horario en Estados Unidos Mexicanos). Las zonas se clasifican de la siguiente forma:

Para mayor información y/o consulta de la zona horaria, puede revisar la página oficial del Centro Nacional de Meteorología, CENAM:

http://www.cenam.mx/hora_oficial

No, la fecha expresada en el atributo fecha debe corresponder con la zona horaria del código postal especificado en el campo LugarExpedicion del Emisor del CFDI.

Al tener bajo nuestra dirección una empresa o comercio, surgen diversas obligaciones fiscales con las que debemos cumplir en tiempo y forma. En este ámbito, es común que comencemos a escuchar el término factura electrónica. Lo mismo ocurre si somos prestadores de un servicio de facturación electrónica; debemos manejar toda la información relevante al respecto para brindar un servicio de excelencia.

En esta línea, el SAT está constantemente emitiendo información que especifica los parámetros a cubrir para que el proceso se realice correcta y oportunamente. En este artículo desarrollamos la mecánica de esta obligación, para que pueda cumplir de la mejor manera al realizar sus próximas declaraciones fiscales, utilizando una plataforma y asesoría de clase mundial.

Como Proveedor Autorizado de Certificación, ofrecemos una plataforma que lo asesora 24/7. Si desea conocer la calidad de nuestro servicio, le brindamos un periodo de prueba gratuito de 30 días, donde contará con todas las herramientas necesarias para estar en cumplimiento al gestionar y crear comprobantes fiscales.

Un estudio realizado por expertos en materia fiscal en México nos ubicó entre los primeros lugares en lo que se refiere a plataformas para llevar a cabo los trámites correspondientes al envío, comunicación y coordinación de facturas electrónicas con el SAT.

Nuestra compañía puede hacerse cargo de todos los trámites requeridos, para liberar a sus recursos de tareas administrativas alejadas del core de su negocio. Usted solo tendrá que llenar los campos correspondientes a la información de la factura electrónica que desee emitir. Esto debido a que al ser un PAC del SAT, usted cumplirá con todos los requerimientos que por ley quedan estipulados en los libros del SAT, entre otros:

El principal impuesto indirecto de México es el Impuesto al Valor Agregado (IVA), que, por lo general, se aplica a todas las importaciones, el suministro de bienes y la prestación de servicios por un sujeto pasivo, a menos que esté exento específicamente por una ley determinada. El impuesto es aplicado por el gobierno federal de México y normalmente se aplica en cada nivel de la cadena de comercialización. Este impuesto se aplica en México desde 1980.

Haga clic aquí para leer “Por qué el nuevo proceso para cancelar facturas electrónicas en México es importante”

México aplica una tasa estándar única del 16% en todo el país. Sin embargo, también hay una tasa del 0% que se aplica a las exportaciones y al suministro local de ciertos bienes y servicios. Las ventas de hielo, agua fresca, maquinarias y materias primas para los fabricantes, libros, periódicos, revistas de editoras, medicamentos y suministro de servicios a fabricantes elegibles, están sujetos a una tasa del 0%.

Hasta diciembre de 2013, México aplicó una tasa reducida del 11% en los estados fronterizos de Baja California Norte, Baja California Sur, Quintana Roo, los municipios de Caborca y Cananea, y en las regiones limítrofes del río Colorado, en el estado de Sonora. Este fue un esfuerzo realizado, en gran medida, para atraer empresas a estas áreas y porque el impuesto sobre la venta en los estados fronterizos de los Estados Unidos era la mitad del IVA en México. Estas regiones se denominaban comúnmente “zonas de maquiladoras”.

Esa tasa reducida del 11% se revocó el 1 de enero de 2014 y se sustituyó por un régimen más amplio de incentivos dirigidos a las empresas manufactureras ubicadas en esa región.

Como se mencionó anteriormente, el IVA mexicano se aplica a todos los bienes y servicios, a menos que estén específicamente exentos por ley. Hay una amplia variedad de bienes y servicios exentos del impuesto, incluidos los siguientes:

El IVA mexicano no difiere mucho del IVA de otros países en el sentido de que permite que el contribuyente deduzca el IVA pagado a los proveedores del contribuyente o el IVA que se ha pagado a sí mismo cuando importa bienes sujetos a impuestos. Además del IVA pagado sobre las compras locales y las importaciones, el contribuyente también tiene el derecho de acreditar el IVA retenido por clientes que deben aplicar el sistema de cobro revertido que analizaremos más adelante.

En aquellos casos en los que el contribuyente no pueda usar todo el crédito acumulado sobre las compras, la cantidad restante puede transferirse a períodos posteriores o, incluso, en última instancia, puede solicitarse un reembolso del gobierno.

Una de las características únicas del IVA mexicano es que, cuando se determina el evento imponible, la ley exige que el contribuyente use el método de contabilidad en efectivo, en vez del método de contabilidad de devengo. Básicamente, esto significa que el IVA sobre una venta se considera pagado cuando el vendedor recibe el pago, en lugar de cuando se ha emitido la factura, se ha prestado el servicio o se ha suministrado el bien. Si el vendedor no recibe el pago, tampoco existe responsabilidad fiscal.

Por lo general, el IVA mexicano debe pagarse mensualmente, a más tardar el día 17 del mes posterior al evento imponible.

La adopción y aplicación de la contabilidad electrónica en las empresas es un requisito obligatorio para cumplir con los estatutos que el SAT solicita, y que permite tener un mejor rendimiento de las cuentas, tiempo y gestión.

Implementar el proceso puede tener complejidades. A continuación le presentamos las 10 preguntas más frecuentes sobre la contabilidad electrónica, con el fin de brindarle una guía para garantizar el correcto y óptimo uso de esta herramienta.

Lo primero será contar con: firma electrónica avanzada (FIEL) vigente; tener los archivos correspondientes en XML y comprimidos en ZIP; contar con acceso a Internet para realizar el proceso. Cumplidos estos puntos, se dirigirá a la página del SAT, seleccionará Buzón Tributario y dentro del mismo, el apartado de contabilidad electrónica. Se autentificará con su FIEL o nombre de usuario y contraseña. Llenará los campos que se le soliciten correspondientes a la información que compartirá y esperará el proceso para obtener su acuse y validación, o en su defecto el fallo negativo.

Hay opciones en el mercado que pueden ir desde los 300 pesos mensuales. Asimismo, si usted ya tiene un programa que la maneje, solo es necesario actualizarla o activarla mediante algún pago dentro del mismo.

Se recomienda que se envíe a los niveles de Cuenta y Subcuenta.

Efectivamente, la herramienta utilizada tiene la posibilidad de sustituir los archivos enviados sin un límite estipulado, aunque se aconseja que realice el proceso tranquila y correctamente.

La plataforma solicita que el llenado de información sea en español.

Recibirá un acuse de validación o de fallo negativo y en caso de perderlos, dentro de la plataforma usted podrá encontrar un área de consulta de sus números de acuse.

El envío de la información se realizará a través del Buzón Tributario del portal del SAT, mismo en el que encontraremos un apartado correspondiente a este elemento.

Aquellos que por obligación deben llevar su contabilidad electrónica y no lo hagan, podrán recibir multas que van desde los 260 pesos hasta los 48,440 pesos. Si el incumplimiento sigue, se puede llegar a la clausura del establecimiento.

Con estas 10 preguntas frecuentes sobre contabilidad electrónica esperemos ponga en práctica este innovador procedimiento para su empresa.