L’amélioration de la visibilité et du contrôle des données financières et commerciales des contribuables est le principal avantage souligné par les gouvernements qui ont mis en place des régimes de contrôle continu des transactions (CCC).

Son importance ne peut être surestimée. Les données transactionnelles compensées par ou échangées via une plateforme agréée par l’administration fiscale deviennent la nouvelle source de vérité permettant aux autorités fiscales d’évaluer l’exactitude des livres comptables et des déclarations fiscales.

Les CTC fournissent également aux autorités fiscales des données pertinentes sur l’état de l’économie formelle du pays et permettent d’élaborer des politiques ciblées. C’est ce dernier point qui est devenu de plus en plus pertinent pour les pays du monde entier qui cherchent à redresser des économies en difficulté à la suite de la pandémie.

Comprendre l’économie en analysant le big data fiscal

Le Brésil est l’une des dix premières économies mondiales, avec des entreprises et des secteurs diversifiés. Cependant, c’est aussi l’un des pays les plus complexes au monde en matière de conformité fiscale.

Au fil des ans, le Brésil a introduit une pléthore de différents types de documents fiscaux électroniques. Le dénominateur commun est la soumission en temps réel de documents commerciaux pertinents (notamment les factures électroniques) sous forme structurée à l’une des nombreuses plateformes de dédouanement gérées par l’État. Ces régimes de conformité ne se contentent pas d’enregistrer des données à des fins de contrôle fiscal ; les factures électroniques contiennent des données sur les biens et services spécifiques négociés par un contribuable, ce qui constitue une source précieuse de données sur l’économie du pays.

Au Brésil, la quasi-totalité de l’économie est enregistrée par une sorte d’exigence de CTC. Les différentes fournitures sont enregistrées par différents types de factures (par exemple NF-e, NFS-e, CT-e, NF3-e) et compensées par différentes plateformes de compensation de l’administration fiscale locale. Il n’est pas facile d’interpréter toutes ces données financières, mais de nombreuses autorités étatiques et municipales brésiliennes ont publié des informations et fourni des analyses sur l’impact de la COVIDf-19 sur l’économie – toutes basées sur les données des factures électroniques. L’Agence fédérale brésilienne des recettes (RFB) a publié des bulletins bihebdomadaires qui comprennent des données réparties par région et par secteur, ainsi qu’une comparaison des données actuelles avec la même période des années précédentes.

L’effet du COVID-19 sur l’économie du Brésil

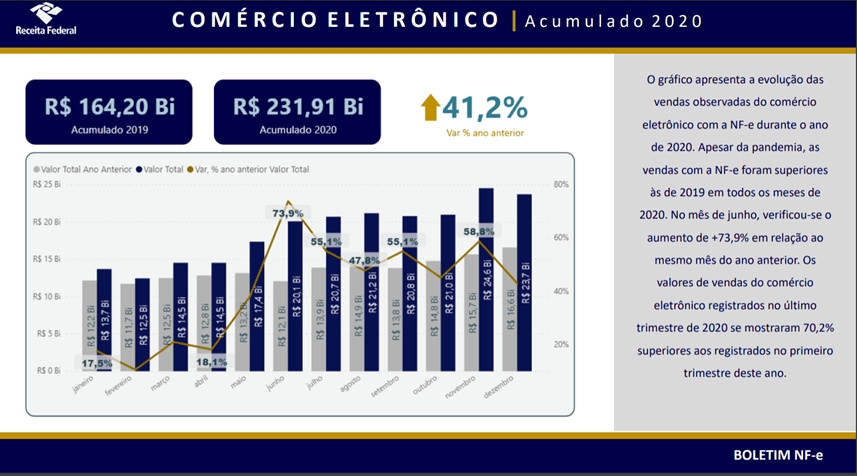

Les données ont révélé qu’en avril 2020, lorsque les premières mesures restrictives ont été imposées dans certains États et municipalités, le secteur industriel a enregistré une baisse de 24 % de ses ventes par rapport à avril 2019. Dans le même temps, les ventes d’électricité et de gaz ont augmenté de 25 %. L’effet le plus notable a été pour le commerce électronique, où les ventes enregistrées ont été plus élevées dans chaque mois de 2020 par rapport au même mois de l’année précédente.

Source : Receita Federal do Brasil. Boletim NF-e. 6ème édition. Publié le 1er janvier 2021. Disponible sur https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/dados-abertos/boletim-da-receita-federal_impactos-da-covid-19/boletim-6a-edicao-1-janeiro-2021-v4e.pdf. Consulté le 7 avril 2021.

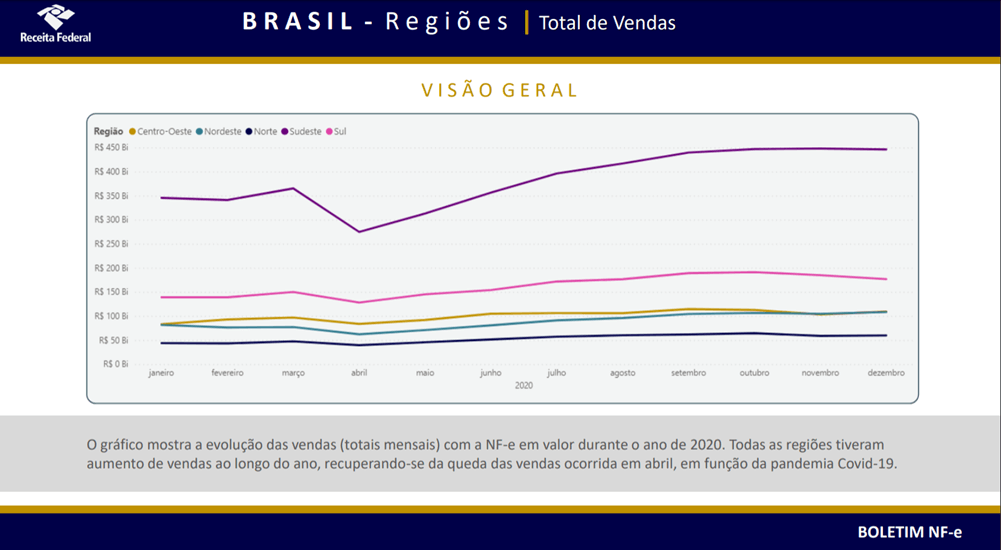

La région la plus touchée par les mesures COVID-19 a été le Sud-Est – où vivent 44 % de la population du pays ainsi que Sao Paulo et Rio de Janeiro. La région a enregistré une baisse des ventes de 100 milliards de BRL (178 milliards d’USD) en avril 2020 par rapport au mois précédent mais, étonnamment, le volume annuel des ventes enregistrées a dépassé les niveaux d’avant la pandémie.

Bien que le pays ait été durement touché par la pandémie de COVID-19, les données recueillies par l’autorité fiscale mettent en évidence les industries qui ont réussi pendant cette période. Les secteurs inclus dans les rapports de RFB ont enregistré une augmentation des ventes de 3,4 % en 2020 par rapport à 2019, grâce aux industries de la pharmacie et de la construction. En revanche, les ventes de carburant, de voitures et de motos ont diminué respectivement de 6,4 % et de 5,6 %.

Source : Receita Federal do Brasil. Boletim NF-e. 6ème édition. Publié le 1er janvier 2021. Disponible sur https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/dados-abertos/boletim-da-receita-federal_impactos-da-covid-19/boletim-6a-edicao-1-janeiro-2021-v4e.pdf. Consulté le 7 avril 2021.

Source : Receita Federal do Brasil. Boletim NF-e. 6ème édition. Publié le 1er janvier 2021. Disponible sur https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/dados-abertos/boletim-da-receita-federal_impactos-da-covid-19/boletim-6a-edicao-1-janeiro-2021-v4e.pdf. Consulté le 7 avril 2021.

L’influence du Brésil sur les régimes fiscaux de l’Europe

Si la réduction de l’écart de TVA est ce qui pousse la plupart des économies à adopter des systèmes CTC, le Brésil est un exemple frappant de la manière dont l’accès à des données transactionnelles granulaires peut constituer un avantage significatif pour les administrations fiscales. Les données extraites des factures électroniques, des déclarations électroniques, de la comptabilité électronique et d’autres documents peuvent être utilisées comme moteur de la politique économique ainsi que comme outil pour améliorer les recettes fiscales. Les données transactionnelles mises à la disposition des autorités publiques permettent aux gouvernements d’intervenir dans des secteurs économiques spécifiques avec une précision chirurgicale.

Alors que les pays latino-américains ont consolidé leurs plateformes CTC au fil des ans, en Europe, une multitude de cadres différents gagnent du terrain. L’Italie a introduit son propre système de compensation des factures et devrait bientôt être suivie par la Pologne. La France, l’Allemagne et la Slovaquie ouvrent également la voie à l’introduction de leurs propres itérations locales de contrôles transactionnels.

Ces réformes introduiront des outils technologiques permettant de réduire les déficits de TVA, mais surtout, elles fourniront aux autorités fiscales des données économiques précieuses – un avantage qui deviendra essentiel lorsque les pays se remettront des effets économiques de la pandémie.

Passez à l’action

Pour en savoir plus sur ce que nous pensons que l’avenir nous réserve, téléchargez VAT Trends : Vers des contrôles continus des transactions. Suivez-nous sur LinkedIn et Twitter pour vous tenir au courant de l’actualité réglementaire et des mises à jour.