&Bienvenue dans notre série de blogs en deux parties sur le mandat français de facturation et de déclaration électroniques, qui entrera en vigueur en 2023-2025. Cela semble loin, mais les entreprises doivent commencer à se préparer dès maintenant si elles veulent s’y conformer.

L’équipe de conformité de Sovos est de retour pour répondre à certaines de vos questions les plus pressantes posées lors de notre webinaire .

Nous avons présenté le nouveau mandat, la facturation électronique en particulier, et les questions autour de ce sujet dans notre premier article de blog.

Ce blog se penche sur l’autre facette du mandat – les obligations de déclaration électronique. Celles-ci s’appliqueront aux transactions B2C et aux transactions transfrontalières B2B en France, qui devront être déclarées périodiquement.

Paiements E-reporting

Examinons d’abord les questions les plus courantes concernant la déclaration électronique des paiements.

Quels sont les statuts de la facture et du paiement à déclarer ?

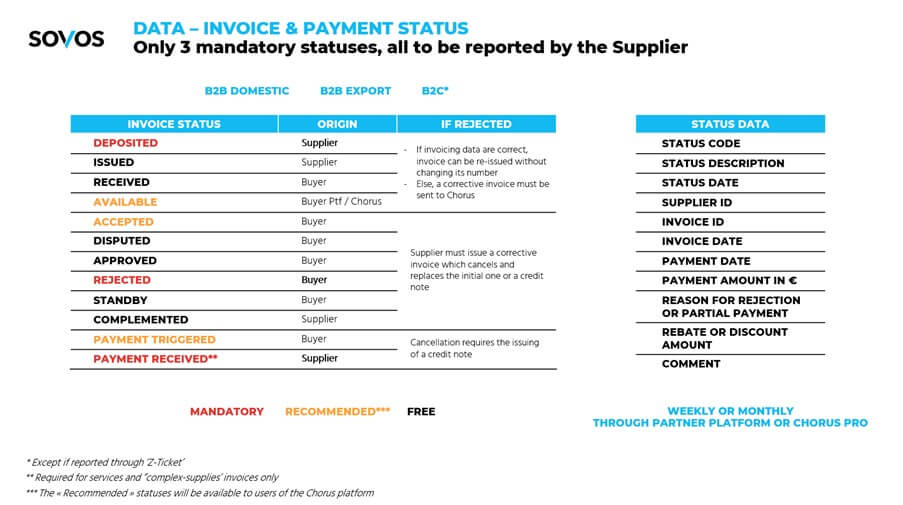

Voici une diapositive tirée de notre webinaire montrant les statuts des factures, leur caractère obligatoire, recommandé ou libre, les origines, les mesures à prendre en cas de rejet, les données relatives au statut et le moment où il doit être signalé :

Qui est responsable de la déclaration électronique des paiements ? L’acheteur, le vendeur, ou les deux ?

Le bruit courait initialement qu’elle concernait à la fois l’acheteur et le vendeur, mais les dernières informations de la DGFIP indiquent clairement qu’il incombera au vendeur de signaler l’état de la facture et, le cas échéant, son état de paiement.

Des précisions sont toutefois nécessaires, car le vendeur dépend de la réponse de l’acheteur pour certains statuts (par exemple, “facture rejetée”).

Exigences de certification des plates-formes “partenaires

Votre projet de facturation et de déclaration électroniques ne peut être réalisé de manière isolée. Il s’agit d’un projet important avec de nombreuses dépendances qui impliquent des tiers externes.

Il y aura un ou, selon toute vraisemblance, plusieurs tiers au milieu de la chaîne de transaction. Parmi eux, Chorus Pro, choisi par le gouvernement français comme plateforme officielle et obligatoire pour l’émission par les entreprises de factures électroniques à destination des administrations publiques.

Cette section répond aux questions courantes sur les exigences de certification des plates-formes de partenariat.

Existe-t-il une liste des plateformes partenaires officielles validées ?

L’atelier de la DGFIP du 13 juillet 2021 consacré à cette question a souligné qu’il y aurait un processus d’enregistrement pour les plateformes tierces, ainsi que pour les contribuables qui voudraient gérer leur propre plateforme.

La procédure d’enregistrement se déroulera en deux phases :

Phase 1. Une sélection préalable par l’administration fiscale sur la base du profil général du candidat (par exemple, est-il à jour dans ses propres obligations fiscales ?) et des services qu’il propose ;

Phase 2. Dans les 12 mois suivant l’enregistrement, un audit indépendant devra être réalisé pour démontrer que la plateforme répond aux exigences de la DGFIP, telles que :

-

- Mise à jour du répertoire central de la facturation électronique

- Émission, transmission / réception de factures électroniques (y compris la garantie d’intégrité et d’authenticité, ainsi qu’un processus d’authentification avancé)

- Traitement et transmission à Chorus Pro des données relatives à la facturation électronique, aux rapports électroniques et à l’état des paiements.

<liExécution des activités de contrôle et de mise en correspondance (extraction des données de facturation pour la facturation et la déclaration électroniques, certains contrôles de validation des factures – champs obligatoires, sommes de contrôle, vérification de l’identité du client – mise en correspondance avec un ensemble minimal de formats obligatoires, conformité avec le GDPR, etc.)

Quelques autres points clés à noter :

- L’enregistrement et l’audit devront être renouvelés périodiquement.

- Les conséquences d’une plateforme non conforme ne sont pas définies, un processus d’escalade menant au retrait de l’enregistrement s’appliquerait.

- L’opérateur de la plateforme peut être français ou étranger (un point d’interrogation subsiste quant à l’autorisation des opérateurs hors UE).

Calendrier de mise en œuvre

Quelles sont les prévisions actuelles quant à la date à laquelle les champs requis exacts seront fournis par le gouvernement (spécifications de la facture avec tous les champs et valeurs requis) ?

Les fichiers Excel sont disponibles en tant que document préliminaire à un niveau très détaillé que Sovos peut fournir sur demande. Les spécifications finales devraient être connues à la fin du mois de septembre 2021.

Passez à l’action

Vous avez encore des questions sur la déclaration en ligne ? Accédez à notre webinaire à la demande pour plus d’informations et de conseils sur la manière de se conformer.